Важно! Командировочные средства запрещено списывать в счет долга по исполнительному листу.

Документальное оформление расчетов с подотчетными лицами в 2022 году

Выдача денег под отчет и контроль за их расходованием сопровождается оформлением целого комплекта документов. Что в него включается? Какие риски возникают при неверном оформлении подотчетных бумаг и как их снизить? В нашем материале вы найдете образцы этих документов, а также узнаете, повлияло ли новое Указание ЦБ РФ № 5348-У на порядок документального оформления расчетов с подотчетными лицами.

Для документального оформления выдачи денежных средств подотчетному лицу и последующего контроля за их расходованием необходимо оформить следующие документы:

- Заявление подотчетника либо распорядительный документ работодателя.

Выдать деньги под отчет банкиры позволяют только при наличии одного из документов, оформленного в письменном виде (п 6.3 Указания Банка России «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У):

- заявления подотчетного лица;

- Лраспорядительного документа работодателя (приказа, распоряжения и т. д.).

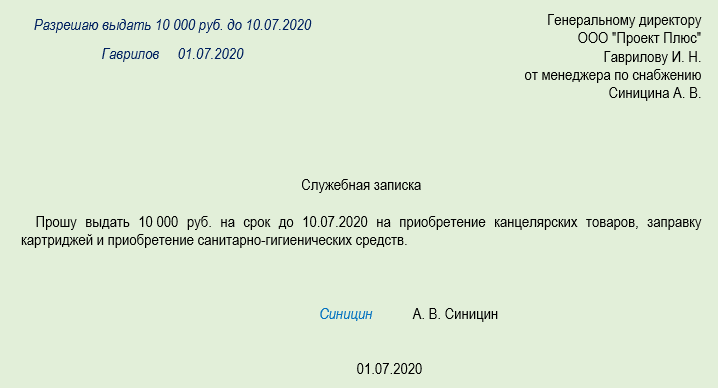

Оформляется такой документ на каждую выдачу наличных денег. Форма — произвольная, но с указанием (Письмо Банка России от 06.09.2017 № 29-1-1-ОЭ/20642):

- ФИО подотчетного лица;

- цели получения подотчетных денег;

- размера подотчетной выплаты;

- срока ее возврата;

- подписи руководителя;

- даты и регистрационного номера.

Если подотчетные деньги перечисляются на банковскую карту сотрудника, в документе должны присутствовать детальные реквизиты, необходимые для оформления перечисления.

- Приходно-расходные кассовые документы по подотчету.

Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами.

Деньги под отчет могут выдаваться и путем их перечисления на банковскую карту сотрудника (Письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

Минфин не возражает против перечисления подотчетных сумм на банковские «зарплатные» карты сотрудников (Письмо от 21.07.2017 № 09-01-07/46781). В законодательстве нет прямых запретов на такие действия (п. 1.5, п. 2.5 Положения ЦБ РФ от 24.12.2004 № 266-П «Об эмиссии платежных карт»).

Этот документ оформляет подотчетное лицо, отражая в нем набор сведений о подотчетных средствах — сумме полученного аванса, величине расхода, остатке или перерасходе подотчетных денег и другие сведения.

Оформляется он в одной из форм:

- на унифицированном бланке № АО-1, утв. Постановлением Госкомстата России от 01.08.2001 № 55.

- в произвольной форме с указанием обязательных реквизитов (ст. 9 Закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»), разработанной в компании и закрепленной в качестве первичного документа в приложении к учетной политике.

К авансовому отчету прилагаются оправдательные документы: товарные и кассовые чеки, билеты, товарные накладные, акты, квитанции такси, счета гостиницы и т. д. Если подотчетные расходы оплачены за счет полученных на карту средств, к авансовому отчету нужно приложить чеки с информацией по карте.

Если у вас остались вопросы по операциям с подотчетными средствами, ответы на них вы можете найти в КонсультантПлюс.

Перечисление подотчетных средств на хозяйственные нужды и командировку

Чаще всего предприятие выдает работнику подотчетные средства, направленные для покупки хозяйственных материалов или на командировку. Именно поэтому необходимо детально изучить правила перечисление подобных сумм.

На хозяйственные нужды

За средства, выданные организацией на хозяйственные нужды, работник обязан отчитаться. При этом разрешено приобретать:

- канцелярию;

- материалы для компьютерной техники;

- предметы и средства для санитарной обработки помещений;

- мебель, предметы интерьера;

- продукты питания и др.

При перечислении работнику подотчетной суммы, направленной на хозяйственные нужды, в платежном поручении в графе кода дохода проставлять значения нет необходимости. Все дело в том, что организация передает работнику денежные средства на время, в «долг». Сотрудник не имеет права распорядиться деньгами по своему усмотрению. А для доказательства правомерного использования средств составляется отчет.

В связи с тем, что подотчетная сумма на хозяйственные нужды не является доходом работника, код не проставляется, а взыскание долгов не производится.

Пример 1.

В отношении Ивановой П.П. возбуждено исполнительное производство, согласно которому судебный пристав списывает 30% ее дохода. На работе женщине ввыдана подотчетная сумма 3500 рублей для покупки канцелярии и заработная плата в размере 20 000 рублей. Средства зачислены на счет зарплатной банковской карты. В отношении первой суммы код дохода не указан. Сотрудник банка не принимает 3 500 руб. в качестве дохода и производит списания только с заработной платы.

20 000 — (20 000 * 50%) + 3 500 = 13 500

– остается на счету Ивановой после удержаний по исполнительному листу.

На командировку

Средства, выданные работнику на командировку, приравниваются к его доходам. В любом случае, после возвращения на предприятия сотрудник обязан отчитаться за направление полученных от компании денег.

Важно! Командировочные средства запрещено списывать в счет долга по исполнительному листу.

В связи с этим, при перечислении подотчетной суммы на командировку в графе кода дохода проставляется значение 2.

НДФЛ с подотчетника

Деньги, выданные сотрудникам под отчет, не являются их доходом, облагаемым НДФЛ. Данную позицию служители Фемиды высказывали не раз (постановления АС Центрального округа от 01.02.2017 № Ф10-5594/2016 и от 19.07.2016 № Ф10-2385/2016, Тринадцатого ААС от 04.06.2019 № 13АП-9475/2019 и др.).

Есть риск, что инспекторы квалифицируют перечисление подотчетных средств на карту сотрудника как выдачу ему зарплаты. Результат — доначисления с пенями и штрафами.

Взять хотя бы Постановление ФАС Северо-Западного округа от 11.02.2008 № А52-174/2007. Компания в проверяемом периоде произвела ряд перечислений на «зарплатную» карту работника. Контролеры выявили, что на эти операции нет документов, подтверждающих выдачу денег под отчет. Значит, эти суммы — не что иное, как зарплата.

Итогом стало доначисление предприятию «зарплатных» налогов, плюс пени и штрафы. Но арбитры с инспекторами не согласились. Причины вот в чем:

- приказом директора разрешено в связи с производственной необходимостью выдавать средства в подотчет, в том числе, с расчетного счета на банковскую карту работника;

- фирма представила платежки, где нет указания на перечисление спорных сумм в качестве зарплаты. Есть в наличии и авансовые отчеты сотрудника с накладными на покупку МПЗ, кассовыми чеками, выданными продавцом квитанциями к приходным ордерам и др.;

- перевод средств отражен в журналах-ордерах по счету 71 «Расчеты с подотчетными лицами».

Суд пришел к выводу об отсутствии у налоговиков достаточных оснований для признания сумм, выданных компанией сотруднику, его зарплатой.

Однако при выполнении вышеприведенных рекомендаций негативных налоговых последствий у фирмы возникнуть не должно.

Особое внимание — к платежному поручению: не забывайте указывать в поле 24 «Назначение платежа», что средства являются подотчетными.

Что изменилось в алгоритме выдачи средств под отчет

Новые правила подотчета в 2022 году представляют собой следующий порядок последовательных действий:

- Сотрудник предоставляет в бухгалтерию приказ на выдачу денег под отчет за подписью руководителя учреждения в произвольной форме. В приказе разрешено указывать несколько сумм или несколько работников.

- Подотчетным лицам разрешается иметь задолженность по ранее выданным авансам. Отменили 3-дневный срок для авансового отчета, но перед выдачей денег произведите полную сверку взаиморасчетов.

- К авансовому отчету необходимо приложить все имеющиеся документы, подтверждающие расходы. Неизрасходованные деньги возвращаются в кассу организации (бухгалтер создает приходный кассовый ордер).

- Бухгалтер или кассир проверяет полученные авансовый отчет и первичные документы на предмет правильности их заполнения. Срок проверки устанавливается самостоятельно каждым учреждением через локальные акты.

Если руководство бюджетной организации хочет обезопасить себя от невозврата, утвердите запрет на выдачу денежных средств при наличии у работника действующей задолженности. Для этого утверждается положение о расчетах с подотчетными лицами.

Работник вправе получить авансом любую сумму денежных средств без ограничений. Если сотрудник рассчитывается с поставщиками, подрядчиками или исполнителями в качестве представителя бюджетной организации, выдаваемая ему наличными сумма ограничивается 100 000 руб. по одному контракту.

Требования к чекам, подтверждающим расходы

В 2022 году вступило в силу несколько поправок, которые касаются документов, подтверждающих расходы подотчетных средств, — чеков — бумажных и электронных. Хотя список, какие документы требовать от подотчетников во втором полугодии, не изменился, — чтобы компания могла учесть затраты при налогообложении, важно, чтобы предоставленные подтверждения соответствовали уже новым требованиям. Как избежать новые риски в расчетах с подотчетниками — проверять все предоставленные документы на соответствие новым требованиям.

Когда работник предоставляет их, обратите внимание, чтобы в чеках и БСО были сведения:

- о наименовании и ИНН покупателя;

- стране происхождения товара;

- номере таможенной декларации;

- сумме акциза.

Эти данные важны, если работник приобретает товары или услуги от имени компании или ИП. Если он тратит деньги на такси, мойку или ремонт авто, ему обязаны выдать чек, а не БСО, подобная замена кассового чека осталась в исключительных случаях.

Что касается электронных чеков, то они приравнены к бумажным. Работник вместе с авансовым отчетом вправе предоставить распечатанные чеки на купленные товары и услуги, которые он получил в SMS или на e-mail. Аналогичные нормы действуют для отчета о расходах на покупку в интернет-магазинах и за электронные деньги.

В то же время учтите, что при онлайн-покупке билетов на самолет (поезд) для подтверждения расходов следует распечатать посадочный талон и поставить на этот документ отметку о досмотре. В противном случае налоговики не примут его, сомневаясь, что ваш работник пользовался транспортными услугами (письмо ФНС России №СД-3-3/3409@ от 11.04.2019).

Кто формирует приказ

Высшие должностные лица в организациях редко самостоятельно занимаются созданием разного рода бумаг. Обычно эту функцию выполняют либо секретари, либо руководители структурных подразделений, либо юристы – в зависимости от того, какой именно бланк нужно сформировать.

Приказ о подотчетных суммах обычно пишется с подачи отдела бухгалтерии либо в самом отделе, либо в секретариате.

Подтверждающие документы

Кроме авансового отчета работник должен приложить подтверждающие расходы документы: товарные и кассовые чеки, билеты, посадочные талоны, квитанции БСО, путевые листы, маршрутные карты и т.п.

Все прилагаемые документы должны быть оригинальными. Если оригинал утерян, то подтвердить расходы в целях налога на прибыль может другой подтверждающий документ, например, справка перевозчика при утере посадочного талона (Письмо Минфина РФ от 27.02.2012 N 03-03-07/6, Письмо Минфина РФ от 13.01.2012 N 03-03-06/1/11) или дубликат.

Кассовые чеки

Кассовый чек будет считаться надлежаще оформленным, если он составлен не только в соответствии с требованиями Федерального закона 402-ФЗ, но имеет все реквизиты, указанные в ст. 4.7 Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее — Федеральный закон N 54-ФЗ).

Кассовый чек, полученный покупателем в электронной форме и распечатанный им на бумаге, приравнивается к кассовому чеку, отпечатанному ККТ, при условии, что сведения, указанные в таком кассовом чеке, идентичны направленному покупателю в электронной форме кассовому чеку (п. 4 ст. 1.2 Федерального закона N 54-ФЗ).

В 2017 году (с 01 июля до 01 сентября) в связи с отсутствием в продаже достаточного количества фискальных накопителей ФНС РФ разъясняла, что при невозможности применения ККТ, отвечающей требованиям законодательства, организации и ИП обязаны выдавать покупателю на бумажном носителе подтверждение факта осуществления расчета между организацией (ИП) и покупателем (Письма от 26.06.2017 N 03-01-15/40115, от 14.06.2017 N 03-01-15/36887). Может ли выданный документ подтвердить расходы покупателя за данный период?

Если чек оформлен с нарушениями законодательства, то налоговая инспекция, скорее всего, будет оспаривать расходы по такому документу, учтенные при расчете налога на прибыль. Вместе с тем при отсутствии искажения сведений о факте хозяйственной жизни, а также при выполнении условий п. 2 ст. 54.1 НК РФ налогоплательщик имеет право на уменьшение налогооблагаемой базы по налогу на прибыль. Этот аргумент при необходимости можно привести контролерам или в суде.

НДС, предъявленный продавцом в чеке ККТ, не может быть принят к вычету. Списать НДС можно только в расходы, не уменьшающие налогооблагаемую базу (Письмо Минфина РФ от 24.01.2017 N 03-07-11/3094).

Аргументы ведомства следующие:

- НДС принять к вычету можно только по счету-фактуре. Исключение — п. 3, 6-8 ст. 171 НК РФ. Особенности вычета НДС по покупкам в рознице Кодексом не предусмотрены.

- НДС нельзя принять в расходы в целях налога на прибыль, так как п. 2 ст. 170 НК РФ не предусматривает возможности учесть в стоимости товара (работы, услуги) НДС, предъявленный без счета-фактуры.

Организации, готовые спорить с налоговиками в суде, могут использовать аргументы Постановления Президиума ВАС РФ от 13.05.2008 N 17718/07. В нем указано, что если при реализации в розницу продавец выдал покупателю чек ККТ установленной формы, он выполнил обязательства по выставлению счета-фактуры (п. 7 ст. 168 НК РФ). А значит, чек может заменить счет-фактуру в целях расчета НДС.

Новации в депонировании зарплаты.

Заработная плата, которая не была выплачена работнику, должна быть депонирована. В связи с этим в последний день выдачи наличных денег, предназначенных для выплаты заработной платы, кассир в расчетно-платежной ведомости должен был сделать запись «Депонировано» напротив фамилий и инициалов работников, которым не выданы наличные деньги. Еще он должен был рассчитать и записать в итоговой строке сумму фактически выданных наличных средств и сумму, подлежащую депонированию. Эти требования были установлены пп. 6.5 п. 6 Указания № 3210-У.

Депонированные суммы, как правило, сдавались в банк, хотя положения Указания № 3210-У и не запрещали хранить их в кассе учреждения. Поэтому учреждение могло не сдавать в банк депонированные денежные средства (конечно, при условии, что лимит остатка наличных денег в кассе не был превышен).

Теперь депонировать невыплаченную зарплату учреждению больше не нужно, поскольку абз. 3 пп. 6.5 п. 6 Указания № 3210-У утратил силу.

Учет расчетов с подотчетными лицами

Учет расчетов с подотчетными лицами по выдаче денежных средств под отчет ведется с применением счета 0 208 00 000 (п. 212 Инструкции № 157н).

В соответствии с п. 108 Инструкции № 183н операции по увеличению расчетов с подотчетными лицами оформляются следующими бухгалтерскими записями:

Получение денежных средств подотчетным лицом при условии полного его отчета по ранее выданному авансу согласно его заявлению с указанием назначения аванса и срока, на который он выдается

0 201 34 610

0 201 11 610

0 201 21 610

0 201 27 610

Получение подотчетным лицом денежных документов

Получение подотчетным лицом наличных денежных средств с использованием карт, выданных органом Федерального казначейства, через банкомат, а также оплата подотчетным лицом приобретенных услуг, работ, товаров с использованием карт через электронный терминал или другое техническое средство, предназначенное для совершения операций с использованием карт

0 210 03 661

0 201 21 610

Отражение положительной курсовой разницы по суммам, выданным под отчет в иностранной валюте

Списание с балансового учета задолженности перед подотчетными лицами, не востребованной кредиторами

Операции по уменьшению расчетов с подотчетными лицами оформляются следующими бухгалтерскими записями (п. 109 Инструкции № 183н):

Принятие к бухгалтерскому учету суммы произведенных расходов на основании утвержденного руководителем авансового отчета (ф. 0504049) с приложенными к нему оправдательными документами

0 105 хх 34х

0 106 хх 3хх

0 109 хх 2хх

0 210 12 56х

0 302 хх 73х

0 304 03 73х

0 401 20 2хх

Выдача подотчетным лицом суммы заработной платы, пособий, пенсий, стипендий, иных выплат на основании платежной ведомости (ф. 0504403)

Возврат остатков подотчетных сумм

0 201 11 510

0 201 21 510

0 201 34 510

Возврат в кассу учреждения неиспользованных денежных документов

Списание с балансового учета задолженности подотчетных лиц, признанной согласно законодательству РФ нереальной к взысканию

Оплата подотчетным лицом аванса, отражаемая согласно представленному авансовому отчету (ф. 0504049) и прилагаемым к нему документам

Погашение задолженности подотчетного лица в сумме удержаний из его заработной платы

Отражение отрицательной курсовой разницы

Рассмотрим несколько примеров по отражению вышеприведенных операций в учете расчетов с подотчетными лицами.

Сотрудник автономного учреждения направлен в командировку на 10 дней. Ему выплачены суточные в размере 2 000 руб. Билет на поезд стоимостью 10 500 руб. приобретен учреждением у РЖД и выдан сотруднику. Оплата гостиницы произведена посредством осуществления безналичных расчетов, стоимость проживания в гостинице – 20 000 руб. Расходы произведены по КВФО 2 (средства, полученные от оказания платных услуг).

В 2019 году командировочные расходы на осуществление выплат физическим лицам отражаются с учетом положений порядков № 132н, 209н. При этом следует учитывать, каким образом происходит оплата: лично работнику посредством выдачи из кассы (перечисления на банковскую карту) денежных средств под отчет либо учреждение осуществляет расчеты с контрагентами (расчеты с гостиницами, авиакомпаниями, железной дорогой).

Если работодатель возмещает командировочные расходы посредством их выдачи (перевода на банковскую карту) непосредственно штатному работнику, все затраты отражаются по КВР 112, подстатьям 212 (суточные), 226 (проезд, проживание) КОСГУ.

В случае если оплата командировочных расходов осуществляется путем безналичных расчетов между учреждением и гостиницей либо компанией-перевозчиком, применяются КВР 244, подстатьи 226 (услуги найма жилого помещения) либо 222 (проезд до места командировки и обратно) КОСГУ.

В учете расчетов с подотчетными лицами сделаны следующие записи:

Перечислены суточные сотруднику учреждения

2 201 11 610

Забалансовый счет 18 (КВР 112 / подстатья 212 КОСГУ)

Перечислена плата за проживание гостинице

2 201 11 610

Забалансовый счет 18 (КВР 244 / подстатья 226 КОСГУ)

Перечислены денежные средства за билеты путем осуществления безналичных расчетов РЖД

2 201 11 610

забалансовый счет 18 (КВР 244 / подстатья 222 КОСГУ)

После представления работником авансового отчета

Отражены расходы на выплату суточных

На основании представленной выписки гостиницы и акта оказанных услуг отражены расходы на наем жилого помещения и проезд к месту командирования

2 109 60 226

2 109 60 222

2 302 26 734

2 302 22 734

Произведен зачет аванса за проживание в гостинице и проезд к месту командирования

2 302 26 834

2 302 22 834

2 206 26 664

2 206 22 664

Изменим условия примера 1. Предположим, командированному сотруднику были перечислены в полном размере (32 500 руб.) средства на командировочные расходы, предусматривающие как суточные, так и расходы на проезд до места командирования и наем жилого помещения.

В учете расчетов с подотчетными лицами сделаны следующие записи:

Перечислены суточные сотруднику учреждения

2 201 11 610

Забалансовый счет 18 (КВР 112 / подстатья 212 КОСГУ)

Перечислены расходы на проезд и наем жилого помещения

2 201 11 610

Забалансовый счет 18 (КВР 244 / подстатья 226 КОСГУ)

После представления работником авансового отчета

Отражены расходы на выплату суточных

Отражены расходы на проезд и наем жилого помещения

Автономное учреждение перечислило на банковскую карту работника денежные средства в сумме 5 000 руб. Часть из них (3 000 руб.) была израсходована на покупку хозяйственных материалов (электрических лампочек). Оплата была произведена безналичным расчетом. Работник представил авансовый отчет с приложением первичных документов (товарного и кассового чеков). Остаток подотчетной суммы был внесен в кассу учреждения.

Расходы произведены по КВФО 2 (средства, полученные от оказания платных услуг).

В учете расчетов с подотчетными лицами сделаны следующие операции:

Перечислены денежные средства с лицевого счета учреждения на банковскую карту сотрудника

2 201 11 610

Забалансовый счет 18 (КВР 244 / подстатья 346 КОСГУ)

Приняты к учету суммы произведенных расходов на основании авансового отчета

Возвращены в кассу учреждения неиспользованные подотчетные суммы

2 201 34 510

Забалансовый счет 18 (КВР 244 / подстатья 346 КОСГУ)

Валова С.,

эксперт информационно-справочной системы «Аюдар Инфо»

Кроме того, прежняя редакция пп. 6.3 п. 6 Указания № 3210-У возлагала на подотчетное лицо обязанность по представлению авансового отчета об израсходованных подотчетных средствах в течение трех рабочих дней со дня окончания срока, на который выдавались эти суммы. Если данный срок истекал в период, когда работник отсутствовал на рабочем месте (например, болел или был направлен в другую командировку), сдать авансовый отчет нужно было не позднее трех рабочих дней со дня выхода на работу.

Каков порядок отчета подотчетного лица по выданным суммам?

Лица, получившие наличные деньги под отчет, обязаны в срок, не превышающий трех рабочих дней после дня истечения срока, на который они выданы, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии – руководителю) отчет об израсходованных суммах и произвести окончательный расчет по ним.

Обратите внимание: авансовый отчет (ф. 0504505) представляется работником (внештатным сотрудником) с приложением к нему подтверждающих документов (пп. 6.3 п. 6 Указания № 3210-У, п. 216 Инструкции № 157н).

Порядок заполнения авансового отчета подотчетным лицом (ф. 0504505) установлен Приказом Минфина РФ от 30.03.2015 № 52н.

Подотчетное лицо приводит сведения в авансовом отчете (ф. 0504505):

– на лицевой стороне – о себе;

– на оборотной стороне – заполняет графы 1 – 6 в части фактически израсходованных им сумм с указанием документов, подтверждающих осуществленные расходы.

Документы, приложенные к авансовому отчету (ф. 0504505), нумеруются подотчетным лицом в порядке их записи в отчете. В дальнейшем авансовый отчет (ф. 0504505) утверждается руководителем учреждения или уполномоченным им лицом.

Кроме того, в силу п. 26 ФСБУ «Концептуальные основы» первичный учетный документ принимается к бухгалтерскому учету при условии отражения в нем всех реквизитов, предусмотренных унифицированной формой документа, и при наличии на документе подписи руководителя субъекта учета или уполномоченного им лица.

Неизрасходованный остаток подотчетной суммы подлежит возврату.