Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Оборачиваемость дебиторской задолженности: формула

Одним из важнейших расчетных показателей финансовой стабильности предприятия является оборачиваемость дебиторской задолженности (ДЗ), отражающая скорость превращения задолженности контрагентов-дебиторов в денежные средства. Узнаем, как ДЗ влияет на развитие компании, и какими способами управляют ею.

Все фирмы учитывают ДЗ, так как нельзя обойтись без этого актива. Он возникает из-за взаимного интереса компании, предлагающей свои услуги/товары и потребителя этих товаров – предприятий и частных лиц. Заключаемые между ними соглашения часто становятся обоюдовыгодными: производитель находит рынки сбыта, поставляя товары по договоренности без предварительной оплаты, с последующей рассрочкой платежей, а покупателю предоставляется право пользования приобретенным продуктом без оплаты определенное время. Так возникает ДЗ, размер которой определяется денежным эквивалентом будущих поступлений. В балансе этот актив отражается в стр. 1230.

Кроме того, в ДЗ включаются и авансы предприятиям-поставщикам за приобретаемые впоследствии товары. Сделки с отложенными платежами всегда связаны с серьезными рисками, а потому весьма тщательно контролируются.

Для чего рассчитывают коэффициент оборачиваемости дебиторской задолженности?

Показатель оборачиваемости дебиторской задолженности используется для проведения финансового анализа устойчивости компании в рыночной конкурентной среде. Рассчитанный коэффициент оборачиваемости дебиторской задолженности покажет, насколько эффективно компания собирает долги за поставленные товары.

Помимо оборачиваемости дебиторки для анализа устойчивости фирмы исследуются и другие показатели.

Как правильно провести анализ дебиторской задолженности, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно изучите материал.

Уменьшение коэффициента может говорить о том, что:

- Компания увеличила долю неплатежеспособных покупателей.

- Компания приняла решение проводить более мягкую политику с клиентами для завоевания большей доли рынка за счет предоставления более длительных отсрочек платежа своим клиентам. Соответственно, чем ниже указанный коэффициент, тем выше у компании потребность в оборотном капитале, который необходим для увеличения объемов продаж.

Для расчета коэффициента оборачиваемости дебиторской задолженности может быть использована простая формула, которая выглядит так:

Коб = Оп / ДЗсг,

Коб — коэффициент оборачиваемости задолженности дебиторов;

Оп — объем продаж по итогам года (выручка от реализации);

ДЗсг — среднегодовая задолженность дебиторов.

Для определения среднегодовой ДЗ используется следующая формула:

ДЗсг = (ДЗнг + ДЗкг) / 2,

ДЗнг — задолженность по состоянию на начало года;

ДЗкг — задолженность по состоянию на конец года.

О порядке ведения учета дебиторки вы сможете узнать из нашей статьи «Ведение учета дебиторской и кредиторской задолженности».

Как рассчитывается и в каких целях используется показатель текущей стоимости дебиторской задолженности? Ответ на этот вопрос узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Оборачиваемость дебиторской и кредиторской задолженности

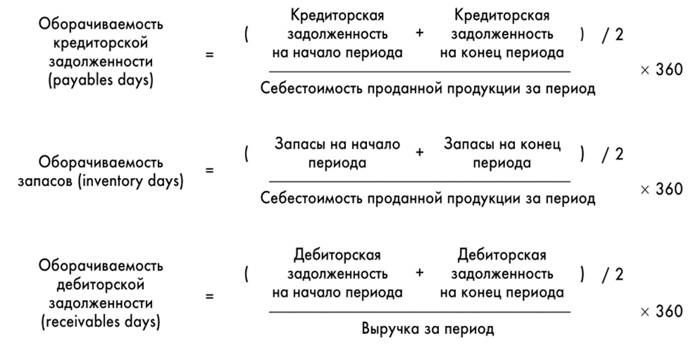

Принцип расчета оборачиваемости достаточно прост — все коэффициенты основаны на соотношении объема деятельности («оборота») и среднего остатка средств, которые задействованы в этом обороте. Однако конкретные варианты формул расчета могут меняться .

Формула расчета для оборачиваемости дебиторской задолженности (Receivables Turnover) выглядит так:

где:

Revenue — годовая выручка компании

Accounts Receivable — дебиторская задолженность покупателей. Может использоваться как среднее значение за отчетный год, так и просто значение на конец года.

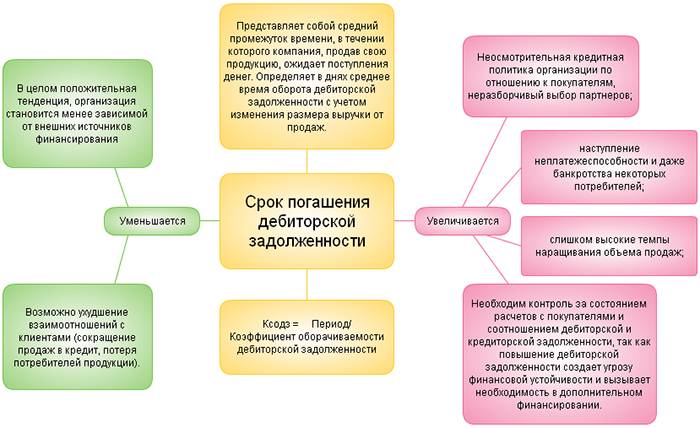

Такая формула дает результат в виде коэффициента. Но этот же показатель можно записать и в другом виде, чтобы получить значение в днях, которые в среднем требуются на получение денег за проданную продукцию. Тогда оборачиваемость дебиторской задолженности называют еще «Период сбора денег» (Collection Period, CP) или «Число дней на завершение продажи» (Days of Sales Outstanding, DSO):

Аналогично выглядят и формулы для оборачиваемости кредиторской задолженности (Payables Turnover, PT):

где:

Purchases — годовые затраты компании на закупку товаров и услуг

Accounts Payable — кредиторская задолженность, среднегодовая или на конец года

Выбор конкретной формулы (в виде коэффициента или в днях) обычно не влияет на выводы, которые будут сделаны по итогам анализа. А вот то, как именно из отчетности компании формируются числитель и знаменатель показателей, может иметь большое значение для корректности выводов. Об этом подробнее сказано в следующем разделе.

Выбор базы для расчета

Смысл показателей оборачиваемости в том, чтобы оценить, насколько велики средние задержки оплаты при организации продаж и закупок . Между тем, значения дебиторской и кредиторской задолженности в отчетности многих компаний содержат не только суммы, интересующие нас в коэффициентах оборачиваемости. В частности:

- Дебиторская задолженность часто состоит из задолженности покупателей и авансов, выплаченных по расходам компании — в этом случае надо исключить авансы и оставить только задолженность покупателей.

- Кредиторская задолженность может содержать несколько видов задолженности. Для целей расчета оборачиваемости обычно интересна только задолженность перед поставщиками.

- Помимо «рабочей» задолженности баланс компании может содержать и потерявшие актуальность безнадежные долги или аналогичные записи. Их желательно исключить из учета, но на практике сделать это бывает трудно.

При расчете оборачиваемости кредиторской задолженности встречается еще одно отклонение в выборе исходных данных . Хотя логика показателя требует использовать в числителе суммарные расходы компании, его иногда рассчитывают относительно выручки, как и оборачиваемость дебиторской задолженности.

Причина такого выбора —желание сделать базу для расчета всех коэффициентов оборачиваемости одинаковой. А погрешность, создаваемая таким отклонением от основной формулы, не насколько велика, чтобы мешать в работе.

Применение показателей оборачиваемости

Универсальных рекомендованных значений оборачиваемости не существует — они зависят от отрасли, состояния рынка и даже стратегии компании . Для одной компании период сбора платежей выше 15 дней уже означает проблему, в то время как для другого бизнеса значение в 90 дней будет нормальным.

Тем не менее, показатели оборачиваемости могут многое рассказать о том, что происходит в компании. Использование этих показателей основано на двух подходах:

- Сравнение с конкурентами. Если у ваших конкурентов период сбора платежей составляет 10 дней, а у вас — 50, то их бизнес, вероятнее всего, будет более гибким и устойчивым к изменениям рыночной конъюнктуры.

- Анализ динамики — значительные изменения оборачиваемости указывают на то, что условия расчетов компании с покупателями или поставщиками меняются. Иногда это указывает на изменение рыночной стратегии, но часто условия меняются под давлением обстоятельств.

Анализ динамики и сравнение с конкурентами дает полезные сведения о том, что происходило с компанией в недавнем прошлом . Другое применение оборачиваемости — планирование потребности в оборотном капитале для будущих планов.

При планировании новых проектов часто бывает так, что из общих сведений о бизнесе или из анализа похожих проектов можно предположить, какие значения оборачиваемости будут нормальными для подобной деятельности. Тогда планирование потребности в оборотном капитале строится от прогноза объемов деятельности и коэффициента оборачиваемости.

Вот, например, как это выглядит в программе Альт-Инвест:

Пример расчета

Ниже даны фрагменты финансовой отчетности и расчет показателей оборачиваемости для этого отчета:

В этом примере можно обратить внимание на то, что у компании очень короткий цикл получения денег от покупателей, всего 7 дней. Это хорошо для бизнеса, но одновременно приведет к тому, что показатели ликвидности компании (CR, QR) будут невысокими. Окончательный вывод о состоянии компании можно будет сделать только изучив ее деятельность с разных сторон: ликвидность, оборачиваемость, рентабельность.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Показатель определяют по следующей формуле:

кОДЗ = ВГ/ОсрДЗ,

где кОДЗ — искомый коэффициент, ВГ — выручка за год, ОсрДЗ — усредненная дебиторская задолженность, то есть среднее значение ее остатка.

ОсрДЗ определяют таким образом:

ОсрДЗ = (ДЗнач+ДЗкон)/2,

где ДЗнач и ДЗкон — данные из бухгалтерского баланса по суммам дебиторской задолженности на начало и конец изучаемого периода.

Другой способ выражения оборачиваемости — в виде числа суток, в течение которых работа, услуга или товар остаются неоплаченными.

ОДЗвр = 365/кОДЗ,

где ОДЗвр — временное выражение оборачиваемости дебиторской задолженности. Его еще называют днями неоплаченных услуг или продаж, а также средним периодом взыскания. То есть это время, за которое дебиторская задолженность преобразуется в наличные или безналичные деньги.

Нормы для кОДЗ четко не определены, потому что показатель может сильно варьироваться в зависимости от технологических особенностей предприятия, отраслевой специфики. Но, в любом случае, чем выше коэффициент ОДЗ, тем лучше. Потому что большее значение получается при малой средней сумме дебиторской задолженности.

Но не всегда низкий кОДЗ говорит о том, что торговая организация или предприятие неэффективны. Это может свидетельствовать о том, что много товаров продается в кредит.

Важно сравнивать коэффициенты оборачиваемости за разные периоды — со временем кОДЗ должно повышаться при эффективной работе, это считается положительной тенденцией. Например, если кОДЗ за 2018 год был равен 20, а за 2019-й будет получен 25, значит, оборачиваемость дебиторской задолженности повысилась на 25%, и это очень хороший результат.

Также анализируют работу по ОДЗвр. Если в 2018-м средний период взыскания был 18 дней, а в 2019 он уменьшится до 14, то это замечательно. Чем выше количество дней неоплаченных продаж или услуг, тем больше риск, что задолженность не будет погашена.

В крупных компаниях этот показатель рассматривают не только в общем для всего годового бухгалтерского баланса, но и отдельно по разным условиям сделок, сериям продукции, физическим и юридическим лицам. Так вычисление оборачиваемости дебиторской задолженности позволяет определить наиболее безопасные варианты работы.

Для чего рассчитывают коэффициент оборачиваемости дебиторской задолженности

Дебиторская задолженность — это актив компании, которым необходимо грамотно управлять. Дело в том, что товары и услуги, предоставленные в долг, часто помогают увеличить количество сбыта и прибыль.

Давайте на примерах разберем, как это работает. Предположим, вы решили запустить франшизу, но сумма первоначальных инвестиций для открытия бизнеса оказалась довольно высокой для потенциальных партнеров. Чтобы снизить ее, можно предложить франчайзи поставлять товары с последующей оплатой. Такой подход поможет привлечь больше партнеров за счет выгодных условий сотрудничества и ускорить процесс расширения бизнеса по франшизе.

Второй пример встречается достаточно часто среди компаний-производителей. Чтобы расширить сбыт, они предоставляют партнерам свою продукцию под реализацию на договорных условиях. Это позволяет увеличить количество оптовых покупателей, а следовательно и прибыль.

Предоставлять товары и услуги с последующей оплатой может быть довольно выгодно. Однако, чтобы расходы не превысили доходы, необходимо регулярно отслеживать коэффициент оборачиваемости дебиторской задолженности и анализировать эффективность финансовой деятельности компании.

Что может вам сказать коэффициент оборачиваемости дебиторской задолженности

Компании, которые ведут дебиторскую задолженность, косвенно предоставляют своим клиентам беспроцентные ссуды, поскольку дебиторская задолженность – это деньги без процентов. Если компания производит продажу клиенту, она может продлить срок до 30 или 60 дней, то есть у клиента есть от 30 до 60 дней, чтобы оплатить продукт.

Коэффициент оборачиваемости дебиторской задолженности измеряет эффективность, с которой компания взыскивает свою дебиторскую задолженность или кредит, который она предоставила своим клиентам. Коэффициент также измеряет, сколько раз дебиторская задолженность компании конвертируется в денежные средства за период. Коэффициент оборачиваемости дебиторской задолженности можно рассчитывать на годовой, квартальной или ежемесячной основе.

Следует контролировать коэффициент оборачиваемости дебиторской задолженности компании, чтобы определить, развивается ли тенденция или модель с течением времени. Кроме того, компании могут отслеживать и соотносить сбор дебиторской задолженности с прибылью, чтобы измерить влияние кредитной практики компании на прибыльность.

Для инвесторов важно сравнить оборачиваемость дебиторской задолженности нескольких компаний в одной отрасли, чтобы получить представление о нормальном или среднем соотношении оборачиваемости для этого сектора. Если у одной компании коэффициент оборачиваемости дебиторской задолженности намного выше, чем у другой, это может оказаться более безопасным вложением.

Высокая оборачиваемость дебиторской задолженности

Высокий коэффициент оборачиваемости дебиторской задолженности может указывать на то, что взыскание дебиторской задолженности компании является эффективным и что у компании есть высокая доля качественных клиентов, которые быстро оплачивают свои долги. Высокий коэффициент оборачиваемости дебиторской задолженности также может указывать на то, что компания работает на кассовой основе .

Высокий коэффициент также может указывать на консервативность компании в отношении предоставления кредитов своим клиентам. Консервативная кредитная политика может быть полезной, поскольку она может помочь компании избежать предоставления кредита клиентам, которые не могут произвести оплату вовремя.

С другой стороны, если кредитная политика компании будет слишком консервативной, она может оттолкнуть потенциальных клиентов от конкурентов, которые предоставят им кредит. Если компания теряет клиентов или страдает медленным ростом, ей может быть лучше ослабить свою кредитную политику, чтобы улучшить продажи , даже если это может привести к снижению коэффициента оборачиваемости дебиторской задолженности.

Низкая оборачиваемость счетов

Низкий коэффициент оборачиваемости дебиторской задолженности может быть связан с плохой процедурой взыскания задолженности, плохой кредитной политикой компании или клиентами, которые не являются финансово жизнеспособными или кредитоспособными.

Как правило, низкий коэффициент оборачиваемости подразумевает, что компании следует пересмотреть свою кредитную политику, чтобы обеспечить своевременное погашение своей дебиторской задолженности. Однако, если компания с низким коэффициентом улучшит свой процесс взыскания, это может привести к притоку денежных средств от взыскания по старым кредитам или дебиторской задолженности.

Зачем делить дебиторку на группы и как это сделать

Под словом «дебиторка» могут скрываться различные виды долгов, и работать с ними нужно по-разному. Поэтому, прежде чем анализировать дебиторскую задолженность, ее нужно разделить на группы.

По контрагентам и договорам

Две самые большие группы — дебиторка покупателей и дебиторка поставщиков. Долги покупателей возникают, когда вы отгружаете товары или оказываете услуги с отсрочкой платежа. Когда перечисляете предоплату в счет будущих поставок, возникает дебиторка поставщиков.

Любая задолженность — это расчеты с определенным контрагентом. Поэтому логично разделить дебиторку по контрагентам — выделить поставщиков и покупателей.

Компании могут работать с одним контрагентом сразу по нескольким договорам. В этом случае на каждый товар или товарную группу заключают отдельный договор. Дебиторку в этом случае нужно отслеживать не только по контрагенту в целом, но по конкретным условиям договоров.

Учет дебиторки по контрагентам и договорам позволит вычислять наиболее выгодных партнеров и условия сотрудничества.

По срокам погашения

Важная характеристика дебиторки — срок погашения. Одно дело, если деньги или оплаченный товар поступят уже через неделю. Совсем другая ситуация, если их нужно ждать несколько месяцев.

Для распределения задолженности по срокам используйте специальный отчет — реестр старения. Составляйте его не реже раза в месяц. Если у вас много контрагентов и ситуация с долгами постоянно меняется, формируйте реестр старения еженедельно. Важно, чтобы от разу к разу показатели в реестре снижались, а не росли.

Выделите графу для просроченных долгов. В идеале там всегда должен быть ноль. Если просрочка все-таки появится, ставьте работу с этими контрагентами на особый контроль.

Так выглядит грамотно составленный реестр старения. Вести учет можно в таблице вроде Google Sheets или Microsoft Excel

По менеджерам и регионам

За взаимодействие с контрагентами отвечают сотрудники, которые занимаются продажами и закупками. Они должны следить за тем, чтобы вовремя поступала оплата от покупателей и товары или материалы от поставщиков.

Чтобы оценить, насколько эффективно ваши сотрудники работают с контрагентами, разделите дебиторку по группам покупателей и поставщиков, за каждую из которых отвечает конкретный специалист.

Если вы продаете продукцию в разные регионы и страны или таким же образом проводите закупки, разделите дебиторку и по региональному признаку.

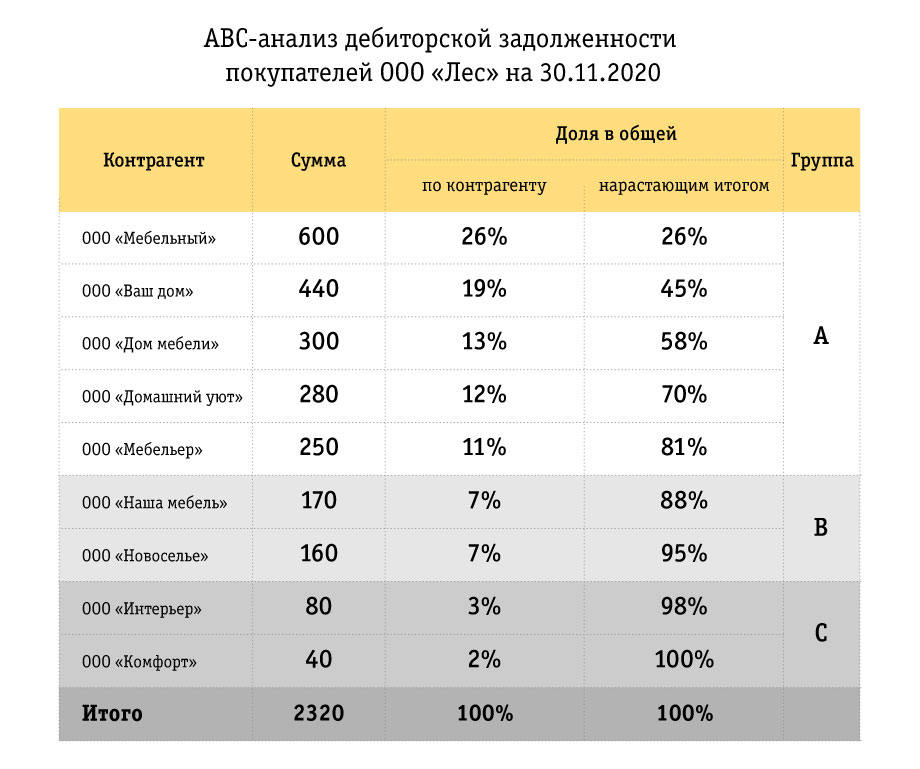

По значимости

Выделить самых значимых дебиторов поможет АВС-анализ. Для его проведения расположите своих контрагентов в порядке убывания дебиторки — поставщиков и покупателей отдельно.

- Группа А — составляет примерно 80% от общей суммы дебиторки.

- Группа B — 15%.

- Группа С — 5%.

Группа А — это ключевые дебиторы, на которых следует обратить основное внимание. Группа В — «середнячки», они тоже важны для бизнеса, но в меньшей степени. Группа С — контрагенты с минимальной дебиторкой, получение которой не окажет существенного влияния на финансы вашей компании.

Основное внимание при контроле дебиторки уделите группам А и В. Именно здесь ваши усилия дадут максимальный эффект и компания быстрее вернет в оборот большую часть финансовых ресурсов.

Дебиторская задолженность

Дебиторская задолженность – денежные обязательства предприятий и физических лиц нашему предприятию. К примеру, мы оказали услугу, отгрузили товары, а деньги еще нам в кассу не поступили. Дебиторская задолженность сопровождается косвенными потерями в доходах предприятия. Объясняется это тем, что живые деньги у нашего предприятия от оказанных услуг и отгруженных товаров еще не появились и не могут быть направлены в оборот.

Помимо дебиторской задолженности, которую можно получить существует еще задолженность, которую получить нельзя. Возникает она из-за:

- ликвидации должника,

- банкротства должника.

Именно поэтому, когда предприятие дает деньги (кредитует) другим предприятиям у него возникает кредитный риск (риск не возврата дебиторской задолженности). Чтобы его уменьшить, необходимо оценивать финансовую устойчивость и ликвидность нашего контрагента.

Как узнать о наличии просроченной задолженности у клиентов в «1С:ERP Управление предприятием»

Наличие или отсутствие просроченной задолженности — важный критерий оценки соблюдения клиентами платежной дисциплины. В «1С:ERP Управление предприятием» есть специальный отчет, который показывает информацию о просроченной задолженности «Платежная дисциплина клиентов». Он покажет список клиентов с указанием суммы просроченной задолженности. При необходимости можно расшифровать сумму задолженности.

Подрбнее о возможностях «1С:ERP Управление предприятием» смотрите здесь >>

Нормативные значения показателя

Для этого параметра нет четких стандартов. Длительность оборота зависит от деятельности всего предприятия. Большой коэффициент указывает на высокую скорость устранения задолженности. Анализировать полученные значения нужно, исходя из особенностей работы организации. Например, при продажах техники в кредит остаток ДЗ высокий, а коэффициент – низкий, при этом работа предприятия успешна.

Эффективность использования средств компании зависит от умения ею управлять, поэтому для ускорения оборачиваемости необходимо внедрить следующие мероприятия:

- повысить уровень производства;

- упростить расчеты с контрагентами;

- улучшить инкассацию выручки;

- ограничить деньги в кассах, на расчетном счете банка;

- выполнить намеченные хозяйственные планы;

- контролировать оборот средств.

Способы ускорения оборачиваемости, связанные с модернизацией производства:

Коэффициент оборачиваемости активов измеряет стоимость продаж или доходов компании по отношению к стоимости ее активов. Коэффициент оборачиваемости активов – это показатель эффективности, с которой компания использует свои активы для получения дохода. Чем выше коэффициент оборачиваемости активов, тем эффективнее компания. И наоборот, если у компании низкий коэффициент оборачиваемости активов, это означает, что она неэффективно использует свои активы для увеличения продаж.

Формула расчета по Балансу

Период оборота дебиторской задолженности при анализе может составлять год, квартал или месяц. Исходные показатели есть на страницах Баланса предприятия, в данных Отчета о прибылях и убытках.

Формула определения КОДЗ (коэффициента оборачиваемости дебиторской задолженности) по Балансу:

КОДЗ = стр. №2110 /(стр. №1230 на начало периода + стр. №1230 его конец) х 0,5.

Как рассчитать коэффициент оборачиваемости

Этот показатель отражает соотношение выручки предприятия и средней величины ДЗ за год. Потребность предприятия в оборотном капитале тем выше, чем меньше коэффициент. Например, показатель 3 означает, что за год компания имеет выручку в три раза больше своих активов.

Формула коэффициента оборачиваемости

Ф = В/Со, где:

- Со – среднегодовой остаток по долгам;

- В – выручка по итогам года.

Формула определения среднегодового остатка по долгам

Со = (Д1 + Д2)/2, где:

- Д1 – недоимка на начало года.

- Д2 – задолженность на конец периода.

Чтобы узнать долю товаров, услуг, проданных в кредит, коэффициент погашаемости дебиторской задолженности рассчитывается по формуле

СП = Св/ЧВ, где:

- Св – средняя величина ДЗ за продукцию.

- ЧВ – выручка от товаров и услуг.

Оборачиваемость ДЗ в днях

При анализе ликвидности компании этот параметр определяет среднее количество суток, которые нужны для возврата долга. Оборачиваемость в днях рассчитывают по формуле

ОДЗ = ДП/Ф, где

- ДП – длительность периода, зависящая от года или месяцев;

- Ф – коэффициент оборачиваемости.

Например, длительность периода составляет 180 дней. Полученный при расчетах коэффициент оборачиваемости – 3. Это означает, что долг предприятию выплатят за 60 дней (180/3=60).

Как найти срок погашения ДЗ

Компании оценивают свою финансовую устойчивость каждые 3–4 месяца. Для этого бухгалтерия исчисляет срок погашения ДЗ по формуле

СДЗ = (ДЗ х Д1)/СДК, где:

- СДЗ – средний период погашения долга, срок ожидания денег за проданную продукцию, дни.

- ДЗ – продолжительность периода анализа, дни.

- Д1 – задолженность дебитора, руб.

- СДК – среднегодовая выручка от продаж, руб.

Этот показатель устанавливает ликвидность предприятия. Чем больше срок, тем ниже экономическая стабильность компании.