Некоторые банки позволяют подавать заявки онлайн. Например, в Альфа-Банке делать досрочные погашения по ипотеке можно в мобильном приложении.

Как быстро погасить ипотеку

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. –>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Любой заемщик, оформивший жилищный кредит, задумывается о том, как быстро закрыть ипотеку. Ссуда оформляется на долгие годы, часто на 15-25 лет, и каждый месяц клиент вынужден отдавать банку значительную часть своего бюджета. Поэтому, конечно, хочется расквитаться с долгом как можно быстрее. И способы есть.

- График погашения ипотеки

- Периодическое частичное досрочное погашение

- Расчеты выгоды от частичного гашения

- Как быстро погасить ипотечный кредит с помощью маткапитала и детей

- Использование налогового вычета

- Как быстро закрыть ипотеку (все методы сразу)

Рассмотрим, как быстро погасить ипотеку, все доступные методы. Если применить их комплексно, то реально можно сократить время гашения на несколько лет, а то и больше. Эта и другая важная информация для ипотечных заемщиков на Бробанк.ру.

В этой статье отвечаем на следующий вопросы:

Все российские банки предоставляют своим заемщикам возможность досрочно погасить ипотечный кредит — либо полностью, либо частично. Выгода от досрочного погашения напрямую зависит от оставшегося срока кредита — чем ближе к концу срока кредита, тем менее выгодно погашать ипотеку досрочно. В долгосрочной перспективе выгоднее сокращать срок. Но если вы выберете уменьшение ежемесячного платежа, экономию сможете почувствовать сразу.

«Снизить общий объем переплаты можно путем досрочных погашений, что особенно актуально в течение первой трети срока жизни кредита. Банки придерживаются схемы аннуитетных платежей, поэтому заемщик сначала преимущественно погашает проценты, а не само тело кредита», — поясняет генеральный директор агентства недвижимости «БОН ТОН» Наталия Кузнецова.

Все российские банки предоставляют своим заемщикам возможность досрочно погасить ипотечный кредит — либо полностью, либо частично (Фото: fizkesshutterstock)

Что пишут в договоре?

Простая логика позволяет предположить: банкам невыгодно досрочное погашение, поскольку с уменьшением траншей и сроков ипотеки они теряют проценты — основной источник своего дохода. Почему же заемщикам не препятствуют в желании преждевременно закрыть кредит?

Во-первых, право на досрочное погашение закреплено в договорах. Его условия (верны для большинства ипотечных программ):

- Перед тем, как досрочно внести платеж (частичный или покрывающий весь остаток долга), заемщик обязан уведомить банк, написав заявление. В документе указывается планируемая сумма и дата погашения;

- В случае частичного погашения заемщик указывается в заявлении, как планирует изменить график платежей — в сторону изменения суммы или срока выплат;

- Если речь идет о полном закрытии кредита, в течение 30 дней заемщик обязан выплатить банку тело ипотеки, проценты и неустойки (если таковые имеются).

Во-вторых, право на досрочное погашение четко закреплено Федеральным Законом №284-ФЗ. Если в банке говорят о невозможности закрыть кредит раньше срока или предлагают подписать договор, никак это не регламентирующий, — стоит серьезно задуматься о надежности финучреждения.

Как выгоднее гасить ипотеку при аннуитетных платежах

При аннуитетных платежах вы ежемесячно отдаёте банку одну и ту же сумму в счёт погашения кредита. При этом структура платежа в разные месяцы неодинакова. Обычно поначалу не менее половины составляют проценты — точные пропорции можно посмотреть в вашем графике выплат.

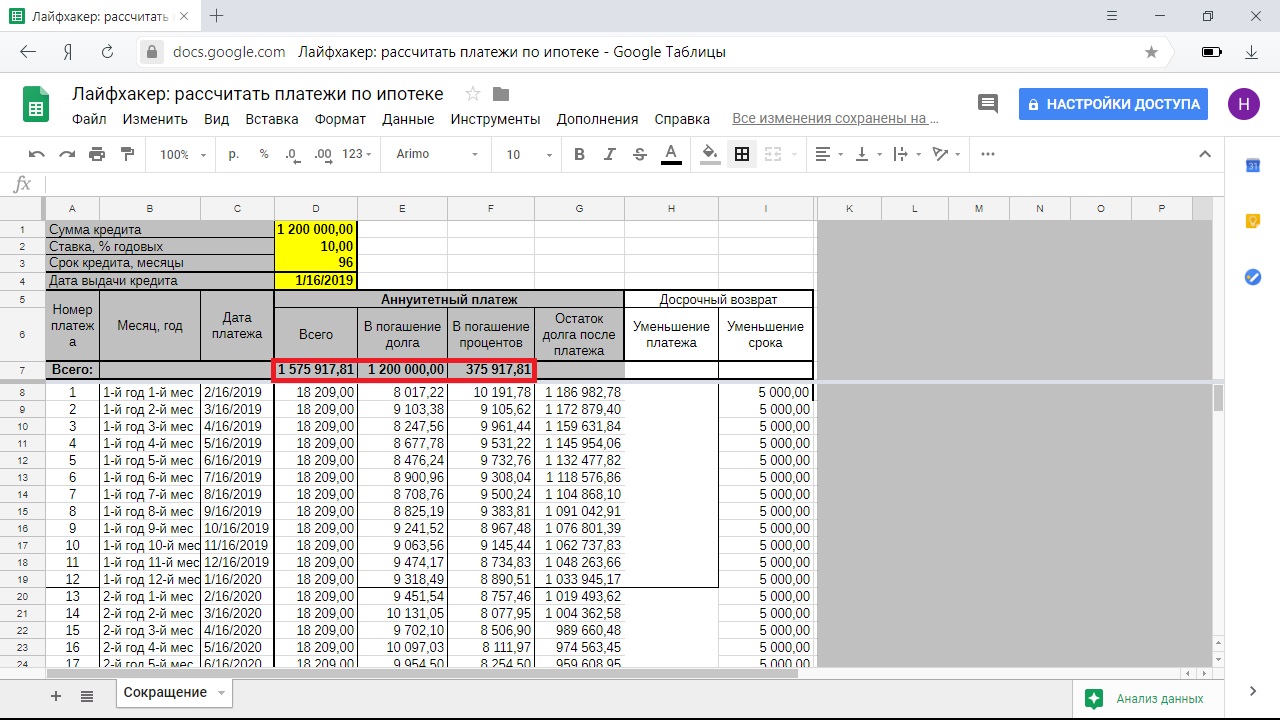

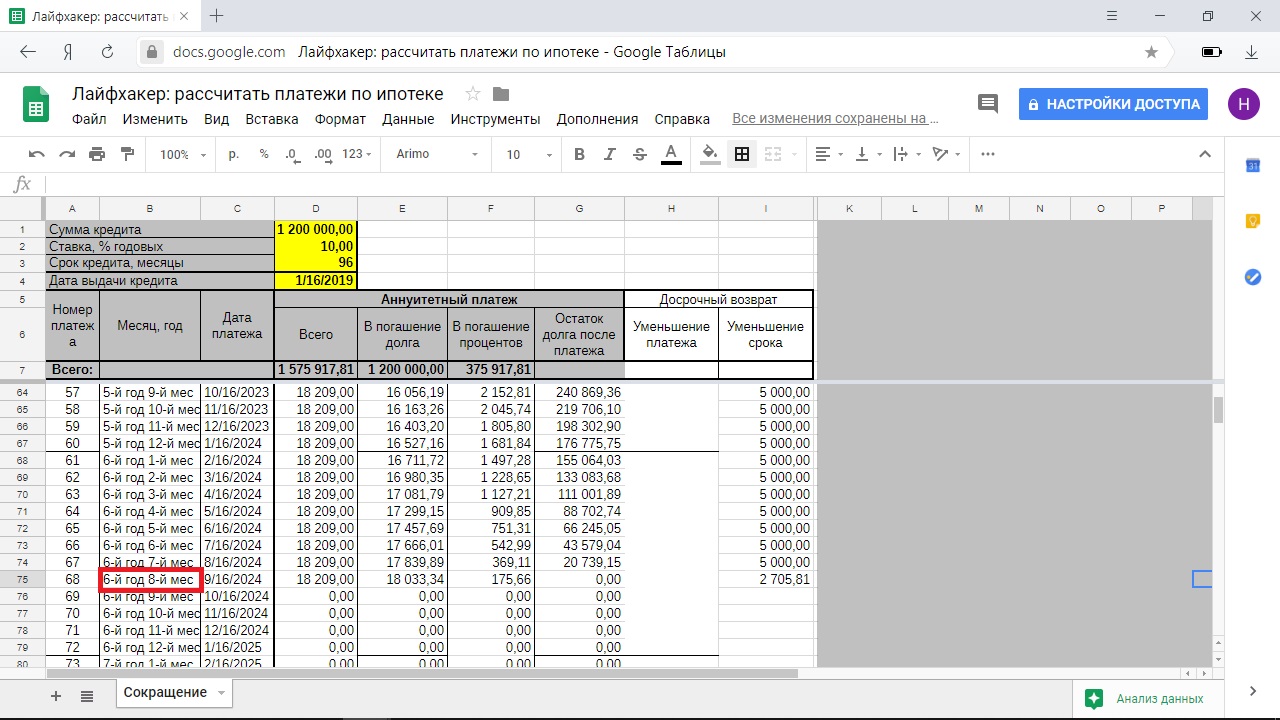

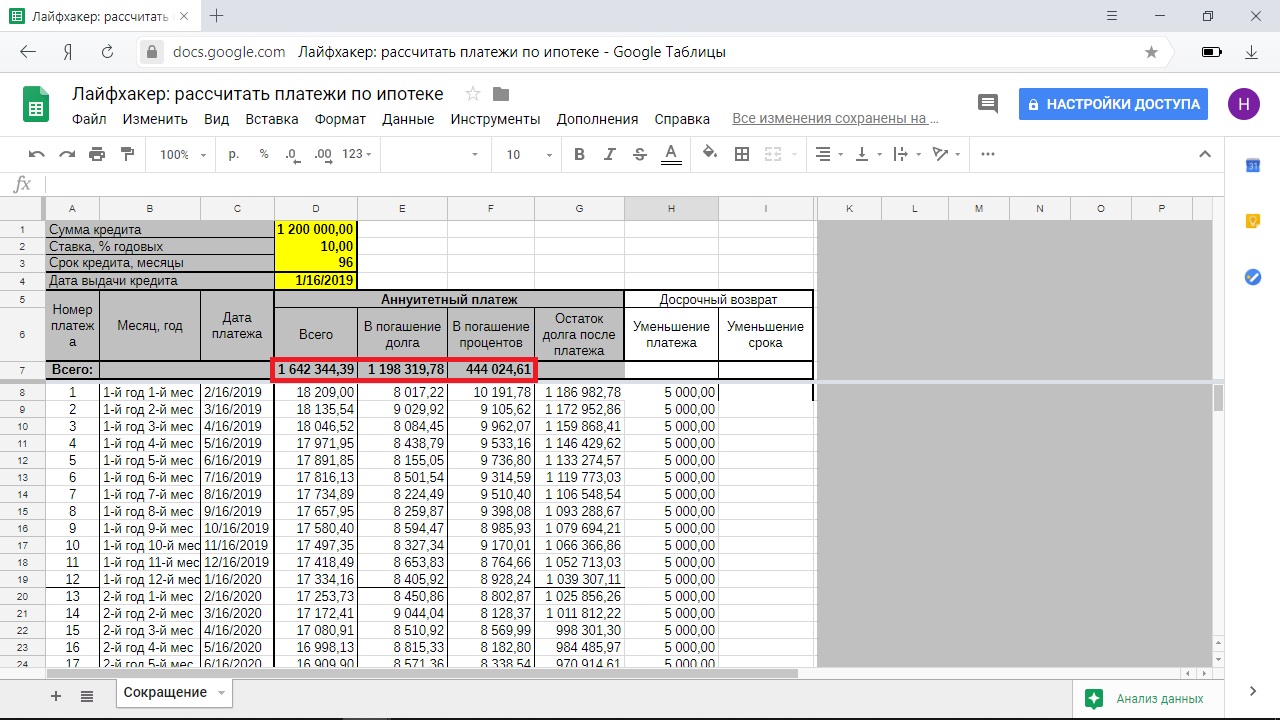

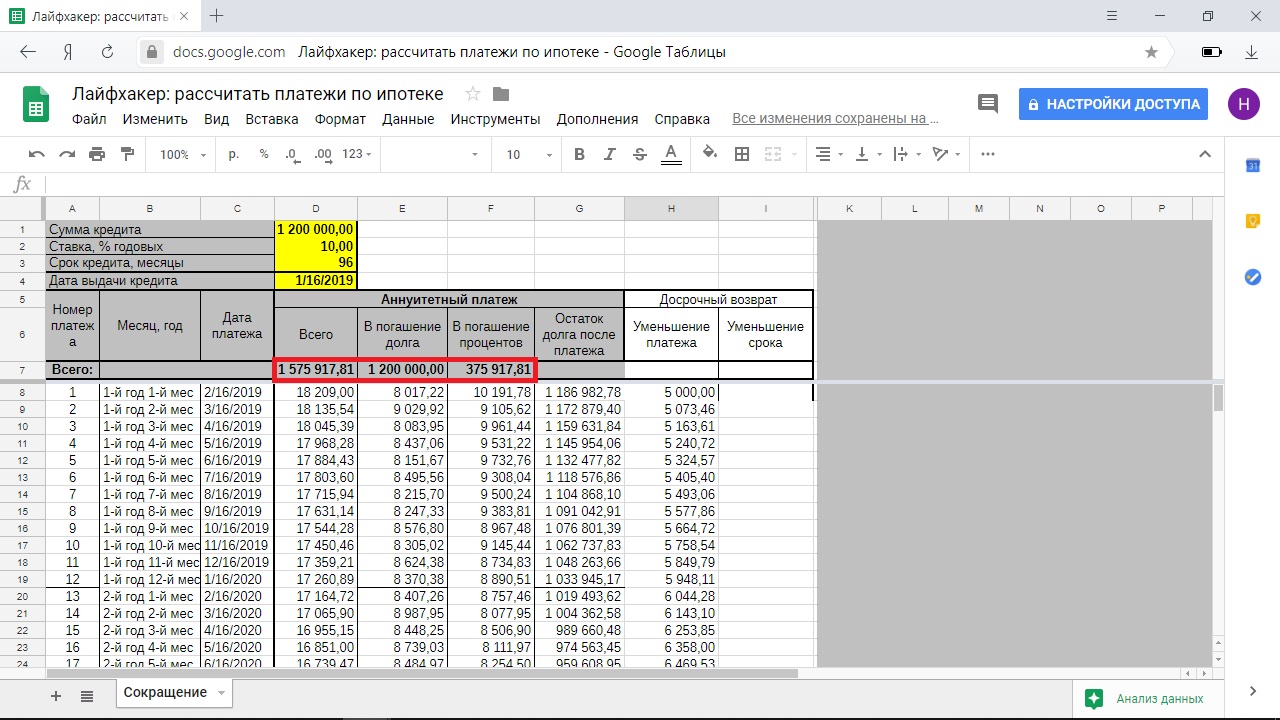

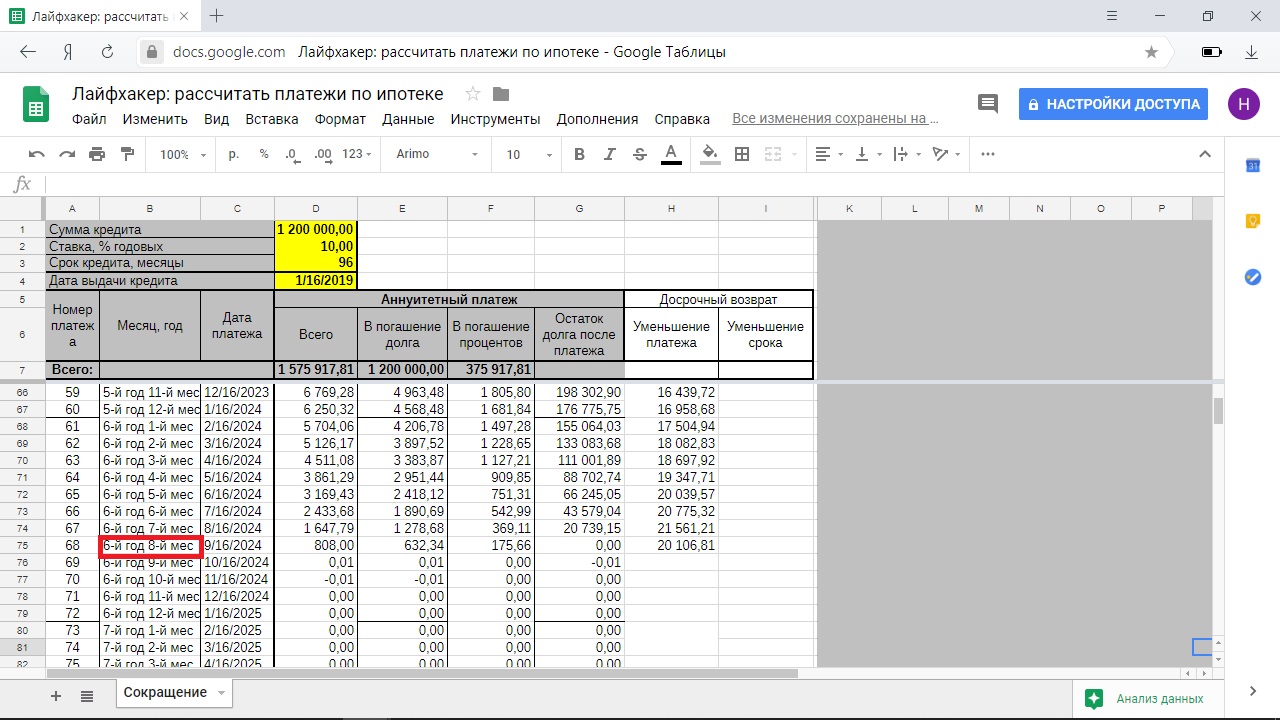

В нашем примере ежемесячный платёж составляет 18 209 рублей. Всего нужно будет отдать банку 1 747 546 рублей с переплатой 547 546 рублей.

Досрочное погашение с сокращением срока

Если ежемесячно платить дополнительно по 5 тысяч рублей и сокращать срок кредита, то вы сэкономите 171 647 рублей на погашении процентов и полностью рассчитаетесь с банком за 5 лет и 8 месяцев.

Досрочное погашение с уменьшением платежа

Если сокращать платёж, то вы сэкономите 103 540 рублей, выплатите ипотеку за 7 лет и 8 месяцев. При этом в последние месяцы ваш платёж будет настолько мал (менее 5 тысяч рублей), что вы практически его не почувствуете.

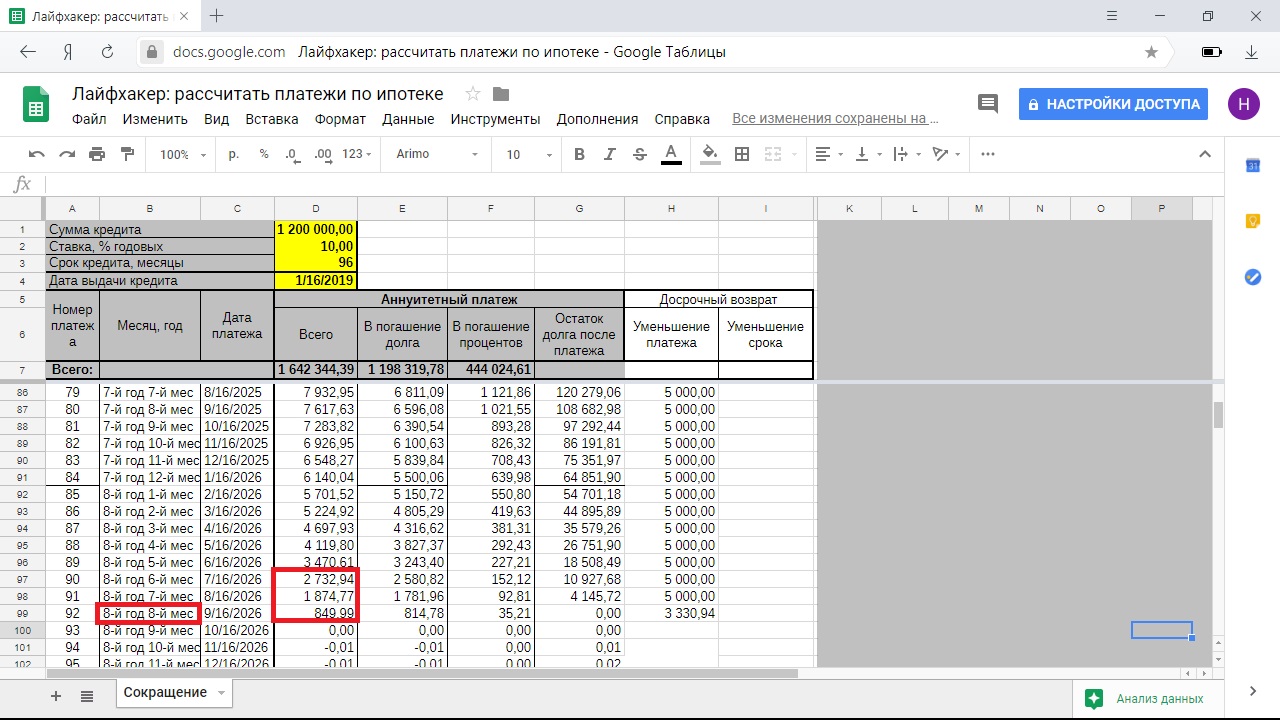

Погашение с уменьшением ежемесячного и увеличением досрочного платежа

Досрочное погашение с сокращением срока ипотеки кажется выгоднее: экономите больше, отдаёте весь долг банку быстрее. Вот только при подсчётах для стратегии с уменьшающимся платежом есть одно но: из зоны внимания обычно выпадает разница между изначальным ежемесячным платежом и уменьшившимся.

При платежах с сокращением срока вы продолжаете платить 18 209 + 5 000 рублей и расстаётесь с 23 209 рублями. При уменьшении платежа вы начинаете с той же суммы и постепенно выходите на 1 874 + 5 000 = 6 874 рубля.

Но можно ежемесячно добавлять к сумме, выделенной на досрочное погашение, разницу между изначальным и текущим платежами.

И в этом случае магическим образом вы выплачиваете ипотеку в тот же срок и с той же переплатой, что и при досрочном погашении с сокращением срока.

Если однажды ваша финансовая ситуация ухудшится, вы в любой момент можете отложить досрочное погашение и выплачивать уменьшившуюся сумму ежемесячно. При досрочном погашении с сокращением срока вы такой роскоши лишены.

Кроме того, некоторые банки разрешают частично погашать ипотеку онлайн только с уменьшением платежа, а для сокращения срока придётся идти в отделение. Если очная встреча с сотрудниками кредитного учреждения не для вас, этот вариант погашения отлично подойдёт.

Выводы

- Если вы уверены, что у вас всегда будут деньги на изначальный основной платёж и 5 тысяч для досрочного погашения, для вас нет никакой разницы, как погашать: с сокращением срока или с уменьшением платежа по третьему варианту, если вы отдаёте ежемесячно одну и ту же сумму.

- Если вы предполагаете, что через пару лет финансовая ситуация может ухудшиться, выбирайте досрочное погашение с уменьшением платежа и учётом разницы между изначальным платежом и нынешним. Будут проблемы — перейдёте к выплатам по графику, причём вносить ежемесячно надо будет уже существенно меньше, чем на старте ипотеки. Не будет проблем — выплатите ипотеку так же быстро и с такой же выгодой, как и те, кто досрочно гасил её с сокращением срока.

- Если ипотека для вас и сейчас тяжёлое бремя, но вы готовы кое-как выкраивать 5 тысяч рублей ежемесячно, идите путём уменьшения платежа. Так вы будете возвращать кредит те же 8 лет, но постепенно вам будет становиться всё легче и легче. Да и сэкономить немного получится.

Выберите банк с минимальной ставкой по ипотеке

Не забывайте и про другие характеристики кредита. Ставка может быть заманчиво-низкой, а различные неочевидные комиссии приведут к тому, что на деле ипотека окажется значительно дороже, чем по предварительным расчетам.

Либо низкую процентную ставку можно будет получить только при соблюдении ряда условий по сроку, сумме первоначального взноса и прочим нюансам, которые вам могут не подойти.

Поэтому лучше сравнивать условия в одобренных заявках. Если вы еще не оформили ипотеку, то вам надо будет подать заявку на кредит сразу в несколько банков – и выбрать тот, в котором условия будут для вас самыми комфортными.

Когда выгодно закрыть ипотеку досрочно?

Выгоднее всего вносить досрочные платежи в первой трети срока. Альфа-Банк разрешает вносить досрочные платежи в течение всего периода действия кредитного договора. Но: чем раньше вы начнёте, тем выгоднее будет досрочное погашение ипотеки.

Это актуально для кредитов с аннуитетной схемой внесения платежей, когда большая часть денег идёт на погашение процентов. В этом случае дополнительные взносы будут сокращать само тело ипотечного кредита — вы сможете быстрее рассчитаться с долгом. При дифференцированных платежах досрочные платежи пойдут на выплату основного долга в счёт будущих периодов.

Прежде, чем принять решение о досрочном погашении, учитывайте:

Кредитную нагрузку. Чем меньше ваша задолженность перед банками, тем лучше.

Уровень доходов. Подумайте, насколько стабилен ваш доход, может ли он измениться в течение срока кредитования. Если вы не уверены, что через 10–15 лет сможете легко выплачивать ипотеку, то лучше погашать её досрочно.

Планы на ближайшие несколько лет. Если в будущем вы планируете продавать квартиру, то стоит как можно быстрее рассчитаться с банком — пока недвижимость в залоге, вы не сможете полностью ею распоряжаться.

Рефинансирование ипотеки

Рефинансирование текущего ипотечного кредита — еще одна возможность снизить ставку по ипотеке.

Например, у вас есть ипотека со ставкой 11% в одном банке, а вы делаете рефинансирование в другом банке под 9%. Это позволяет вам уменьшить ежемесячный платеж, а освободившиеся при перекредитовании деньги направить на досрочное погашение.

Важно оценить, насколько выгодно для вас рефинансировать кредит. Как правило, если платить осталось пару лет, то в перекредитовании нет смысла. А если срок довольно большой и разница в ставке составит больше 1%, такой вариант стоит рассмотреть.

Понравилась статья?

Неверно. Не буду говорить что калькулятор врёт.

Просто слишком субьективно и стереотипно посчитали. Из- за неверного подхода.

Можно сокращать платёж, а сэкономленную сумму каждый раз направлять на досрочное погашение. Тогда, разницы не будет никакой.

Зато, в случае форс мажора, потери работы и т.п. сумма платежа будет более щадящей.

Динамо верно пишет.

Неверна сама постановка вопроса. ВСЕГДА выгодно сокращать именно сумму платежа, потому что это даёт выбор: погашать прежними (или даже бОльшими) суммами быстро либо меньшими медленно. Именно поэтому, кстати, всегда выгодно брать кредит на максимально возможный срок: погасить раньше можно всегда, а проценты в большинстве банков ежемесячно пересчитываются исходя из размера задолженности. И именно поэтому наиболее гибкой для заёмщика системой является буллитная, а самой невыгодной – дифференцированная: последняя не оставляет выбора и заставляет гасить кредит равными суммами.

Ничего не мешает при сокращении суммы вносить изначальный размер взноса: при этом кредит будет действовать абсолютно так же, как если бы было выбрано уменьшение срока, но при этом имеется возможность платить меньше/дольше. Если выбирается сокращение срока, выбора не остаётся.

Кроме того, почему-то ничего не сказано об инфляции. “Выгодно” не всегда означает “меньше полная сумма денег”. Если реальная инфляция высока, а работодатель индексирует зарплаты на величину бОльшую нежели процент по кредиту (да, иногда так бывает), то выгоднее как раз гасить минимально возможными платежами: чем дальше, тем меньше реальная стоимость остатка по займу, и эта разница даже может перекрывать процент. Например, 20 000 в 2005 году и 20 000 р в 2022 году – разные суммы.

Единственная оговорка, когда уменьшение срока лучше – это если плоховато с финансовой дисциплиной и умением считать, погашение происходит всегда исключительно минимальными платежами, и при этом еле остаётся на еду. В этом случае – да, уменьшение срока выгодно, потому что заёмщика просто обязывают платить сумму, достаточную для более раннего погашения. А ещё выгоднее вообще не брать кредит, тогда процентов не будет вовсе.

ох эж эти счетоводы!

если погашать досрочно одинаковой итоговой суммой за месяц, то разница между сокращением срока и суммы платежа ничтожна.

сокращать надо всегда сумму платежа.

Теперь любая баба с базарной площади может в интернете высказывать свое мнение в финансовых вопросах, вплоть о торгах на бирже. Вопрос в статье отчасти верен, но во всех аспектах. Каждый должен решить сам, что будет “выгоднее”. Конечно же легче было бы на душе, если сразу взял и расплатился с кредитом через месяц. Вопрос – зачем вообще влазил в долг к банку, рассматривать не будем. Другая сторона медальки – чем дольше срок кредита, тем больше инфляционная разница. Что, что, а вот с инфляцией в нашей стране стабильно, Через лет 10-15 месячный взнос будет соразмерен с ценой пирожка (утрирую канеш) и где будет тогда ваша выгода от досрочного погашения? Третий аспект – берешь кредит по максу возможного, потому что желание человеческое не имеет границ, а вот возможностей мало. Потому платежи будут ооочень большие и придется во всем себе отказывать. Вот в этом случае, с целью чуток развязать “удушающий” узелок финансовых обязательств, наверняка нужно снизить месячный платеж. Все это очевидно и нет необходимости обращаться к бубушке или астрологам за предсказаниями. А-а-а, понял статья – приманка на “калькулятор”, тогда все норм. Бизнес, есть бизнес 🙂

Viktor походу сотрудник банка. На мой взгляд дифференцированная лучше. При возможности платить больше прописанного в договоре платежа, дает возможность меньше переплатить банку и быстрее закрыть договор.

Досрочка всегда выгодна!

– “Другая сторона медальки – чем дольше срок кредита, тем больше инфляционная разница. Что, что, а вот с инфляцией в нашей стране стабильно, Через лет 10-15 месячный взнос будет соразмерен с ценой пирожка (утрирую канеш) и где будет тогда ваша выгода от досрочного погашения?”

Автор этого сообщения, наверное, забыл, что банк всегда в прибыли! Через 10-15 лет стоимость квартиры удваивается. И только благодаря досрочке и сокращению срока выплат можно за 5-7 лет выплатить кредит с переплатой за квартиру не больше 10%. К тому времени стоимость жилья обычно уже 50%+. Это обычный экономический расчет.

Но обычно человек ищет оправдание! своим действиям, а не пытается включить разумный подход, вызывающий дополнительные усилия.

Да сколько ж можно! ЦИАН хватит нанимать фрилансеров для проходных статей! Такие статьи под вашим лейблом вводят людей в заблуждение.

Раздел что сокращать, срок или размер платежа, писал человек, никогда не рассчитывавший оставшееся тело долга по ипотеке, и похоже не знакомый с математикой и логикой.

А судя по словам

“В последние годы выплат по ипотеке, когда основная часть процентов уже отдана банку, гасить ее досрочно куда менее выгодно. Эти деньги лучше потратить на актуальные нужды семьи, а остаток кредита отдать «на съедение» инфляции.”

до сих пор живущий в 90е годы, когда принцип “проценты вперёд” был прописан во многих ипотечных договорах.

Давно такого нет!

Это уже не первый раз, и именно в вопросах ипотеки.

ЦИАН обратите внимание!

А выгодно ли досрочно гасить ипотеку?

А теперь подбросим зерно сомнения в благодатную почву готовности направить все силы на погашение ипотеки. В условиях современной экономики так ли это выгодно и полезно – покончить с кредитом раньше установленного срока?

Дело в том, что менталитет наших людей таков. Мы пугаемся кредитов и другой «кабалы» и чаще всего при наличии первой же возможности стараемся отдать как можно больше банку, чтобы скорее стать свободным. И это чувство перевешивает здравые экономические расчеты. А расчеты нам говорят следующее.

Несмотря на то, что официально заявленный уровень инфляции в стране в 2019 году составил всего 0,36%, фактически любые деньги обесцениваются быстрее. Эти несложные выкладки дают нам понять, что при дальнейшем изменении покупательской способности денег, погашая ипотеку так, как это предусмотрено графиком, вы не переплачиваете, а даже в некотором роде экономите свои средства. Поясним – в 2022 году на гипотетические 1000 рублей вы можете купить, скажем, слона. А к 2035, когда ваши ипотечные выплаты будут подходить к логическому завершению, на эту же тысячу вы сможете приобрести всего лишь мышонка. Так стоит ли постоянно отказывать себе во всем, и малейшие накопления отдавать банку? Ведь сегодня вы отказываете себе в слонах (читайте – в поездках, важных приобретениях, новых впечатлениях, а жизнь коротка, на минуточку). А через 15 лет ваш ежемесячный платеж станет исчисляться мышатами.

Если вам все равно неспокойно от того, что жизненные обстоятельства могут измениться, экономическая ситуация ухудшится, вы потеряете доход, а вместе с ним и ипотечную квартиру, выход есть. Мы предлагаем вам создать свой собственный резервный фонд. Все свои временно свободные денежные средства вы можете направлять не на погашение ипотеки, а открыть банковский счет и аккумулировать их. Пока еще процент инфляции не превысил процент по банковскому вкладу, по крайней мере вы не останетесь в убытке. А в случае форс-мажорных обстоятельств у вас будет замечательная «подушка безопасности», которая позволит спокойно сменить работу или как-то пережить сложные времена в собственной квартире.

Например, в Сбербанке досрочно можно погасить сумму не меньше 30% от суммы ежемесячного платежа. Совершить досрочное погашение можно в любой момент начиная со второго дня от выдачи кредита. Никаких документов для досрочного погашения не потребуется — все можно оформить на сайте «Сбербанк Онлайн» или в приложении. Достаточно зайти в раздел «Кредиты», выбрать свой ипотечный кредит, далее нажать «Операции» и «Погасить досрочно». После этого нужно выбрать счет, с которого будут списаны средства, отметить в выпадающем списке, что вы хотите, сокращать срок или сумму, и указать сумму, которую необходимо списать в счет досрочного погашения. Заявление на досрочное погашение создается автоматически, при наличии указанной суммы на счете она будет списана в счет погашения ипотечного кредита.

Досрочное погашение с помощью материнского капитала

В свете последнего выступления Президента вырастет число семей, которые могут получить материнский капитал после рождения детей. По условиям предоставления семейного материнского капитала, его можно пустить для досрочного погашения ипотеки всей суммой сразу, так и погашать за счет этой суммы ежемесячные платежи по кредиту.

Для того, чтобы погасить материнским капиталом ипотеку, необходимы следующие действия:

- получить в ПФР (или с помощью МФЦ) сертификат на выплату семейного материнского капитала;

- взять в банке справку о наличии ипотечного кредита и условий его выплаты – общую сумму, график погашения, срок кредита;

- предоставить эту справку в ПФР по месту жительства вместе с необходимым пакетом документов (заявление о распоряжении средствами материнского капитала на погашение ипотеки, паспорта членов семьи, кредитный договор, правоустанавливающие документы на приобретенное имущество, СНИЛСы и проч. по требованию).

На рассмотрение вашего заявления Пенсионному фонду России отведено 30 календарных дней. При принятии положительного решения (а вас обязательно письменно уведомят о своем решении), Пенсионный фонд в течение месяца переводит деньги на счет банка. Месяц – это предельный срок, по факту для перевода в среднем достаточно семи-десяти рабочих дней.