Суммы доходов, вычетов и суммы налога, которые были удержаны налоговым агентом, из справки о доходах и суммах налога физического лица (форма по КНД 1175018) налогоплательщик переносит в декларацию 3-НДФЛ.

Сроки проверки 3-НДФЛ

Срок камеральной проверки 3-НДФЛ в 2022 году для физических лиц — 3 месяца. Но для имущественных и инвестиционных вычетов его сократили в 3 раза. Срок контроля начинается с даты поступления декларации в ведомство.

Срок проверки, если декларация не сдана

Налоговики могут приступить к проверке даже при отсутствии декларации о доходах. Но только при выявлении фактов:

- продажи недвижимого имущества;

- получения недвижимости в дар.

Такая возможность налоговикам предоставлена Федеральным законом от 29.09.2019 № 325-ФЗ, дополнившим ст. 88 НК РФ новым пунктом 1.2. Благодаря этим изменениям, в ходе «камералки» рассматривается информация, поступившая в ИФНС от других источников.

Камеральную проверку без 3-НДФЛ за 2022 год начнут по завершении срока уплаты налога, то есть, после 15.07.2022 г. (п. 1.2. ст. 88, п. 4 ст. 228 НК РФ). Налоговики, прежде чем составлять акт проверки, вправе запросить у лица, не представившего декларацию, пояснения. На ответ отводится 5 дней.

Если до того, как указанная проверка закончится, физлицо все же представит декларацию, «камералка» начнется заново – уже на основании сданной 3-НДФЛ. Соответственно, заново будет исчисляться и трехмесячный срок.

Кем устанавливается начальная дата проверки 3-НДФЛ и где зафиксирован день ее окончания

В отношении сроков проверки и даты ее завершения в п. 2 ст. 88 НК РФ определено следующее:

- Для начала отсчета длительности проверочных процедур не нужны какие-либо разрешения и дополнительные согласования с начальством и иными инстанциями. Проверка считается начавшейся с даты поступления 3-НДФЛ в инспекцию.

- О факте завершения проверки 3-НДФЛ можно узнать, не посещая налоговую инспекцию. На сайте ФНС (www.nalog.ru), в личном кабинете налогоплательщика — физического лица, во вкладке «Жизненные ситуации» предусмотрена возможность отражения информации о протекании камеральной проверки 3-НДФЛ и сроке ее окончания.

Как удаленно взаимодействовать с налоговиками при подаче 3-НДФЛ, см. в материале «Порядок заполнения декларации 3-НДФЛ в личном кабинете».

Кто сдает 3-НДФЛ

Декларацию по форме 3-НДФЛ представляют не только отдельные категории российских граждан, но и в двух случаях – налоговые резиденты РФ, если:

- получен доход за пределами нашей страны и при этом отсутствуют договоренности об избежании двойного налогообложения между РФ и страной резидента;

- получен доход в РФ, но НДФЛ не удержан.

Отметим, что некоторые категории физлиц по определению самостоятельно рассчитывают и платят НДФЛ, это:

- ИП на ОСНО;

- нотариусы, адвокаты и некоторые другие категории физлиц.

Источники дополнительных доходов, о которых обязательно узнают налоговики – это:

- продажа личного регистрируемого имущества (автомобили, недвижимость, включая землю) или доходы от его аренды;

- выигрыш в лотерею.

Резиденты РФ, пройдя дорогостоящее лечение (например, имплантацию) могут полностью возместить лечение за счет возврата удержанного (начисленного) НДФЛ. Конечно, если годовая сумма этого налога не будет меньше стоимости лечения.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

- стандартные налоговые вычеты, которые предоставляются различным категориям граждан, в том числе льготникам ( ст. 218 Налогового кодекса );

- социальные налоговые вычеты в связи с расходами, в частности, на обучение, лечение, софинансирование пенсии и т. д. ( ст. 219 НК РФ );

- инвестиционные налоговые вычеты, которые применяется к некоторым операциям с ценными бумагами и по индивидуальным инвестиционным счетам ( ст. 219.1 НК РФ );

- имущественные налоговые вычеты, предоставляемые в связи с продажей имущества, приобретением жилья и выплатой процентов по ипотечным кредитам ( ст. 220 НК РФ );

- налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами ( ст. 220.1 НК РФ );

- налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе ( ст. 220.2 НК РФ );

- профессиональные налоговые вычеты, на получение которых имеют право ИП, адвокаты, нотариусы и т. д. ( ст. 221 НК РФ ).

При этом возврат налога действует лишь для ставки НДФЛ 13%. Именно поэтому на него могут претендовать только налоговые резиденты.

Помимо резидентства, на возврат налога могут действовать следующие ограничения:

- размер денежной суммы;

- отчетный период;

- количество применений.

Так, при покупке жилья можно применить вычет только один раз в жизни, но при этом возврат налога возможен в режиме переходящего остатка. Вычеты за лечение и образование переходящего остатка не имеют, но их можно использовать за каждый год, когда такие услуги были оплачены.

Через какое время придет налоговый вычет?

В общих случаях деньги перечисляют в течение 4 месяцев со дня подачи декларации и документов, подтверждающих право на получение налогового вычета. Такой срок состоит из:

- 3 месяцев, в течение которых сотрудники ФНС проводят камеральную проверку декларации;

- 1 месяца, отведенного на возврат налогового вычета. Его считают со дня окончания срока камеральной проверки при условии, что заявление подавали одновременно с декларацией. Если заявление подано позже, срок отсчитывают со дня направления заявления.

Датой подачи декларации считают:

- при направлении документа почтой — день, когда в отделение ФНС направили письмо;

- при подаче через личный кабинет на сайте налоговой — дату направления заявки;

- при личном визите — дату приема декларации инспектором отделения ФНС.

Длительность на практике

Работа инспекций Налоговой службы РФ показывает, что налоговики довольно оперативно проверяют декларации 3-НДФЛ и приложенные к ним документы. Поэтому реальные сроки проведения камеральной проверки 3-НДФЛ на самом деле короче. Значит, и налог вам вернут быстрее, если был заявлен вычет.

По практике, сколько идет камеральная проверка 3-НДФЛ, зависит от того, насколько скрупулёзно инспектор будет изучать вашу декларацию, заявленные в ней показатели и сопоставлять их с приложенным пакетом документов. Если будут выявлены ошибки, противоречия и иные неточности, ревизия затянется.

Таким образом, сколько проводится камеральная проверка 3-НДФЛ, напрямую зависит от:

- качества заполнения этой декларации;

- отсутствия противоречий с приложенными к ней документами.

В связи с этим советуем заполнять 3-НДФЛ в 2022 году двумя способами:

- Онлайн в личном кабинете физлица на официальном сайте ФНС.

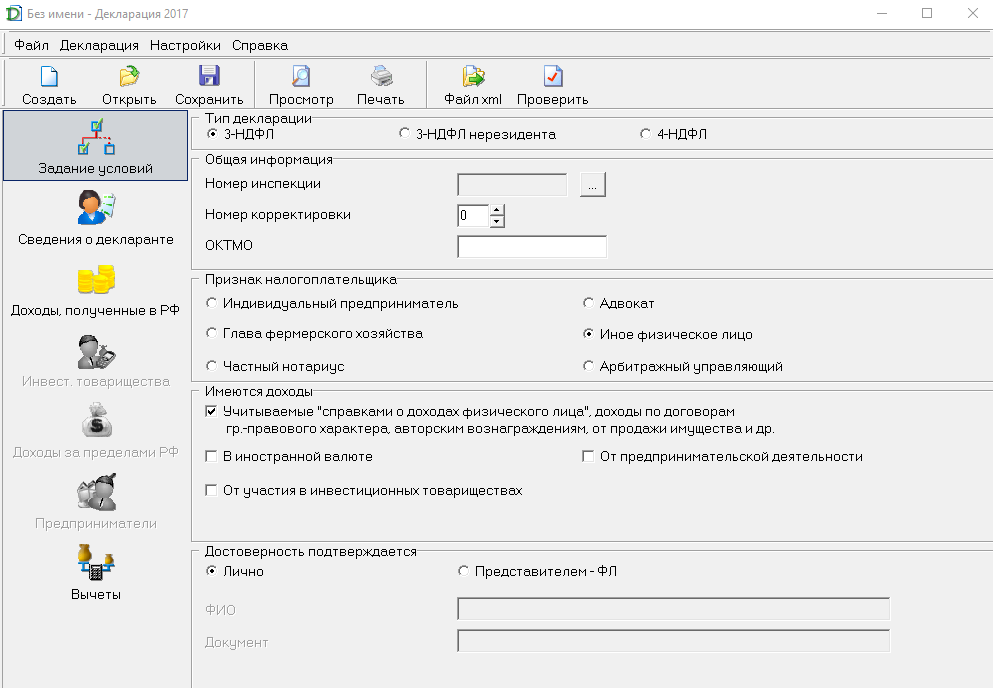

- С помощью программы ФНС:

Если не хотите сами заниматься заполнением декларации – воспользуйтесь услугами специализированных сервисов. Например, сервис НДФЛ-ка.

Как составить декларацию

Заполнить налоговую декларацию по форме 3-НДФЛ можно различными способами. Так, необходимые сведения можно внести от руки либо на компьютере, в том числе в подготовленную в формате .pdf форму декларации при помощи программы Adobe Acrobat Reader. Если форма заполняется вручную, ее поля необходимо заполнять заглавными печатными символами, а при отсутствии какого-либо показателя в ячейках проставляется прочерк. Вносить исправления в поля декларации нельзя!

Также для заполнения декларации можно воспользоваться программой “Декларация”, размещенной на официальном сайте ФНС России в разделе “Программные средства” – “Декларация”. Программа позволяет автоматически формировать налоговую декларацию по форме 3-НДФЛ. При внесении данных программа проверяет их корректность, а также рассчитывает необходимые показатели, проверяет правильность исчисления вычетов и суммы налога, формирует готовый документ для предоставления в налоговый орган. Получившийся файл с декларацией в формате .pdf можно либо распечатать и сдать в налоговую инспекцию (в том числе направить по почте), либо отправить в налоговый орган через “Личный кабинет налогоплательщика”.

Кроме того, заполнить и представить декларацию в налоговый орган в электронном виде можно с помощью специального сервиса на сайте ФНС России “Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ”. Этот сервис позволяет заполнить в режиме онлайн и экспортировать заполненную декларацию в файл формата .xml для представления в электронном виде. Также при помощи сервиса можно подписать усиленной квалифицированной электронной подписью и направить в налоговый орган как саму декларацию, так и скан-копии сопроводительных документов. Подписать электронной подписью и направить в налоговый орган при помощи сервиса можно декларацию, сформированную с помощью программы “Декларация” и других программных средств. Правильно составить налоговую декларацию вам также поможет памятка, подготовленная экспертами компании “Гарант”.

Частые вопросы

Чтобы отчитаться о доходах, вы должны подать 3-НДФЛ до 30 апреля 2022 г. А исчисленный налог уплатить до 15 июля 2022 года.

Нет, в отличие от 3-НДФЛ, которая подается в четко обозначенные сроки, подать документы на вычет вы имеете право в любое удобное для вас время (если у вас уже есть право на вычет).

В 2022 году время обозначено тремя месяцами с момента подачи 3-НДФЛ. В случае подачи уточненки этот срок обновляется.

Начало срока отсчитывается со дня, следующего за днем подачи налоговой декларации 3-НДФЛ.

Средства будут направлены на расчетный счет, указанный в заявлении или в самой 3-НДФЛ, (с 2022 г. заявление входит в состав декларации).

Когда необходимо подавать отчетность 3-НДФЛ и уплачивать налог

Физлица, с чьих доходов НДФЛ не удержан налоговыми агентами, иностранцы, работающие в России по патенту, а также ИП на ОСНО, нотариусы, адвокаты и другие частнопрактикующие лица обязаны подать в ИФНС налоговую декларацию 3-НДФЛ не позднее 30 апреля и уплатить налог до 15 июля включительно. В том случае, если крайняя дата выпадает на выходной или праздничный дни, обязанность по уплате переносится на ближайший рабочий день. В 2022 году 15 июля приходится на пятницу. Совершенно отдельное правило распространяется на индивидуальных предпринимателей и частнопрактикующих лиц, прекративших свой бизнес. Эти представители должны подать декларацию в ИФНС в течение пяти дней с момента окончания деятельности.

Для граждан, намеренных получить имущественный, социальный или другой вычет, жесткий срок подачи декларации за 2022-й не установлен. Это можно сделать в течение всего следующего года и даже позднее.

Быстрые ответы на ваши вопросы

Упрощенный порядок возврата НДФЛ затрагивает только имущественный и инвестиционный вычеты. На социальный вычет (обучение, лечение) он пока не распространяется.

В обычном режиме камеральная проверка длится 3 месяца, а зачисление денег на счет происходит в течение одного месяца. Для тех, кто использует упрощенный порядок, сроки сокращены: на камеральную проверку — 1 месяц, на зачисление средств на счет — 15 дней.

Заявителю необходимо подключить личный кабинет физического лица на сайте ФНС. Все взаимодействие в рамках нового проекта будет происходить там и именно туда придет предзаполненное заявление. Для входа потребуются данные учетной записи на «Госуслугах» или логин/пароль, полученные в инспекции.

Вы вправе подать обращение к вышестоящим лицам — в региональное УФНС или главное управление ФНС. В жалобе можете потребовать выплаты процентов за задержку излишне уплаченного НДФЛ. Если инспекция продолжает бездействовать, обращайтесь в суд.

Если подаёте декларацию почтовым отправлением, то срок камеральной проверки этой 3-НДФЛ стартует не с дня, когда документ считается поданным, а с даты получения налоговиками соответствующего почтового отправления с описью вложения. Логика здесь простая: инспекция не может начать проверку до получения на руки пакета документов. Это подтверждают разъяснения Минфина России от 19.06.2012 № 03-02-08/52.

Что делать, если налоговики нарушают сроки

Дату окончания «камералки» определить не сложно. К примеру, если декларация поступила в налоговую 10 января, то последний день проверки — 10 апреля. Когда этот день выпадает на выходной или праздник, то проверку заканчивают в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). А если в месяце вообще нет соответствующего числа, например, 30 февраля или 31 апреля, то днем окончания проверки считается последний день третьего месяца (п. 5 ст. 6.1 НК РФ).

Если налоговики нарушат сроки камеральной проверки или зачисления денег на счет, то заявитель вправе потребовать компенсацию за задержку. Согласно п. 10 ст. 78 НК РФ налоговый орган должен начислить проценты на сумму излишне уплаченного налога, которая должна быть возвращена в срок.

Проценты начисляют за каждый календарных день просрочки исходя из ставки рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возврата, разделенной на количество дней в соответствующем году.

Сумма процентов = Сумма возврата х Дни просрочки х Ставка ЦБ / 365 дней

При этом их должны начислять уже со следующего дня окончания сроков по день фактического возврата включительно (Письмо Минфина от 18.07.2017 N 03-05-04-03/45570). Заявления на получение процентов за просрочку от заявителя не требуется.

Суммы процентов не облагаются НДФЛ, поскольку они получены заявителем в качестве компенсации затрат, а не экономической выгоды (Письмо ФНС от 01.07.2015 № БС-4-11/11486@).