Система «БИТ.СТРОИТЕЛЬСТВО» отличается модульной архитектурой. Каждый модуль предназначен для решения конкретной задачи в отрасли. Программа включает несколько автоматизированных систем, в нее вошли комплексные решения для заказчиков, подрядчиков, сотрудников отдела снабжения, прорабов, бухгалтеров и т.д. Выбор модуля линейки осуществляется заказчиком в зависимости от поставленных целей и задач.

Учет давальческого материала подрядчиком при выполнении СМР в 1С: Бухгалтерии предприятия ред. 3.0

Зачастую при выполнении строительно-монтажных работ Подрядчик использует материалы Заказчика, переданные ему, как давальческое сырье. При выполнении работ производственного характера такие взаимоотношения не редкость. Ранее мы уже рассматривали ситуацию, целью которой было произвести продукцию из давальческого сырья Заказчика и передать ему эту готовую продукцию, получив при этом оплату за услугу переработки. В настоящей статье обратим внимание на другую ситуацию, целью которой является выполнение Подрядчиком монтажных работ с использованием давальческих материалов Заказчика. В отличие от ситуации, разобранной нами ранее, в данном случае Подрядчик не изготавливает продукцию из материалов Заказчика за вознаграждение. Разберем подробно эту уникальную ситуацию в программе 1С: Бухгалтерия предприятия ред. 3.0.

Документальное оформление

При использовании давальческого сырья порядок обеспечения, документальное оформление и прочие условия в обязательном порядке должны быть оговорены в договоре подряда.

Отметим, что унифицированных форм для оформления передачи и расходования давальческих материалов не существует, поэтому целесообразно согласовать такие документы в договоре.

Как правило, подтверждающими документами выступают:

• накладная на передачу сырья и материалов (можно использовать типовую форму № М-15). Важно указать, что передается давальческое сырье;

• отчет об использовании полученного сырья или материалов (отчет о переработанном сырье).

Подрядчик при получении давальческих материалов должен оформить приходный ордер (как правило используют форму № М-4). В данной форме в обязательном порядке указывают, что материалы поступили в организацию на давальческих условиях.

После завершения работ Подрядчик обязан предоставить Отчет о переработанном сырье Заказчику. Заметим, что Подрядчик должен расходовать такое сырье и материалы экономно и бережно. Кроме того, неиспользованные материалы должны быть возвращены Заказчику либо можно уменьшить цену произведенных работ по договору на стоимость оставшихся в распоряжении Подрядчика материалов (такое решение Подрядчик может принять только с согласия Заказчика). А также Подрядчик может оплатить Заказчику стоимость оставшихся у него материалов.

Бухгалтерский учет у Подрядчика

Важный нюанс: при передаче давальческих материалов право собственности на них к Подрядчику не переходит. То есть после передачи они, как и прежде учитываются на балансе Заказчика.

Подрядчик же в свою очередь не может принять на баланс давальческое сырье и материалы и учитывает его на забалансовом счете 003 «Материалы, принятые в переработку» в оценке, предусмотренной в договоре подряда или же согласованной с Заказчиком.

Окончив работы, Подрядчик составляет отчет об использованном давальческом сырье и материалах и кредитует забалансовый счет 003.

Налоговый учет у Подрядчика

Так как давальческое сырье и материалы не переходят в собственность Подрядчика, то они не включаются ни в доходы, ни в расходы.

Если же остатки давальческого сырья и материалов остаются у Подрядчика, то в таком случае он может отразить расходы на их приобретение при расчете налога на прибыль, так как он стал собственником этого сырья и материалов.

Отражение таких операций в программе 1С: Бухгалтерии предприятия ред. 3.0

Первое, что необходимо сделать – это отразить поступление давальческих материалов от Заказчика.

Для этого в программе предусмотрен документ «Поступление в переработку».

Заполнять документ начинаем с «шапки». Здесь указываем номер входящего документа от Заказчика и дату. Договор выбираем тот, в соответствии с которым осуществлялась передача давальческих материалов.

Обращаем внимание на счет учета 003.01 «Материалы на складе».

Вид номенклатуры должен быть «Материалы».

Не стоит забывать о Приходном ордере. Этот документ можно вывести на печать с помощью одноименной кнопки.

В Приходном ордере в обязательном порядке указываем: «На давальческих условиях по договору № 5 от 02.08.2021г.»

Такую запись можно сделать только в режиме редактирования печатной формы.

По кнопке можно посмотреть сделанные программой проводки. Напомним, что учет на забалансовых счетах ведется методом прямой записи, а не двойной.

Видим, что программа корректно отразила поступление давальческих материалов от Заказчика.

Далее нужно передать давальческие материалы в переработку.

Для этих целей воспользуемся документом «Расход материалов (требования-накладные)».

Удобнее и быстрее всего выйти на этот документ по кнопке

В документе «Расход материалов» выбираем вид операции «Использование материалов».

Указываем счет учета 003.01, а счет передачи – 003.02.

Счет затрат – 20.01.

Статьи затрат – «Списание материалов».

Номенклатурная группа должна быть указана в соответствии с особенностями ведения учета в каждой конкретной организации. В нашем случае – это «Производство электромонтажных работ».

Строка «Продукция» — это те самые работы по договору подряда, на которые были израсходованы давальческие материалы Заказчика. В рассматриваемом примере Подрядчик выполнял работы по производству системы охранной сигнализации периметра.

Распечатываем из программы документ Требование-накладная (М-11) или создаем иной документ, который использует организация при передаче материалов в производство, в соответствии с учетной политикой.

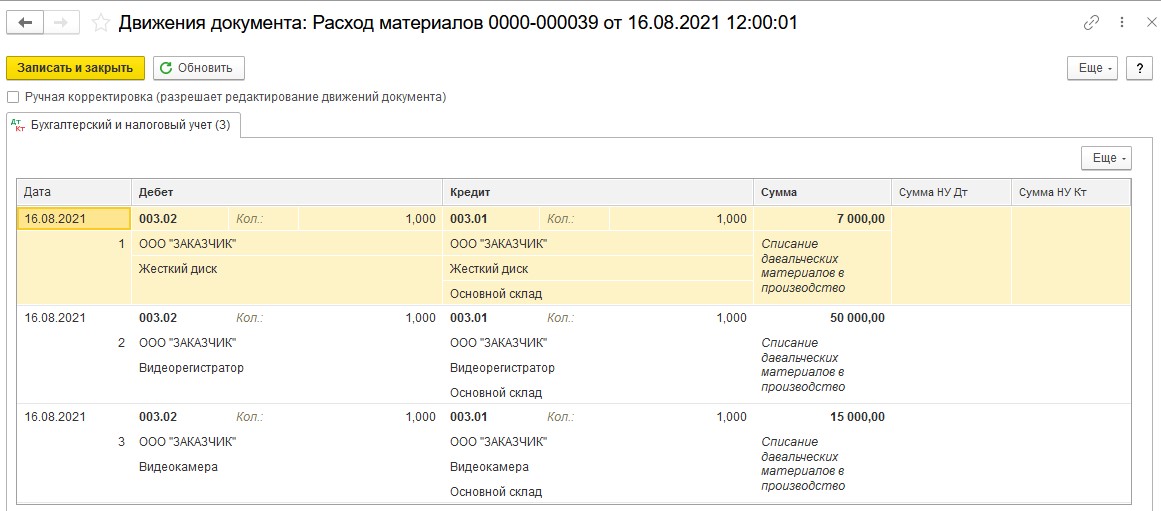

По кнопке посмотрим бухгалтерские записи, созданные документом. Видим, что в программе произошла передача материалов в производство.

Затем, окончив работы, подрядчик списывает израсходованные давальческие материалы. Для этого следует использовать документ «Реализация услуг по переработке».

Мы воспользуемся уже знакомым методом и создадим такой документ на основании документа «Расход материалов».

В документе «Реализация услуг по переработке» заполняется только вкладка по движению давальческих материалов – «Материалы заказчика». Счет учета – 003.02.

Обращаем внимание: Закладку «Продукция (услуги по переработке)» заполнять не нужно, так как данным документом Подрядчик не оформляет реализацию выполненных им работ. Для этого в программе будет создан отдельный документ «Оказание производственных услуг».

По кнопке посмотрим сформированные документом проводки.

Видим, что программа кредитует забалансовый счет 003.02, что и требовалось сделать Подрядчику при окончании работ.

Если иное не прописано в договоре подряда, то можно воспользоваться печатной формой «Отчет о материалах» в целях документального оформления использования полученных от Заказчика материалов.

Такой отчет следует распечатать и подписать с Заказчиком.

Для контроля проведенных в программе операций воспользуемся отчетом Оборотно-сальдовая ведомость по счету 003. В настройках поставим «галочку» по субсчетам и проанализируем данные.

Видим, что операции отражены в учете корректно. Счета сальдо на конец периода не имеют.

Осталось реализовать работы Подрядчика Заказчику. Для этого создадим документ «Оказание производственных услуг».

При заполнении документа выбираем необходимую нам номенклатуру (с видом – «Услуги»). Уделяем особое внимание графе «Субконто». Здесь необходимо выбрать нужную номенклатурную группу. Проверяем счета учета и выписываем счет-фактуру.

Далее переходим на закладку «Счет затрат» и заполняем поля формы.

По кнопке проверяем правильность отражения в программе операции.

В статье мы подробно разобрали ситуацию, при которой Подрядчик выполнил монтажные работы, оговоренные в договоре подряда с Заказчиком. При этом Подрядчик использовал в процессе производства работ давальческие материалы, переданные ему Заказчиком.

Как стало понятно, при надлежащем оформлении операций в программе, можно с легкостью оформить все необходимые подтверждающие документы, что существенно упростит работу бухгалтера.

Особенности бухгалтерского и налогового учета в строительстве

Специфика работы строительных компаний обусловлена:

- территориальной разрозненностью обслуживаемых объектов;

- наличием широкого перечня внешних факторов, влияющих на эффективность деятельности (климатические условия, состав почв, сейсмическая активность);

- длительным периодом разработки и согласования проектной и технической документации;

- большим списком оказываемых услуг;

- многоступенчатой системой взаиморасчетов между заказчиком и подрядчиком.

В бухгалтерии используются специфичные первичные документы, которые присущи только сфере строительства. К ним относятся строительные акты, сметные расчеты, справки, журналы. По каждому объекту бухгалтеру приходится вести отдельный учет с возможностью получения аналитических сведений. При необходимости организовать работы в других населенных пунктах может потребоваться расширение структуры компании за счет обособленных подразделений.

Как организации снять с государственного кадастрового учета недвижимость в виде объекта капитального строительства?

Трудности при отражении в учете осуществленных мероприятий возникают при инвентаризации. Причина кроется в наличии широкого ассортимента специфичных материалов, которые могут размещаться на удаленных друг от друга складах.

ОБРАТИТЕ ВНИМАНИЕ! В строительной сфере расходы могут появляться у подрядчика до подписания договора о работах на объекте. Они связаны с подготовкой технической и проектной документации, страхованием рисков. Их включают в затраты будущих периодов.

Понесенные строительной компанией расходы по согласованию деталей проекта, страхованию и утверждению техническо-экономического обоснования могут быть включены в состав расходов по неподписанному договору с заказчиком. Это право закреплено п. 15 ПБУ 2/2008, им воспользоваться можно, если:

- размер затрат возможно определить точно в текущий момент;

- вероятность подписания соглашения о проведении работ в данном отчетном периоде высокая.

В бухгалтерском учете создаются корреспонденции на сумму понесенных трат между Д97 и К76. После вступления в силу договора и начала выполнения строительных работ на объекте заказчика расходы будут ежемесячно по частям списываться проводкой Д20 – К97.

При несоблюдении одного из требований расходы надо относить в категорию прочих. В учете их отражают в том месяце, в котором они фактически возникли. Если по условиям сотрудничества подрядчик обязуется благоустроить территорию, прилегающую к возводимому объекту, затраты отражаются как часть стоимости строящегося актива. При невозможности закончить благоустройство из-за влияния внешних факторов в оговоренный срок средства для этих целей аккумулируются в форме оценочных обязательств на 96 счете.

Для отражения возводимого объекта в налоговом учете заказчик должен определить размер первоначальной стоимости актива. В нее включают все затраты, связанные с процессом строительства, которые были указаны в акте формы КС-2. Амортизационные отчисления надо начинать осуществлять с 1-го дня месяца, следующего за месячным интервалом, в котором объект был сдан в эксплуатацию. Если условиями договора предусмотрено поэтапное выполнение работ с регулярной их сдачей заказчику, вычет по НДС применяется в стандартном порядке по данным счетов-фактур от подрядчика.

Учетная единица для бухгалтерского учета

Объектом аналитического учета (учетной единицей) на балансовых счетах 20 и 90 является договор. При этом п.п.4-6 ПБУ 2/2008 установлены следующие случаи, выделения, объединения и разделения исполняемых договоров для целей формирования учетной единицы (объекта бухгалтерского учета):

1) один договор на комплекс объектов разделяется по объектам – каждый объект считается договором (для бухгалтерского учета) при одновременном выполнении следующих условий:

а) техническая документация имеется на каждый объект

б) доходы и расходы достоверно определяются по каждому объекту

2) два и более договоров (с одним или несколькими заказчиками) объединяются в один договор (для бухгалтерского учета) при одновременном выполнении условий:

а) имеется один проект (с нормой прибыли по проекту в целом)

б) договоры исполняются одновременно или последовательно

3) дополнительный объект строительства (дополнительные работы) выделяется в отдельный договор при выполнении одного из условий:

а) существенное отличие по конструкционным, технологическим или функциональным характеристикам

б) (или) цена определена на основе согласованной сторонами дополнительной сметы.

Внимательно оцениваем договор и его условия

Любой бухгалтер, работающий в строительстве, понимает, что договор — это очень важная составляющая строительного бизнеса и он важен по трем причинам:

- договор формирует либо доходную, либо расходную часть бизнеса,

- любым договором можно сэкономить либо полностью использовать объемы своих оборотных средств.

- от содержания договора, корректности отраженной в нем информации, зависят финансовое состояние организации, которое отражается в итоговых формах бухгалтерской отчетности и важно для инвесторов, партнеров-займодавцев и налогооблагаемая база по налогам, которую контролируют налоговые органы.

- Основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

- Обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

Именно такое понимание договора и особое внимание деталям при заключении его позволят минимизировать правовые, финансовые и налоговые риски.

Поэтому, после того как бухгалтер проверил соответствие первичных документов положениям 402-ФЗ «О бухгалтерском учете» и положениям статей 54.1 и 252 НК РФ, необходимо детально ознакомиться с содержанием договора, чтобы понять какие проводки надо сделать в бухгалтерском учете и каким документом оформить операцию в бухгалтерской программе.

Налогообложение в строительстве

Ведение налогового учета в строительстве позволяет создать и обобщить информацию, которая позволит определить налоговую базу на основе данных первичной документации. Цели преследуются следующие: формирование достоверной информации, обеспечение контроля полноты и правильности исчислений для последующей уплаты в бюджет.

Основные принципы налогообложения в строительстве – экономическая обоснованность расходов и их документальное обоснование. Налогообложение в строительстве должно быть составлено таким образом, чтобы информация давала понять следующие нюансы:

- способы определения доходов и расходов;

- алгоритмы формирования налогооблагаемых баз;

- задействованные методы формирования резервов;

- способы временного распределения расходов;

- механизмы переноса части расходов на последующие периоды;

- формирование других налоговых параметров.

Деятельность строительных организаций осуществляется в соответствии с действующим налоговым законодательством. Нормативные документы содержат положения, учитывающие специфику строительной деятельности.

В налог на прибыль не входят расходы на приобретение амортизируемого имущества, расходы на модернизацию и техническое перевооружение объекта. Налог на прибыль не исчисляется в случае проведения дополнительных работ по восстановлению объекта.

Суммы, сэкономленные в ходе проведения строительных работ, облагаются налогом на прибыль как внереализационный доход. Учет ведется как прямых, так и косвенных расходов компании. Заказчик самостоятельно определяет перечень расходуемых средств, связанных с оказанием услуг и порядок их распределения. Результат в обязательном порядке фиксируется в налоговой учетной политике предприятия.

Организация (ООО) построила подрядным способом нежилое здание (административно-бытовой комплекс). Помимо строительства здания в качестве заказчика, ООО занималось обычной хозяйственной деятельностью.

Как правильно распределить общехозяйственные расходы организации между расходами по основной хозяйственной деятельности и затратами на строительство здания?

По данному вопросу мы придерживаемся следующей позиции:

В первоначальную стоимость основного средства (нежилого здания) не включаются общехозяйственные расходы, за исключением тех, которые непосредственно связаны с его сооружением. Состав последних обычно указывается в сметной документации. Кроме того, порядок учета общехозяйственных расходов в первоначальной стоимости возводимого здания Организация может закрепить в учетной политике для целей бухгалтерского учета.

Полагаем, что Организация при налогообложении прибыли может распределять общехозяйственные расходы аналогично порядку, установленному для бухгалтерского учета.

Обоснование позиции:

Бухгалтерский учет

При формировании первоначальной стоимости возводимого объекта основных средств (ОС) следует руководствоваться:

– ПБУ 6/01 “Учет основных средств” (далее – ПБУ 6/01);

– Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина России от 30.12.1993 N 160 (далее – Положение N 160) (применяется в части, не противоречащей более поздним нормативным документам по бухгалтерскому учету, смотрите письмо Минфина РФ от 15.11.2002 N 16-00-14/445);

– Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2003 N 91н (далее – Методические указания).

На основании п.п. 7, 8 ПБУ 6/01 строящийся объект ОС принимается к учету по первоначальной стоимости, которой признается сумма фактических затрат Организации на его сооружение (за исключением возмещаемых налогов). Перечень таких затрат носит открытый характер. Это означает, что первоначальную стоимость ОС формируют все затраты, непосредственно связанные с его строительством. В частности, установлено, что не включаются в фактические затраты на приобретение, сооружение или изготовление ОС общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств*(1).

При этом состав затрат на строительство определяется сметной документацией, разработанной в соответствии с Методикой определения стоимости строительной продукции на территории РФ МДС 81-35.2004 (утверждена постановлением Госстроя России от 05.03.2004 N 15/1, далее – Методика).

В постановлении АС Северо-Кавказского округа от 19.04.2017 N Ф08-2079/17 по делу N А32-27000/2016 отмечено, что условием отнесения общехозяйственных расходов на увеличение стоимости ОС является их непосредственная связь с приобретением, сооружением или изготовлением конкретных ОС.

То есть основным критерием для включения тех или иных затрат в первоначальную стоимость основных средств является их непосредственная связь с приобретением (сооружением) конкретного объекта ОС. Если в данном случае это условие выполняется, то прямых ограничений для включения в первоначальную стоимость здания соответствующих общехозяйственных расходов (ОХР) мы не видим.

Действующим законодательством установлен открытый перечень расходов, подлежащих включению в стоимость объекта капитального строительства. Однако критерием включения расходов, в том числе и ОХР, в стоимость актива является непосредственная связь с приобретением, сооружением и изготовлением такого актива. В противном случае такие расходы относятся в состав текущих расходов Организации.

В соответствии с главой 10 Рекомендуемого перечня основных видов прочих работ и затрат, включаемых в сводный сметный расчет стоимости строительства (приложение N 8 Методики), в указанный расчет стоимости строительства включаются средства на содержание заказчика-застройщика.

В рассматриваемой ситуации застройщик (ООО) осуществляет не только строительство, но и получает доходы от иных видов осуществляемой деятельности. Управленческие расходы, в том числе и расходы, приходящиеся на строительство, учитываются на счете 26 “Общехозяйственные расходы”*(2).

Полагаем, что если сметная документация не предусматривает включение ОХР в состав капитальных затрат, то порядок учета указанных расходов в первоначальной стоимости возводимого объекта Организация может закрепить в учетной политике для целей бухгалтерского учета. Кроме того, перечень затрат, формирующих стоимость объекта, должен быть также закреплен в учетной политике Организации.

Таким образом, в анализируемой ситуации ООО должно распределять общехозяйственные расходы между текущими расходами по основной деятельности и капитальными затратами по инвестиционной деятельности (затраты, приходящиеся на строительство здания) согласно порядку, закрепленному в учетной политике.

При этом управленческие расходы, не относящиеся к строительной деятельности, могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности (абзац второй п. 9 ПБУ 10/99 “Расходы организации”)*(3).

Налог на прибыль

В целях налогообложения основные средства принимаются к учету по первоначальной стоимости, определяемой в соответствии с положениями ст. 257 НК РФ (п. 9 ст. 258 НК РФ). Согласно п. 1 ст. 257 НК РФ первоначальная стоимость ОС определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением НДС и акцизов, кроме случаев, предусмотренных НК РФ.

При этом положениями НК РФ не установлен конкретный перечень расходов, включаемых в первоначальную стоимость ОС. Поэтому для их определения можно обратиться к нормативно-правовым актам по бухгалтерскому учету (п. 1 ст. 11 НК РФ), на что указывают как финансовое ведомство, так и суды.

В частности, представители Минфина России в письме от 01.02.2010 N 03-03-06/1/32 делают вывод о необходимости включения расходов по содержанию застройщика, заказчика-застройщика в первоначальную стоимость объекта строительства именно на основании Положения N 160. Судами также, как правило, не опровергается необходимость руководствоваться положениями по бухгалтерскому учету, в частности, Положением N 160 (постановления АС Северо-Кавказского округа от 26.02.2015 N Ф08-309/15 по делу N А53-4436/2014, Десятого ААС от 28.12.2012 N 10АП-9673/12).

По мнению Минфина России, изложенному в письме от 02.03.2006 N 03-03-04/1/178, в состав капитализируемых расходов в целях налогообложения не могут включаться расходы, которые не признаются капитальными и не включаются в первоначальную стоимость основных средств в целях бухгалтерского учета (п. 8 ПБУ 6/01). Так, не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств. Соответственно, те расходы, которые непосредственно связаны с приобретением или сооружением основных средств, включаются в первоначальную стоимость этих объектов (смотрите также решение ФНС России от 09.10.2018 N СА-4-9/19655@).

Такая точка зрения находит подтверждение в судебных решениях. Так, в постановлении АС Северо-Кавказского округа от 19.04.2017 N Ф08-2079/17 по делу N А32-27000/2016 судьи отметили, что условием отнесения общехозяйственных расходов на увеличение стоимости основных средств является их непосредственная связь с приобретением, сооружением или изготовлением конкретных основных средств. В постановлении Десятого ААС от 06.05.2011 N 10АП-1655/11 сказано: для того чтобы какие-либо затраты могли быть признаны затратами на приобретение, сооружение и изготовление основных средств, необходима непосредственная связь данных затрат с конкретным объектом основных средств (смотрите также постановления Пятнадцатого ААС от 26.12.2016 N 15АП-19011/16, Восьмого ААС от 21.06.2016 N 08АП-5572/16).

В то же время существует позиция, основанная на п. 4 ст. 252 НК РФ, согласно которой в случае, если некоторые связанные со строительством затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты (смотрите, например, постановления ФАС Московского округа от 17.02.2010 N КА-А40/368-10 по делу N А40-47225/09-129-263 (определением ВАС РФ от 10.06.2010 N ВАС-7103/10 отказано в передаче дела в Президиум ВАС РФ), ФАС Московского округа от 24.12.2009 N КА-А40/13953-09 по делу N А40-51845/09-129-314, от 10.12.2009 N КА-А40/13242-09, Двенадцатого ААС от 31.03.2015 N 12АП-1819/15).

На наш взгляд, в данном случае (во избежание возникновения разниц) Организация при налогообложении прибыли может распределять общехозяйственные расходы аналогично порядку, установленному для бухгалтерского учета.

К сведению:

Во избежание налоговых рисков налогоплательщик может на основании п. 1 ст. 34.2 НК РФ и п. 1, п. 2 ст. 21 НК РФ обратиться в Минфин России или в налоговый орган по месту учета организации за получением письменных разъяснений по данному вопросу. Напомним, что в соответствии со ст. 111 НК РФ выполнение налогоплательщиком письменных разъяснений, данных ему финансовым или налоговым органом о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, является обстоятельством, исключающим вину лица в совершении налогового правонарушения. В этом случае налогоплательщик не подлежит ответственности за совершение налогового правонарушения.

Рекомендуем также ознакомиться с материалами:

– Энциклопедия решений. Бухгалтерский учет поступления построенных подрядным способом основных средств;

– Вопрос: Новое предприятие планирует начать строительство завода. В настоящее время возникли общехозяйственные расходы. По итогам года получилась сумма убытка. Строительство на данный момент не началось, земельного участка для строительства пока нет. Правомерно ли общехозяйственные расходы отнести на 08 счет? Как отразить данные расходы в налоговом учете? Формируют ли в налоговом учете стоимость строящегося завода данные расходы? Правомерно ли отражать в форме 2 бухгалтерской отчетности общехозяйственные расходы при отсутствии выручки? (ответ службы Правового консалтинга ГАРАНТ, февраль 2022 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член ААС Буланцов Михаил

Ответ прошел контроль качества

18 марта 2022 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

Примечания:

*(1) Аналогичная п. 8 ПБУ 6/01 норма о формировании первоначальной стоимости основного средства содержится в п. 16 Международного стандарта финансовой отчетности (IAS) 16 “Основные средства” (далее – МСФО 16) (с учетом п. 22)

Пунктом 1.4 Положения N 160 установлено, что организацию строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляются застройщиками. Под застройщиками для целей Положения N 160 понимаются в том числе действующие предприятия, осуществляющие капитальное строительство. В данном случае застройщиком является ООО.

В соответствии с п. 2.3 Положения N 160 расходы, связанные с возведением объектов строительства, у организации, исполняющей функции заказчика-застройщика, отражаются в бухгалтерском учете с применением счета 08 “Вложения во внеоборотные активы” (независимо от того, осуществляется это строительство подрядным или хозяйственным способом). Аналогичную методику учета предлагает и финансовое ведомство в письме Минфина России от 18.05.2006 N 07-05-03/02.

В силу п. 3.1.1 Положения N 160 до окончания работ по строительству объектов затраты по их возведению, учтенные на счете 08, составляют незавершенное строительство. В учете застройщика по объектам, принятым в эксплуатацию, затраты в размере их инвентарной стоимости, а также другие расходы списываются со счета 08 на счета учета приходуемого имущества или источников их финансирования.

*(2) Как указано в п. 5.1.1 Положения N 160, инвентарная стоимость зданий и сооружений складывается из затрат на строительные работы и приходящихся на них прочих капитальных затрат. Прочие капитальные затраты включаются в инвентарную стоимость объектов по прямому назначению. В случае, если они относятся к нескольким объектам, их стоимость распределяется пропорционально договорной стоимости вводимых в действие объектов.

В письме от 17.02.2004 N 16-00-14/36 (письмо можно найти в сети Интернет) Минфин России указывает, что у организации заказчика-застройщика, осуществляющей реализацию инвестиционного проекта по капитальному строительству производственного объекта за счет собственных и заемных средств, ОХР, в частности расходы на содержание административно-управленческого аппарата, консультационные и аудиторские услуги, услуги связи и т.п., непосредственно связанные со строительством конкретного производственного объекта, должны предусматриваться в сводных сметных расчетах производственного объекта в составе прочих капитальных затрат. В бухгалтерском учете указанные затраты списываются (переносятся) в дебет счета 08.

*(3) В соответствии с этим с учетом положений Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утверждена приказом Минфина России от 31.10.2000 N 94н) в учете ООО оформляются записи:

Дебет 08, субсчет “Строительство объектов основных средств”, Кредит 26

– ОХР, распределенные на инвестиционную деятельность, включены в стоимость строительства;

Дебет 90, Кредит 26

– управленческие расходы включены в текущие расходы по обычным видам деятельности.

Налоговый учет подрядчика

При налоговом учета компания-подрядчик должна определить первоначальную стоимость объекта ОС, которая состоит из затрат на строительство, указанных в актах КС-2. Как уже отмечалось выше, амортизация начисляется с 1 числа месяца, следующего за месяцем начала эксплуатации объекта строительства. Компания может применять амортизационную премию по данному объекту согласно своей учетной политики. Вычет налога на добавленную стоимость по строительным работам (когда в договоре предусматривается поэтапная сдача работ), заказчиком применяется в общем порядке в случае принятия их на учет и на основании данных счета-фактуры, выданного подрядчиком.

Вопрос: После завершения строительства подвала, подрядчик передает заказчику акт по форме КС-2 и справку по форме КС-3. В акте указана сумма согласно договора без индексации, а в справке – индексированная сумма. Корректны ли данные документы?

Ответ: Согласно разъяснениям Минфина, такое оформление акта и справки не запрещено. Для того, чтобы компании отразить НДС, следует составить справку с расчетом суммы индексации и выделенным НДС.

Бухгалтерский учёт в строительстве у заказчика

- Строительство для собственных нужд.

Если заказчик строит объект для себя, то это – вложение во внеоборотные активы, которое отражается на счете 08. Заказчик учитывает затраты на основании форм КС-2 и КС-3.

Заказчик может самостоятельно проводить часть необходимых работ. Например – разработать проектную документацию или заказать ее у сторонней организации. Также заказчик может сам купить материалы и отгрузить их подрядчику на давальческой основе. Все эти затраты тоже увеличивают стоимость возводимого объекта.

ДТ 08 – КТ 60 – отражена стоимость работ, выполненных подрядчиком

ДТ 08 – КТ 70 (69,76, 10…) – отражены затраты заказчика, связанные со строительством

ДТ 01 – КТ 08 – объект введен в эксплуатацию

В рамках строительства часто производится благоустройство территории. Данный вид работ нужно учитывать следующим образом:

- если работы по благоустройству выполняются до ввода строительного объекта в эксплуатацию, то затраты отражаются проводками:

ДТ 08 – КТ 60 (10, 69, 70…)

- если работы переносятся на период после ввода объекта в эксплуатацию, нужно создать на счете 96 резерв расходов согласно сметной стоимости.

ДТ 08 – КТ 96 – создан резерв

ДТ 96 – КТ 60 (10,69,70…) – списаны фактические затраты на выполнение работ за счёт резерва.

- Строительство для инвестора

Нередко заказчик нанимает подрядчика и организует строительные работы не для себя, а для другой организации – инвестора. В этом случае в учете используется счет 76, на котором следует открыть специальный субсчет «Расчеты с инвесторами».

ДТ 51 – КТ 76 – получен аванс от инвестора

ДТ 26 (25) – КТ 70 (69,60…) + ДТ 20 – КТ 26 (25) – затраты заказчика по организации строительства

ДТ 08 – КТ 60 (70, 69, 76, 10…) – затраты заказчика на постройку объекта

ДТ 76 – КТ 08 – передан инвестору объект (стоимость без НДС)

ДТ 76 – КТ 19 – передан инвестору НДС, входящий в стоимость объекта (по сводному счету-фактуре)

ДТ 76 – КТ 90.1 – отражено вознаграждение заказчика

ДТ 90.2 – КТ 20 – учтены собственные затраты заказчика.

Введение бухгалтерского учета в строительстве у подрядчика: пример

Компания «Подрядчик» подписала договор на производство СМР со сдачей работ 2-мя отдельными этапами. Стоимость работ 1-го этапа – 2000 тыс. руб., 2-го – 2400 тыс. руб.

Заказчик производит предоплату для приобретения стройматериалов в счет будущих работ в размере 90% от сметной стоимости СМР.

Начало работ – апрель 2015, поступила предоплата 1 800 000 руб.

В мае завершен 1-й этап работ, составлен акт ф. КС-2, подсчитана себестоимость работ –

В июне перечислена предоплата – 2 160 000 руб., начат 2-й этап работ. Объект закончен и сдан заказчику в июле, себестоимость 2-го этапа работ – 1980 тыс. руб.

Бухгалтерский учет в строительстве имеет свои индивидуальные особенности. Проведение учета требует специальных отраслевых знаний бухгалтера и практического опыта. Бухучет в строительстве ведется на основании действующих правовых актов, которые регулируют: порядок вложения денежных средств, порядок учета подрядных соглашений и другие положения. Общие предписания для бухучета позволяют правильно рассчитать доходы и расходы компании. В зависимости от специфики отрасли могут применяться дополнительные нормативные источники.

Бухучет в строительстве: формирование затрат на производство СМР

Отнесение затрат на производство проводят по элементам, используемым в учете строительных компаний: материалы, зарплата, работа механизмов, накладные расходы.

Производственные затраты аккумулируются в дебете сч. № 20, корреспондируясь с кредитом счетов:

• 10 «Материалы» – на стоимость запасов, стройматериалов, конструкций;

• 23 «Вспомогательные производства» – на сумму услуг от подсобных производств;

• 60 «Расчеты с поставщиками» – на стоимость услуг, оказанных организациями, в т.ч. ресурсопоставляющими. Например, учитываются поступление и расход воды на производственные нужды при строительстве.

Отдельный субсчет сч. 20 «Выполнение строительных работ субподрядчиками» открывают для учета генподрядчиком сметной стоимости работ, принятых от субподрядной организации до сдачи заказчику, и не входящей в затраты генподрядчика.