Еще на сайте налоговой написано, что нужна справка из пенсионного фонда о том, что вы предоставили все сведения по взносам. Но тут же написано, что эта справка не обязательна — налоговая умеет делать внутренний запрос в ПФР. Я эту справку ни разу не прикладывала.

Как закрыть ИП

Даже если ИП ничего не зарабатывает, он должен платить обязательные взносы.

В 2022 году это 43 211 Р . Если бизнес не пошел, ИП выгоднее закрыть. Юристы называют это «аннулировать регистрацию ИП».

Зарегистрироваться снова можно в любое время. Раньше после повторной регистрации нельзя было уйти на налоговые каникулы, а с 2018 года — можно.

Как сняться ИП с учета в Пенсионном фонде?

IV. Снятие страхователей с регистрационного учета

20. Снятие с регистрационного учета страхователей, указанных в подпункте 1 пункта 3 настоящего Порядка, осуществляется территориальным органом Фонда в случаях:

1) ликвидации обособленного подразделения юридического лица;

2) ликвидации юридического лица, имеющего обособленные подразделения;

3) закрытия страхователем – юридическим лицом счета в банке (иной кредитной организации), открытого для совершения операций обособленным подразделением, либо прекращения полномочий обособленного подразделения по начислению выплат и иных вознаграждений в пользу физических лиц;

(в ред. Приказа Минтруда России от 28.11.2016 N 684н)

(см. текст в предыдущей редакции)

4) выявления территориальным органом Фонда факта несоблюдения при регистрации в качестве страхователя обособленного подразделения юридического лица условий регистрации страхователей, установленных подпунктом 2 пункта 1 статьи 6 Федерального закона N 125-ФЗ.

21. Снятие с регистрационного учета страхователей, указанных в подпунктах 2 и 3 пункта 3 настоящего Порядка, осуществляется территориальным органом Фонда в случаях:

1) прекращения трудового договора с последним из принятых работников;

2) расторжения либо окончания срока действия гражданско-правовых договоров, заключенных страхователем с физическими лицами при условии отсутствия трудового договора с принимаемым страхователем работником;

3) при наличии в территориальном органе Фонда сведений из ЕГРИП о прекращении деятельности физического лица в качестве индивидуального предпринимателя, в том числе в связи со смертью данного лица.

22. Снятие с регистрационного учета страхователей, указанных в подпункте 1 пункта 3 настоящего Порядка, по основаниям, указанным в подпунктах 1 и 3 пункта 20 настоящего Порядка, осуществляется на основании заявления о снятии с регистрационного учета юридического лица по месту нахождения обособленного подразделения, форма которого предусмотрена приложением N 2 к Административному регламенту Фонда социального страхования Российской Федерации по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей – юридических лиц по месту нахождения обособленных подразделений, утвержденному приказом Фонда N 217 (далее – заявление о снятии с регистрационного учета обособленного подразделения юридического лица).

(в ред. Приказа Минтруда России от 10.06.2022 N 323н)

(см. текст в предыдущей редакции)

Снятие с регистрационного учета страхователей, указанных в подпунктах 2 и 3 пункта 3 настоящего Порядка, по основаниям, указанным в подпунктах 1 и 2 пункта 21 настоящего Порядка, осуществляется на основании заявления о снятии с регистрационного учета в территориальном органе Фонда физического лица, форма которого предусмотрена соответственно приложением N 2 к Административному регламенту Фонда социального страхования Российской Федерации по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей – физических лиц, заключивших трудовой договор с работником, утвержденному приказом Фонда от 22 апреля 2019 г. N 215, и приложением N 2 к Административному регламенту Фонда социального страхования Российской Федерации по предоставлению государственной услуги по регистрации и снятию с учета страхователей – физических лиц, обязанных уплачивать страховые взносы в связи с заключением гражданско-правового договора, утвержденному приказом Фонда от 22 апреля 2019 г. N 214 (далее – заявление о снятии с регистрационного учета физического лица).

(в ред. Приказа Минтруда России от 10.06.2022 N 323н)

(см. текст в предыдущей редакции)

Снятие с регистрационного учета страхователей осуществляется независимо от наличия задолженности по обязательным платежам в срок, не превышающий четырнадцати рабочих дней со дня поступления в территориальный орган Фонда заявлений, предусмотренных настоящим пунктом (далее – заявление о снятии с регистрационного учета), которые подаются в письменной форме или в форме электронного документа с использованием Единого портала.

Снятие страхователя с регистрационного учета не освобождает его от погашения задолженности по обязательным платежам в Фонд.

23. Документы, подтверждающие закрытие страхователем – юридическим лицом счета в банке (иной кредитной организации), открытого для совершения операций обособленным подразделением, либо прекращение полномочий обособленного подразделения по начислению выплат и иных вознаграждений в пользу физических лиц, а также документы, подтверждающие прекращение трудового договора с последним из принятых на работу работников или расторжение либо окончание срока действия гражданско-правового договора, заключенного с физическим лицом, представляются в течение пятнадцати рабочих дней с момента наступления соответствующих обстоятельств в территориальный орган Фонда юридическими и физическими лицами на бумажном носителе или в форме электронных документов с использованием Единого портала, подписанных тем видом электронной подписи, который установлен законодательством Российской Федерации.

В случае представления документов, необходимых для снятия с регистрационного учета страхователя, уполномоченным представителем страхователя предъявляется документ, подтверждающий соответствующие полномочия, а также документ, удостоверяющий личность уполномоченного представителя.

При направлении документов почтовым отправлением также представляется копия документа, удостоверяющего личность страхователя (его уполномоченного представителя), документ, подтверждающий полномочия представителя страхователя.

При представлении документов с использованием Единого портала копии документа, удостоверяющего личность страхователя, уполномоченного представителя страхователя, не требуется. В случае представления документов уполномоченным представителем страхователя представляется документ, подтверждающий соответствующие полномочия.

При предъявлении подлинников документов копии документов заверяются работниками территориальных органов Фонда.

Для снятия с регистрационного учета обособленного подразделения юридического лица по основанию, указанному в подпункте 1 пункта 20 настоящего Порядка, территориальным органом Фонда на уровне межведомственного взаимодействия в налоговом органе, в распоряжении которого находятся соответствующие сведения, запрашиваются в срок не позднее одного рабочего дня, следующего за днем поступления заявления о снятии с регистрационного учета обособленного подразделения юридического лица, сведения о его ликвидации.

При наличии в территориальном органе Фонда сведений, предусмотренных подпунктами 1, 3 и 4 пункта 20 настоящего Порядка, служащих основаниями для снятия с регистрационного учета страхователей, указанных в подпункте 1 пункта 3 настоящего Порядка, и при отсутствии в течение более чем пятнадцати рабочих дней с даты наступления соответствующих обстоятельств заявления о снятии с регистрационного учета обособленного подразделения юридического лица, такие страхователи снимаются с регистрационного учета на основании решения о снятии с регистрационного учета в территориальном органе Фонда страхователя – юридического лица по месту нахождения обособленного подразделения (далее – решение о снятии с регистрационного учета обособленного подразделения юридического лица), форма которого предусмотрена приложением N 7 к настоящему Порядку.

При наличии в территориальном органе Фонда сведений, предусмотренных подпунктом 2 пункта 20 настоящего Порядка, служащих основаниями для снятия с регистрационного учета страхователей, указанных в подпункте 1 пункта 3 настоящего Порядка, такие страхователи снимаются с регистрационного учета без соответствующего заявления.

При снятии с регистрационного учета страхователей, указанных в подпункте 1 пункта 3 настоящего Порядка, на основании сведений, предусмотренных подпунктами 3 и 4 пункта 20 настоящего Порядка, страхователю направляется копия решения о снятии с регистрационного учета обособленного подразделения юридического лица.

Абз. 10 – 11 п. 23 (в ред. от 10.06.2020) вступают в силу с 01.01.2021.

Физические лица, указанные в подпункте 2 пункта 3 настоящего Порядка, которые на день подачи заявления о снятии с регистрационного учета физического лица представили в ПФР сведения по форме СЗВ-ТД, не представляют копии документов, подтверждающих прекращение трудового договора с последним из принятых работников. Сведения о прекращении у таких физических лиц трудовых отношений с работниками, а также о направленных в ПФР сведениях по форме СЗВ-ТД указываются в заявлении о снятии с регистрационного учета физического лица.

Для снятия с регистрационного учета страхователей, указавших в заявлении о снятии с регистрационного учета физического лица о прекращении трудовых отношений с работниками, а также о направленных в ПФР сведениях по форме СЗВ-ТД, территориальный орган Фонда использует сведения из формы СЗВ-ТД, находящиеся в распоряжении ПФР, которые запрашивает в рамках межведомственного взаимодействия в срок не позднее рабочего дня, следующего за днем поступления заявления о снятии с регистрационного учета физического лица.

В случае снятия с регистрационного учета физических лиц, указанных в подпункте 2 пункта 3 настоящего Порядка, заключивших срочный трудовой договор с работником или гражданско-правовой договор, решение о снятии с регистрационного учета физического лица принимается по окончании срока действия таких договоров, без заявления о снятии с регистрационного учета физического лица на основании копий договоров, хранящихся в учетном деле страхователя, при условии отсутствия в территориальном органе Фонда сведений о продлении или заключении нового трудового или гражданско-правового договора.

Абз. 13 п. 23 (в ред. от 10.06.2020) вступают в силу с 01.01.2021.

Для снятия с регистрационного учета физических лиц, указанных в подпункте 2 пункта 3 настоящего Порядка, заключивших срочный трудовой договор с работниками и представляющих в ПФР сведения по форме СЗВ-ТД, территориальный орган Фонда использует сведения об отсутствии действующих трудовых договоров из формы СЗВ-ТД, находящиеся в распоряжении ПФР, которые запрашивает в рамках межведомственного взаимодействия в срок не позднее десяти рабочих дней со дня окончания срока действия трудового договора.

Копия решения о снятии с регистрационного учета в территориальном органе Фонда страхователя – физического лица (далее – решение о снятии с регистрационного учета физического лица), форма которого предусмотрена приложением N 8 к настоящему Порядку, направляется страхователю.

В случае продления срока действия трудовых договоров либо соответствующих гражданско-правовых договоров до окончания срока их действия или заключения нового договора (договоров) и представления страхователем необходимых документов в территориальный орган Фонда повторная регистрация страхователя не производится, а срок его регистрации продлевается до момента прекращения договоров.

По основанию, предусмотренному подпунктом 3 пункта 21 настоящего Порядка, территориальный орган Фонда снимает с регистрационного учета страхователя – физического лица, зарегистрированного в качестве индивидуального предпринимателя, по истечении пятнадцати рабочих дней со дня получения территориальным органом Фонда сведений из ЕГРИП о прекращении таким физическим лицом деятельности в качестве индивидуального предпринимателя.

Снятие с регистрационного учета страхователя – физического лица в случае его смерти осуществляется на основании сведений о смерти лица, поступивших в территориальный орган Фонда, в том числе из ЕГРИП.

(п. 23 в ред. Приказа Минтруда России от 10.06.2022 N 323н)

(см. текст в предыдущей редакции)

24. Решение о снятии с регистрационного учета обособленного подразделения юридического лица, решение о снятии с регистрационного учета физического лица (далее – решение о снятии с регистрационного учета) не позднее четырнадцати рабочих дней со дня поступления в территориальный орган Фонда заявления о снятии с регистрационного учета направляется территориальным органом Фонда страхователю в форме электронного документа, подписанного усиленной квалифицированной электронной подписью, по адресу электронной почты, если сведения о нем имеются в территориальном органе Фонда, или на Единый портал, если заявление о снятии с регистрационного учета и соответствующие документы были представлены страхователем в территориальный орган Фонда с использованием Единого портала. Получение решения о снятии с регистрационного учета в письменной форме на бумажном носителе не является обязательным для страхователя. Территориальный орган Фонда обязан выдать копию решения о снятии с регистрационного учета по соответствующему запросу страхователя не позднее трех рабочих дней со дня поступления такого запроса в территориальный орган Фонда.

При отсутствии в территориальном органе Фонда сведений об адресе электронной почты страхователя копия решения о снятии с регистрационного учета направляется страхователю в письменной форме на бумажном носителе по месту жительства страхователя – физического лица либо по месту нахождения обособленного подразделения юридического лица не позднее четырнадцати рабочих дней со дня поступления в территориальный орган Фонда заявления о снятии с регистрационного учета.

Взносы за себя.

По общему правилу в 2022 году ИП обязан уплачивать в фиксированных размерах взносы за себя (ст. 430 НК РФ):

на ОПС – в размере 32 448 руб., если доходы за расчетный период не превысили 300 000 руб., в противном случае величина взноса увеличивается на 1% от суммы дохода свыше 300 000 руб.;

на ОМС – в размере 8 426 руб.

При закрытии ИП в течение расчетного периода (календарного года) соответствующий фиксированный размер страховых взносов, подлежащих уплате им за этот период, определяется пропорционально количеству календарных месяцев по месяц, в котором была осуществлена государственная регистрация прекращения деятельности ИП. А за неполный месяц деятельности соответствующий фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя (п. 5 ст. 430 НК РФ, Письмо Минфина России от 13.07.2018 № 03-08-02/49179).

Иначе говоря, для расчета суммы страховых взносов за себя ИП при закрытии следует применять такую формулу:

СВупл = ФРПФР, ФОМС / 12 x (ПМ + Дп / Д), где:

СВупл – сумма страховых взносов, подлежащая уплате за последний налоговый период;

ФРПФР, ФОМС – фиксированный размер взносов за год в ПФ РФ и ФОМС;

ПМ – количество полных месяцев, предшествующих месяцу закрытия ИП;

Дпр – количество дней с начала месяца прекращения деятельности по день внесения записи в ЕГРИП о закрытии ИП;

Д – количество дней в месяце закрытия ИП.

-

на ОПС – 13 133,73 руб. ((32 448 руб. / 12 мес.) x 3 мес. + (32 448 руб. / 12 мес.) x 13 дн. / 30 дн.)) + (685 000 руб. – 300 000 руб.) x 1%);

-

на ОМС – 2 410,77 руб. ((8 426 руб. / 12 мес.) x 3 мес. + (8 426 руб. / 12 мес.) x 13 дн. / 30 дн.).

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок – за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам (РСВ, 6-НДФЛ, 4-ФСС, СЗВ-М и СЗВ-Стаж). А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС России от 29.05.2017 N ММВ-7-20/484@. А с 1 марта 2022 года начнет применяться новая форма заявления, утверждённая Приказом ФНС от 08.09.2022 № ЕД-7-20№799@.

В принципе, налоговая инспекция снимает ККТ с учёта автоматически, как только в ЕГРИП будет внесена запись о прекращении предпринимательской деятельности. Однако в этом случае передать кассовый аппарат другому владельцу будет проблематично, поэтому рекомендуем всё-таки снимать ККТ с учёта по заявлению.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить, если тариф это предусматривает. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Документы могут быть поданы лично в ИФНС или направлены почтой (в этом случае подпись заявителя в форме Р26001 должен заверить нотариус). Закрытие ИП через МФЦ может оказаться самым удобным вариантом, если ближайший к вам центр оказывает такие услуги. Однако таких МФЦ не так много.

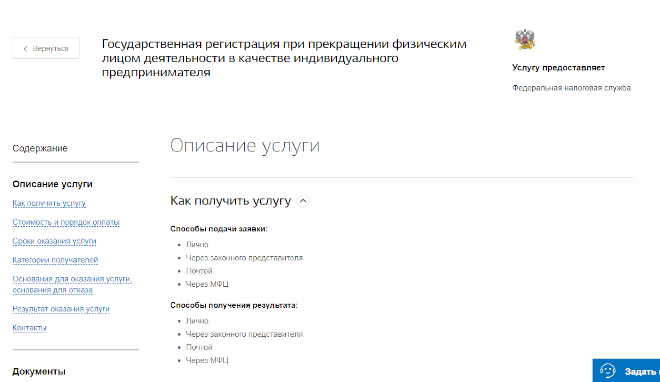

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта (статья 432 НК РФ). Рассчитать сумму к уплате можно на нашем калькуляторе взносов. Однако, если вы хотите учесть эту сумму при расчёте налога на УСН, взносы надо перечислить ещё до закрытия ИП.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

-

– на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму; и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта; – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

На этом процедура прекращения предпринимательской деятельности завершена. Помните, что хранить документы, подтверждающие расчёт и уплату платежей в бюджет надо минимум 4 года после закрытия бизнеса (статья 23 НК РФ). В течение этого периода ИФНС может инициировать проверку деятельности ИП.

Постановка на учет и снятие с учета во внебюджетных фондах

Плательщики страховых взносов – это лица (организации, индивидуальные предприниматели, главы КФХ, адвокаты, нотариусы и т.д.), которые обязаны уплачивать взносы на обязательное социальное страхование. Также они именуются страхователями.

Учет страхователей осуществляется органами контроля – территориальными отделениями ПФР и ФСС.

- При этом подразделения ПФР ведут учет плательщиков страховых взносов по пенсионному страхованию, а также по обязательному медицинскому страхованию (ОМС).

- Органы ФСС РФ ведут учет плательщиков взносов по нетрудоспособности и материнству.

Плательщики страховых взносов должны быть зарегистрированы в качестве страхователей во внебюджетных фондах.

По общему правилу, постановка на учет плательщиков взносов осуществляется в беззаявительном порядке.

При регистрации юридического лица (ЮЛ) или индивидуального предпринимателя (ИП) налоговый орган (или другой регистрирующий орган) по принципу «одного окна» самостоятельно передает во все внебюджетные фонды сведения о новых налогоплательщиках.

Подразделения ПФР и ФСС РФ, в свою очередь, обязаны в трехдневный срок зарегистрировать новых страхователей и присвоить им регистрационные номера.

Таким образом, при регистрации нового налогоплательщика, постановка на учет в территориальных органах внебюджетных фондов осуществляется в беззаявительном порядке, т.е. без личного обращения ЮЛ и ИП.

В таблице отражена информация о том, в какой фонд регистрирующий орган передает сведения о плательщике и в какие сроки органы ПФР и ФСС РФ осуществляют постановку на учет страхователей.

| Страхователь | Срок регистрации | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Юридические лица | Не более трех рабочих дней со дня получения сведений из налогового органа | Не более трех рабочих дней со дня получения сведений из налогового органа |

| Индивидуальные предприниматели, главы КФХ | — | |

| Адвокаты, нотариусы, занимающиеся частной практикой | Не более трех рабочих дней со дня получения сведений из территориального органа Минюста России | — |

Из документа, который направляется страхователю в электронном виде.

Документ, подтверждающий факт регистрации в ПФР (а для организаций – и в ФСС РФ), направляется страхователю в электронной форме с усиленной квалифицированной электронной подписью посредством ТКС, в том числе через сеть Интернет, и на адрес электронной почты.

Уведомление о регистрации с регистрационным номером на бумажном носителе плательщик вправе получить добровольно в заявительном порядке. Данный документ выдается по запросу в течение трех рабочих дней.

Внимание! Чтобы узнать регистрационный номер, советуем запросить выписку из единого государственного реестра (ЕГРЮЛ/ЕГРИП).

Обязаны дополнительно встать на учет следующие страхователи.

- Обособленные подразделения организаций

- Индивидуальные предприниматели (главы КФХ, адвокаты, частные нотариусы) – в случае заключения трудовых договоров с работниками или осуществления выплат по гражданско-правовым договорам

При создании обособленного подразделения (ОП) организация должна зарегистрироваться как страхователь в органах ПФР и ФСС РФ по месту нахождения этого подразделения, если одновременном выполнены следующие условия:

- подразделение имеет отдельный баланс и расчетный счет;

- подразделение самостоятельно начисляет выплаты в пользу работников.

Если какое-либо из перечисленных условий не выполняется, страхователь не регистрируется по месту нахождения обособленного подразделения, а все обязанности обособленного подразделения, связанные с исчислением и уплатой страховых взносов, представлением расчетов по взносам, выполняет головная организация по месту своего нахождения.

Необходимо самостоятельно подать заявление и пакет документов.

Для регистрации по месту нахождения обособленного подразделения организация должна подать соответствующие заявления в отделения каждого из внебюджетных фондов по установленной форме:

К заявлению страхователи должны приложить копии документов, подтверждающих наличие отдельного баланса, расчетного счета и начисление выплат и иных вознаграждений физическим лицам.

В течение 30 дней со дня создания обособленного подразделения.

В территориальный орган ФСС РФ заявления и документы нужно подать в течение 30 дней со дня создания обособленного подразделения.

Срок для регистрации организации в территориальном отделении ПФР по месту нахождения обособленного подразделения не установлен. Однако целесообразно поставить ОП на учет до того, как впервые будут перечисляться страховые взносы с выплат физическим лицам. Это позволит идентифицировать платежи данного подразделения.

Не позднее пяти дней с момента получения заявления и документов органы ПФР и ФСС РФ должны зарегистрировать обособленное подразделение в качестве страхователя.

При этом в каждом фонде подразделению будет присвоен индивидуальный регистрационный номер (при регистрации в органе ФСС РФ также еще и код подчиненности). Он будет указан в уведомлении о регистрации, которое направляется страхователю территориальными отделениями ПФР и ФСС РФ.

Внимание! ПФР направляет два экземпляра уведомления о регистрации ОП, один из которых в течение 10 дней со дня его получения нужно представить в отделение ПФР по месту нахождения головной организации.

Индивидуальный предприниматель должен самостоятельно зарегистрироваться в органах ПФР и ФСС РФ только в следующих случаях:

- в территориальном отделении ПФР – при заключении с физическим лицом трудового или гражданско-правового договора, а также авторского договора;

- в территориальном отделении ФСС РФ – при заключении с работником трудового договора.

Порядок регистрации адвокатов и частных нотариусов тот же, что и для индивидуальных предпринимателей.

Внимание! ИП ничем не отличаются от других работодателей. Они также должны заключать трудовые договора с работниками и вести их трудовые книжки.

Необходимо подать заявление и пакет документов.

Для регистрации в качестве страхователя-работодателя индивидуальному предпринимателю необходимо в установленный срок подать в орган ПФР и/или ФСС РФ по месту своего жительства соответствующее заявление с приложением необходимых документов.

Для регистрации в отделении ПФР по месту жительства подается заявление и копии следующих документов:

- документа, удостоверяющего личность и подтверждающего регистрацию по месту жительства;

- свидетельства о регистрации в качестве индивидуального предпринимателя;

- лицензии на осуществление определенных видов деятельности (при наличии);

- свидетельства о постановке на учет в налоговом органе;

- трудового (гражданско-правового, авторского) договора с физическим лицом.

Для регистрации в отделении ФСС РФ по месту жительства подается заявление, предъявляется паспорт и копии следующих документов:

- свидетельства о регистрации в качестве индивидуального предпринимателя;

- свидетельства о постановке на учет в налоговом органе;

- трудовой книжки работника с записью о приеме на работу у данного ИП.

Внимание! Если индивидуальный предприниматель, имеющий наемных работников, работающих по трудовым договорам, уже поставлен на учет в фондах в качестве страхователя-работодателя, то в дальнейшем регистрировать договоры, заключенные в ходе деятельности с новыми работниками, не требуется.

Для ИП установлены следующие сроки регистрации во внебюджетных фондах.

- В ПФР – в течение 30 дней со дня заключения трудового (гражданско-правового, авторского) договора с первым работником.

- В ФСС РФ – не позднее 10 дней со дня заключения трудового договора с первым работником.

Не позднее пяти дней с момента получения заявления и документов органы ПФР и ФСС РФ зарегистрируют предпринимателя в качестве страхователя-работодателя, о чем сообщат уведомлениями о регистрации. В уведомлениях будет указан регистрационный номер в соответствующем фонде (при регистрации в органе ФСС РФ также еще и код подчиненности).

Внимание! Теперь у предпринимателя в ПФР будет два регистрационных номера:

- номер, присвоенный при регистрации в качестве ИП,

- номер, присвоенный как работодателю.

Приняв на работу сотрудников, индивидуальный предприниматель должен уплачивать страховые взносы как за себя, так и за своих работников. При этом в платежных документах нужно будет указывать соответствующие регистрационные номера и КБК.

За несвоевременную регистрацию к страхователям применяются штрафы.

За нарушение установленного срока регистрации к страхователям применяются штрафы:

- до 90 дней – в размере 5 000 рублей,

- более чем на 90 дней – в размере 10 000 рублей.

За осуществление деятельности индивидуальным предпринимателем, заключившим трудовой договор, без регистрации в качестве страхователя-работодателя в органах ФСС взимается штраф в размере 10 % облагаемой базы для начисления взносов за весь период ведения деятельности, но не менее 20 000 рублей.

Кроме того, за нарушение сроков регистрации предприниматель или должностное лицо организации могут быть привлечены к административной ответственности в виде штрафа от 500 до 1 000 рублей. К адвокатам и нотариусам административная ответственность не применяется.

В-основном, ПФР и ФСС РФ самостоятельно снимают страхователей с учета.

Территориальные органы внебюджетных фондов сами снимают страхователей с учета на основе поступающих от налоговых органов данных.

Это происходит в следующих случаях:

- при ликвидации или реорганизации организации;

- при прекращении индивидуальным предпринимателем своей деятельности;

- при изменении места нахождения организации (места жительства предпринимателя), если по новому адресу она подведомственна другому территориальному подразделению ПФР или ФСС РФ.

Вначале налоговые органы заносят соответствующие сведения (о прекращении деятельности либо изменении адреса) в ЕГРЮЛ/ЕГРИП и направляют информацию об этом в отделения ПФР и ФСС РФ, в которых зарегистрированы организация или предприниматель.

После этого указанные внебюджетные фонды самостоятельно снимают организацию или предпринимателя с учета в качестве страхователей.

Информация о том, в какие сроки внебюджетные фонды осуществляют снятие с учета страхователей, приведена в таблице.

| Страхователь | Срок снятия с учета | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Юридические лица | Не более трех рабочих дней со дня получения сведений из налогового органа | В течение пяти дней со дня получения сведений из налогового органа |

| Индивидуальные предприниматели, главы КФХ | — | |

| Адвокаты, нотариусы, занимающиеся частной практикой | Не более трех рабочих дней со дня получения сведений из территориального органа Минюста России | — |

При самостоятельном обращении страхователей для постановки на учет.

В ряде случаев для снятия с учета организация, предприниматель, а также адвокат и частный нотариус должны сами обратиться с заявлением об этом во внебюджетные фонды. Подать такое заявление должны следующие страхователи:

- организация при закрытии обособленного подразделения, которое зарегистрировано во внебюджетных фондах;

- индивидуальный предприниматель при прекращении трудового договора с последним из работников.

ПФР и ФСС РФ осуществляют снятие с учета таких страхователей в указанные в таблице сроки.

| Страхователь | Срок снятия с учета | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Индивидуальные предприниматели (адвокаты, нотариусы) – работодатели | Не более трех рабочих дней со дня получения сведений из налогового органа | В течение 14 дней со дня подачи заявления о снятии с учета |

| Юридические лица по месту нахождения обособленного подразделения | — | |

Документ, подтверждающий снятие с учета в органах ПФР, направляется страхователю в электронной форме. Для подтверждения снятия с учета получение страхователем документа на бумажном носителе не является обязательным. Данный документ выдается по запросу в течение трех рабочих.

Порядок снятия с учета прописан законодателем не так четко, как процедура постановки на учет. Не предусмотрена и ответственность за нарушение порядка снятия с учета. Однако, затягивать подачу заявления о снятии с учета не стоит, так как органы контроля будут требовать от вас представления отчетности об уплате страховых взносов.

Подать заявление о снятии организации с учета в органах ПФР и ФСС РФ нужно:

- При закрытии подразделения, которое имеет отдельный баланс, свой расчетный счет и само исчисляет и уплачивает страховые взносы с выплат физическим лицам.

- Если подразделение утратило полномочия по ведению отдельного баланса, расчетного счета или начислению вознаграждений в пользу физических лиц.

Для снятия с учета ОП необходимо подать соответствующее заявление в ПФР и ФСС РФ по месту нахождения обособленного подразделения:

К заявлению нужно приложить копии решения (приказа, распоряжения) о прекращении деятельности обособленного подразделения или о переходе на централизованную уплату страховых взносов через головную организацию.

К заявлению в подразделение ФСС РФ нужно приложить также уведомление о регистрации организации в качестве страхователя по месту нахождения обособленного подразделения.

В случае прекращения трудовых отношений с последним из своих работников.

Если у ИП были наемные работники, и он прекратил с ними трудовые отношения, ему потребуется принять меры для снятия с учета в ПФР и ФСС в качестве работодателя.

При этом порядок снятия с учета прописан не так четко, как процедура постановки на учет. Например, не установлены сроки подачи заявления о снятии с учета. Также не предусмотрена ответственность за нарушение порядка снятия с учета.

Внимание! Пока индивидуальный предприниматель зарегистрирован во внебюджетных фондах как страхователь-работодатель, за ним, по мнению контролирующих органов, сохраняется обязанность по представлению отчетных документов по исчислению и уплате страховых взносов.

После прекращения трудовых отношений с последним из своих работников индивидуальному предпринимателю необходимо подать заявление о снятии с учета в территориальное отделение ФСС РФ.

Внимание! Если предприниматель кроме трудовых договоров заключал гражданско-правовые договоры с физическими лицами, которые продолжают действовать, и по которым сохраняется обязанность уплачивать взносы на страхование от несчастных случаев, то сниматься с учета не нужно.

Для снятия с учета в ФСС необходимо представить следующие документы:

-

;

- уведомление о регистрации в фонде;

- копии документов, которые подтверждают прекращение трудового договора с последним из работников (копии приказа об увольнении работника, трудового договора, выписка из журнала учета приказов или журнала учета работников и т.п.).

Срок подачи заявления о снятии с учета не установлен. Предусмотрено, что ФСС должен снять ИП с учета в течение 14 дней после подачи документов.

Порядок, регламентирующий постановку и снятие с учета в ПФР плательщиков страховых взносов, не обязывает ИП – работодателей обращаться в ПФР при увольнении работников.

Но для предпринимателя было бы логичным сняться с учета и в отделении ПФР. Ведь при заключении с физическим лицом трудового или гражданско-правового договора ИП представляет в отделение ПФР заявление о регистрации в качестве страхователя.

Рекомендуем индивидуальным предпринимателям подать в любом случае в ПФР заявление о снятии с учета в качестве работодателя. Иначе, по мнению сотрудников ПФР, ИП обязан представлять нулевую отчетность в установленные сроки.

Шаг 4. Подать документы в ФНС

Для прекращения регистрации ИП подайте в налоговую квитанцию об уплате госпошлины и заполненное заявление по форме № Р26001 о прекращении деятельности в статусе ИП. В 2022 году форма обновилась, теперь бланк и правила заполнения можной найти в приказе утвержденной ФНС от 31.08.2022 № ЕД-7-14/617@. Заявление заполните на компьютере и распечатайте, либо сделайте это вручную черной ручкой печатными буквами. Также можете приложить справку из ПФР об отсутствии долгов по отчетам, но это необязательно: налоговая сама сделает запрос в фонд.

Подайте документы в налоговую по месту жительства. Это можно сделать одним из способов:

- в налоговой лично или через представителя с нотариальной доверенностью; потребуется паспорт, а инспектор выдаст расписку с датой подачи документов;

- через Почту России ценным письмом с описью вложения, заверив подпись на заявлении у нотариуса; кассовый чек и опись, подписанная работником почты, подтверждают отправку документов, а датой подачи заявления будет день, когда налоговая получит письмо;

- через сайт ФНС в разделе «Подача электронных документов на государственную регистрацию»;

- через портал « Госуслуги », перейдя из аккаунта на Госуслугах в личный кабинет ИП на сайте ФНС;

- через МФЦ лично или через представителя с нотариальной доверенностью.

В течение 5 рабочих дней с момента получения документов налоговая наведет о вас справки у ПФР и закроет ИП. После этого можете получить уведомление о снятии с учета и выписку из ЕГРИП. При подаче документов через МФЦ срок увеличивается до 10 дней.

Чтобы узнать без визита в налоговую о закрытии ИП, зайдите на сайт ФНС в раздел «Сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей. » и введите во вкладке «Индивидуальный предприниматель/КФХ» ФИО и регион, либо ОГРНИП или ИНН. Так вы своевременно узнаете о прекращении регистрации или поймете, что налоговая не закрывает ИП и нужно решить какие-то вопросы.

Способы сдачи документов

Документы подаются в налоговую инспекцию по месту жительства. Найти инспекцию, которая обслуживает ваш адрес, можно на сайте ФНС. Передать документы можно разными способами:

- Посетив отделение налоговой лично или передав документы через представителя (в этом случае на имя представителя потребуется оформить доверенность и заверить у нотариуса подпись предпринимателя, поставленную на заявлении).

- Через МФЦ — также лично или через представителя.

- Через нотариуса. Он может заверить заявление своей электронной подписью и передать его на рассмотрение через интернет (абз. 3 п. 1 ст. 9 ФЗ № 129). Услуга платная — стоимость лучше уточнить у самого нотариуса заранее.

- По почте. Документы нужно направить ценным письмом с описью вложения и уведомлением о вручении адресату.

- Через специальный сервис на портале ФНС. Чтобы закрыть ИП через личный кабинет налогоплательщика, потребуется электронная подпись. Можно воспользоваться учетной записью от портала «Госуслуги».

- Через портал «Госуслуги». Это еще один способ закрыть ИП онлайн — перейдите на портал и заполните регистрационную форму.

Типичные ошибки при закрытии ИП

При закрытии ИП важно многое учесть: рассчитать сотрудников, сдать налоговую отчетность, разобраться с кассой и навести порядок в документах. А если у вас есть работники, то процедура усложнится.

Но иногда предприниматели допускают некоторые ошибки.

1. Игнорирование необходимости сдачи налоговой отчетности

Некоторые предприниматели, закрыв ИП до окончания отчетного периода, забывают сдать налоговую отчетность. При ликвидации ИП возникает обязанность уплатить налоги в течение 15 дней.

2. Нарушение требования о снятии с учета контрольно-кассового аппарата

Кассовый аппарат, который использует предприниматель, следует снять с учета до подачи заявления о закрытии ИП.

3. Уничтожение документации

Многие считают, что после закрытия ИП можно избавиться от документации. Но законодательство обязывает всю бухгалтерскую и налоговую документацию хранить в течение четырех лет (п. 8 ст. 23 НК РФ). Это обезопасит вас от возможных недоразумений и поможет разрешить спорные ситуации в случае проверок со стороны контролирующих органов.

Сроки хранения кадровой документации гораздо дольше — это десятки лет. Она включает в себя трудовые договоры, приказы работодателя о приеме, увольнении работников, личные дела, личные карточки работников (в том числе временных), лицевые счета или расчетные ведомости по начислению заработной платы.

Уплатить взносы

Все индивидуальные предприниматели платят фиксированные взносы:

Обязательное пенсионное страхование — 32 448 рублей.

Обязательное медицинское страхование — 8426 рублей.

Когда закрывают ИП, есть 15 календарных дней после снятия с учета, чтобы уплатить страховые взносы. Если предприниматель проработал не весь год, то сумма уменьшается пропорционально количеству отработанных дней. Используйте калькулятор страховых взносов, чтобы узнать точную сумму. Еще придется заплатить 1% с суммы, которая приносила доход в 300 000 рублей.

Пошаговый алгоритм: краткая инструкция для ИП

Порядок ликвидации предпринимательства зависит от статуса заявителя. Коммерсантам без работников достаточно внести пошлину и обратиться в налоговый орган по месту проживания. Задолженность по фиксированным сборам не будет препятствием для прекращения деятельности. Взносы взыщут после исключения записи из ЕГРИП.

Предприниматели-работодатели обязаны предпринять следующие действия:

- уволить сотрудников;

- рассчитать и перечислить страховые взносы;

- сдать итоговую персонифицированную отчетность в ПФР;

- направить уведомление в ФСС РФ;

- оплатить государственную пошлину;

- подать заявление Р26001 в налоговый орган.

Инструкция актуальна для плательщиков всех режимов. При этом важно помнить о наличии у фондов и ИФНС права на назначение внеочередной проверки. Ликвидация ИП признана основанием для внеплановых контрольных мероприятий. В этом случае процедура прекращения деятельности затянется на весь период инспектирования.

В аналогичном порядке рассчитываются взносы на ОПС при возобновлении деятельности ИП. При этом календарным месяцем начала деятельности для индивидуального предпринимателя признается календарный месяц, в котором произведена его государственная регистрация в качестве ИП (п. 3, пп. 1 п. 4 ст. 430 НК РФ). Напомним, в силу п. 2 ст. 22 Закона № 129-ФЗ статус ИП приобретается с даты внесения ИФНС соответствующей записи в ЕГРИП. И именно с этой даты у ИП возникают новые обязанности по уплате страховых взносов (в том числе за себя).

Порядок снятия с учета в ФСС

Закрытие ИП, привлекавшего наемных работников, потребует соблюдения особых правил. Инструкция утверждена приказом Минтруда России № 202н от 29.04.2016. Предпринимателю необходимо отправить в территориальное подразделение фонда письменное заявление с копией распоряжения о расторжении последнего трудового договора. Бланк обращения включен в число приложений к приказу Минтруда РФ № 574н.

Снятие с учета в ФСС производится вне зависимости от наличия задолженности по сборам. На регистрационные действия сотрудникам фонда отводится 14 рабочих суток. От погашения долга предпринимателя это не освобождает. Взыскание денег допускается после завершения процедуры.

Важно! Нормативными актами не установлен срок подачи заявления. Однако затягивать с уведомлением ФСС РФ не стоит, ведь наличие статуса работодателя обязывает сдавать отчетность.