Наличие тех или иных возможностей по совершению операций и составлению документов определяется спецификой конфигурации.

Оптовая торговля: как оформить возврат качественного, но нереализованного товара

Во время кризиса многие розничные продавцы берут у оптовиков товар «на реализацию». Это значит, что магазины расплачиваются за поставку лишь после того, как продадут товар потребителям. При этом нереализованную часть поставки возвращают продавцу. Оформление этой операции нередко вызывает вопросы даже у опытных бухгалтеров. Как известно, существует несколько способов такого оформления. Сегодня мы расскажем о достоинствах и недостатках каждого из них.

Налоговики обычно настаивают, что возврат нереализованного товара следует оформлять как обратную продажу. Логика проста: раз право собственности на товар уже перешло к покупателю, то при отказе от части поставки клиент сам становится продавцом, а бывший поставщик — покупателем.

Пример 1

ЗАО «Оптовик» закупает детали у ООО «Завод» и продает их компании ООО «Магазин». Все три предприятия являются плательщиками НДС. По устной договоренности «Магазин» вправе вернуть «Оптовику» часть поставки (не более 40%), не востребованную потребителями. В свою очередь «Оптовик» может вернуть эту продукцию «Заводу».

В январе 2009 года «Оптовик» оприходовал 1 000 деталей по цене 118 рублей за штуку (в т.ч. НДС 18% — 18 руб.). В этом же месяце детали были отгружены «Магазину» по цене 236 рублей за единицу (в т.ч. НДС 18% — 36 руб.). Бухгалтер ЗАО «Оптовик» сделал проводки:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. ((118 руб.: 118 % х 100 %) х 1 000 шт.) — получен товар от поставщика;

ДЕБЕТ 19 КРЕДИТ 60

– 18 000 руб. (18 руб. х 1 000 шт.) — отражен НДС полученного товара;

ДЕБЕТ 62 КРЕДИТ 90

– 236 000 руб. (236 руб. х 1 000 шт.) — реализован товар покупателю;

ДЕБЕТ 90 КРЕДИТ 41

– 100 000 руб. — отражена закупочная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 68

– 36 000 руб. (36 руб. х 1 000 шт.) — начислен НДС к уплате в бюджет;

ДЕБЕТ 68 КРЕДИТ 19

– 18 000 руб. — предъявлен НДС к вычету.

В январе «Оптовик» выставил «Магазину» счет-фактуру на отгрузку 1 000 деталей на общую сумму 236 000 руб. (236 руб. х. 1 000 шт.), в т.ч. НДС 36 000 руб.

В налоговом учете «Оптовик» отразил доход в сумме 200 000 руб.(236 000 — 36 000) и расходы в сумме 100 000 руб.

В августе 2009 года «Магазин» вернул «Оптовику» 350 деталей, которые не удалось продать в розницу. «Оптовик» оприходовал товар и отгрузил его «Заводу». Бухгалтер ЗАО «Оптовик» сделал проводки:

ДЕБЕТ 41 КРЕДИТ 60

– 70 000 руб. ((236 руб.: 118% х 100%) х 350 шт.) — получен товар от поставщика (бывшего покупателя);

ДЕБЕТ 19 КРЕДИТ 60

– 12 600 руб. (36 руб. х 350 шт.) — отражен НДС полученного товара;

ДЕБЕТ 62 КРЕДИТ 90

– 41 300 руб. (118 руб. х 350 шт.) — реализован товар покупателю (бывшему поставщику);

ДЕБЕТ 90 КРЕДИТ 41

– 70 000 руб. ((236 руб.: 118% х 100%) х 350 шт.) — отражена закупочная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 68

– 6 300 руб. (18 руб. х 350 шт.) — начислен НДС к уплате в бюджет;

ДЕБЕТ 68 КРЕДИТ 19

– 12 600 руб. (36 руб. х 350 шт.) — предъявлен НДС к вычету;

ДЕБЕТ 60 КРЕДИТ 62

– 82 600 руб. (70 000 + 12 600) — зачтена кредиторская задолженность перед ООО «Магазин» в счет общего долга за отгруженную продукцию;

ДЕБЕТ 60 КРЕДИТ 62

– 41 300 руб. — зачтена дебиторская задолженность ООО «Завод» в счет общего долга за полученную продукцию.

В августе «Магазин» выставил «Оптовику» счет-фактуру на отгрузку 350-ти возвращенных деталей на общую сумму 82 600 руб., в т.ч. НДС — 12 600 руб. Данный счет-фактуру «Оптовик» зарегистрировал в книге покупок, и на его основании принял к вычету НДС в размере 12 600 руб.

Кроме того, «Оптовик» выставил «Заводу» счет-фактуру на отгрузку 350-ти возвращенных деталей на общую сумму 41 300 руб., в т.ч. НДС 6 300 руб. Данный счет-фактуру «Оптовик» зарегистрировал в книге продаж, и на его основании начислил НДС к уплате в бюджет в размере 6 300 руб.

В налоговом учете «Оптовик» отразил доход в сумме 35 000 руб. (41 300 — 6 300) и расходы в размере 70 000 руб.

Некомплект, брак и прочее: причины возврата товара

Причины, по которым покупатель может вернуть товар поставщику, определяются в первую очередь законом. Это в том числе случаи:

- непередачи принадлежностей или документов на товар в разумные сроки, оговоренные покупателем (ст. 464 ГК);

- нарушения условий о количестве поставленного товара – было поставлено меньше или больше (ст. 466 ГК);

- нарушения условий об ассортименте, который оговорен договором о поставке (ст. 468 ГК);

- обнаружения некомплекта и невыполнение требования о доукомплектовании в разумные сроки (ст. 480 ГК);

- возврата бракованного товара, не соответствующего требованиям по качеству (ст. 475 ГК);

- поставки товара в ненадлежащей упаковке или таре (ст. 482 ГК);

- непредоставления необходимой и достоверной информации о товаре (ст. 495 ГК);

- неоднократного нарушения сроков поставки товаров (ст. 523 ГК);

- неоплаты поставленного в кредит товара со стороны покупателя (ст. 488 ГК).

Кроме условий в законе, стороны могут самостоятельно договориться о случаях, когда возможен возврат товара, отобразив их в договоре поставки (ст. 421 ГК). Это, например, возврат товара в связи с истечением срока годности реализации или возврат товара в связи с отсутствием спроса у покупателей.

Каким образом в бухгалтерском учете отразить возврат качественного товара при условии, что согласно первоначальному договору покупатель имеет право возвратить товар (поставка и возврат товара осуществляются в одном календарном году)?

Нормативно-правовые акты, регулирующие порядок ведения бухгалтерского учета, не содержат конкретных предписаний относительно порядка учета операций по возврату товаров.

В данном случае мы не видим оснований для исправления ранее отраженных в бухгалтерском учете поставщика записей, связанных с реализацией товаров покупателю, поскольку в бухгалтерском учете отсутствуют ошибки (п. 2 ПБУ 22/2010 “Исправление ошибок в бухгалтерском учете и отчетности”). Возврат части реализованных покупателю качественных товаров в рассматриваемых обстоятельствах является новым фактом хозяйственной жизни, подлежащим отражению в бухгалтерском учете текущего периода.

Пунктом 6.4 ПБУ 9/99 “Доходы организации” установлено, что в случае изменения обязательства по договору первоначальная величина поступления и (или) дебиторской задолженности корректируется исходя из стоимости актива, подлежащего получению организацией, что указывает на необходимость корректировки ранее признанной поставщиком суммы выручки от продажи товаров при их возврате покупателем в рамках первоначального договора посредством сторнировочных записей. В таком случае сторнированию подлежат также и записи, связанные с начислением НДС и признанием расходов в части стоимости возвращаемых товаров (п.п. 9, 19 ПБУ 10/99 “Расходы организации”):

Дебет 62 Кредит 90 (СТОРНО)

– скорректирована ранее признанная сумма выручки в части возвращаемых товаров;

Дебет 90 Кредит 41 (СТОРНО)

– скорректирована ранее признанная в расходах стоимость товаров в части возврата;

Дебет 90 Кредит 68 (СТОРНО)

– скорректирована ранее начисленная сумма НДС в части возвращаемых товаров, принимаемая к вычету.

Вместе с тем, по нашему мнению, в бухгалтерском учете поставщика в данном случае могут быть сделаны и следующие проводки:

Дебет 41 Кредит 62

– отражен возврат товара покупателем;

Дебет 19 Кредит 62

– отражена сумма НДС, ранее начисленная на стоимость возвращенных товаров;

Дебет 68 Кредит 19

– НДС, ранее начисленный на стоимость возвращенных товаров, принят к вычету.

Поскольку возврат качественных товаров в данном случае осуществляется в рамках первоначального, а не нового договора поставки, что фактически означает частичный отказ покупателя от договора, полагаем, что прямые основания для отражения в учете поставщика указанной операции как операции по приобретению товаров отсутствуют, хотя на практике такой вариант применяется (смотрите, например, Вопрос: Поставщик отгрузил покупателю партию товара из 1000 шт. на сумму 800 000 руб. (себестоимость единицы – 600 руб.) Согласно условию договора непроданный товар покупатель вправе вернуть поставщику. Как в учете организации отразить операции по реализации и возврату качественного товара, если покупатель вернул 125 шт. товара на сумму 100 000 руб.? (“Торговля: бухгалтерский учет и налогообложение”, N 6, июнь 2013 г.)).

Выбранный вариант учета поставщику целесообразно закрепить в учетной политике.

На основании ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ “О бухгалтерском учете” возврат товара надлежащего качества поставщику подлежит оформлению первичным учетным документом, отвечающим требованиям указанной статьи. В качестве такого документа может выступать накладная на возврат (письмо УФНС России по г. Москве от 21.09.2012 N 16-15/089421@) или акт приема-передачи. Соответствующий документ может быть определен условиями договора поставки.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Пивоварова Марина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО “НПП “ГАРАНТ-СЕРВИС”, 2022. Система ГАРАНТ выпускается с 1990 года. Компания “Гарант” и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО “НПП “ГАРАНТ-СЕРВИС”. Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО “НПП “ГАРАНТ-СЕРВИС”, 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Возврат товаров от комиссионера

Чтобы провести в учете операцию возврата товаров или ГП (готовой продукции) комиссионеру, нужно по кнопке Возврат выбрать пункт Продажа, комиссия.

В созданном документе у Договора должен быть вид «С комиссионером (агентом)».

Счет учета и Переданные счета учета программа подставляет, исходя из настроек регистра Счета учета номенклатуры.

Товарный возврат в 1С:Управление торговлей

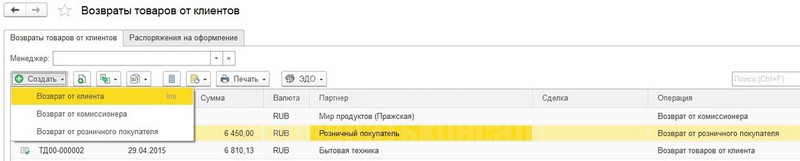

Такую операцию можно проводить самостоятельно либо по документу основанию. Чтобы совершить возврат товаров от клиента, последовательность действий здесь будет разниться.

Проведение операции вручную

Для оформления возвратной операции придётся зайти в «Возвраты и корректировки» — «Документы возврата» — нажать «Создать» (документ).

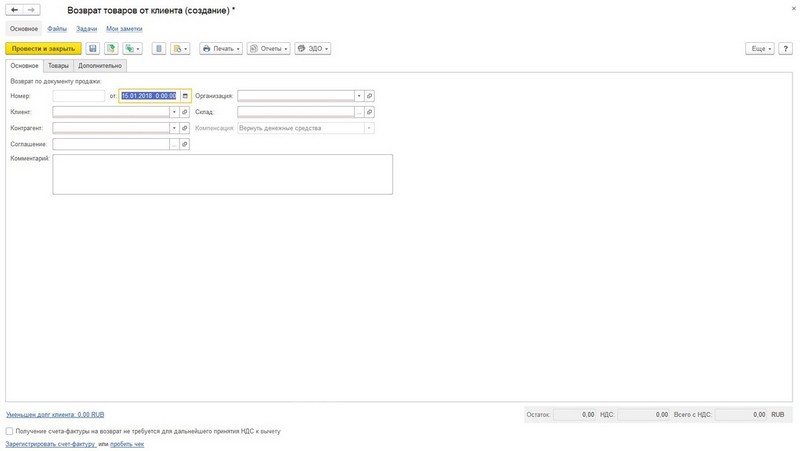

В последующем нужно выбрать «Возврат от клиента». Появится окошко для создания документа под названием «Возврат товаров от клиента». Здесь заполняются реквизиты документа и включённая в него табличка. Здесь не нужно заполнять только дату и подходящую вариацию по компенсации.

Реквизиты для заполнения документа:

- организация — выставляется автоматом, когда ведётся учёт по единственной организации, либо нужно действовать через «НСИ и администрирование»;

- клиент — выбор совершается на основании сведений из справочника о компаньонах;

- контрагент — заполняется автоматом после проставления клиента либо придётся действовать через справочник партнёров;

- склад — заполняется из справочника «Склады и магазины»;

- соглашение — после заполнения первых двух позиций разрешено просматривать вариации соглашений в перечне (если это потребуется);

- компенсация — заполняется, когда возвратная сумма превышает погашаемую задолженность (опция активируется после описания товаров в табличке).

Заполнить документ разрешено двумя способами: возврат финансов по документу «Списание безналичных ДС» либо его оставление в форме аванса. Во втором случае сумма погашения от клиента вносится во взаиморасчёты (в категории «Уменьшен долг клиента»).

Табличка документа «Возврат товаров от клиента» заполняется построчно при нажатии «Добавить» или нажав на окошко подбора. Также это можно сделать перенося информацию через буфер обмена из внешних документов.

Дополнительные поля для формирования документа:

- «Менеджер» — заполняется автоматом;

- «Сделка» — заполнение актуально при наличии сделок;

- «Подразделение» — пополняется автоматом либо выбирается самостоятельно;

- «Контактное лицо» — пополняется из перечня контактов;

- «Группа финучёта расчётов» — пополняется из перечня существующих групп (решите, нужно ли вам указывать подобную информацию);

- «Нумерация входящего документа» — пополняется самостоятельно по бумажному возвратному документу;

- «Валюта» — пополняется автоматом из договорного документа/соглашения с контрагентом;

- «Оплата» — заполняется автоматом;

- «Операция» — указывается автоматом при установлении вида операции;

- «Налогообложение» — выбрать одну вариацию продаж из трёх: облагалась НДС/не облагалась НДС либо продажа облагалась ЕНВД;

- «Цена для продажи включает НДС» — при отмеченном значке цена прописывается с НДС, при неотмеченном — просчитывается поверх расценок товаров;

- «Возврат тары многоразового использования» — при включении значений по таре документ дополняется информацией о них (для учетна приходится отражать приход этих ТМЦ на склад);

- «Залог за тару» — этот значок включается автоматом, если требования по её эксплуатации прописаны в договорном документе, либо самостоятельно.

Размещение на складе осуществляется с учётом характеристик себестоимости товаров в отдельной строчке. Используется при этом функция «Заполнить себестоимость». Она равняется сумме в этой строчке. Информация о ней черпается из документа о продаже либо указывается самостоятельно.

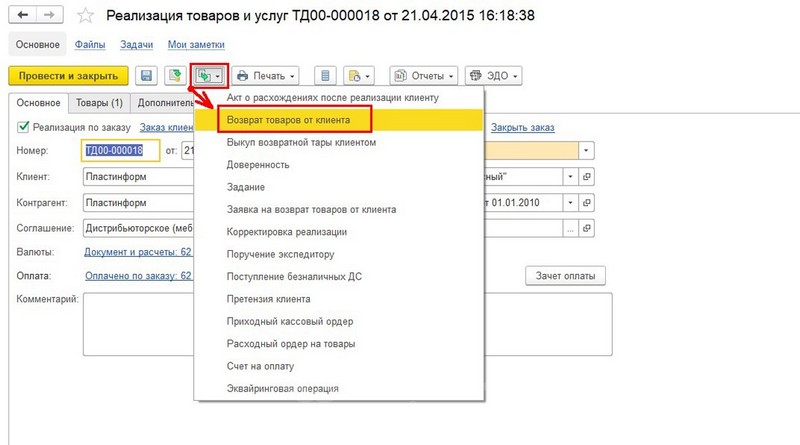

Проведение операции по документу-основанию

Это альтернативный и упрощённый метод формирования документа, который минимизирует возможные недочеты. Проведение операции здесь максимально ускорено. Для его реализации надо зайти в «Документ-основание» (как документ «Реализация товаров и услуг»). После его открытия нужно перейти в «Ввод на основании». Здесь автоматом заполняются вкладки и таблички, корректируется сам документ.

По итогу надо только нажать на «Записать» для сохранения документа. Дальше с документом разрешается обращаться по своему усмотрению. Также можно сформировать в программе окончательную вариацию документа.

Порядок возврата товара при различных основаниях

Все случаи возврата товаров поставщику можно рассматривать как одну из трех частностей.

- Ненадлежащее качество, брак, несоответствие по ассортименту, комплекту или таре обнаружены при приемке – тогда возврат оформляется без передачи товара покупателю , он сразу же возвращается поставщику, так как приемки не происходит.

- Несмотря на обнаруженные недостатки, приемщик вынужден принять товар, зная, что придется оформлять возврат позднее. При этом продукция принимается покупателем на ответственное хранение.

- Плановые возвраты непроданной в срок продукции – так называемая обратная реализация.

Основания возврата принципиальны при оформлении операции. От них зависят используемые бухгалтерские проводки. Ключевой момент – успело ли право собственности перейти от поставщика к покупателю, или же еще нет.

Возврат некачественной продукции

Если покупатель обнаружил низкое качество товаров, он может выбрать один из нескольких путей:

- Возврат продукции с возвратом уплаченных средств.

- Возврат некачественных товаров для обмена их на качественные.

Процедура регулируется статьями 518 и 475 ГК РФ. Она отличается рядом нюансов:

- Если на продукции обнаружены несущественные недочеты, которые можно быстро исправить, для покупателя возможен только один вариант – возврат товара с целью устранения недостатков.

- Если дефект выявлен не на всей продукции, а лишь на части комплекта, заменяется только эта часть.

- Если товар приобретается ЮЛ с целью перепродажи (к примеру, продукция закупается розничным магазином), действовать будут только положения ГК РФ, а не Закон о защите прав потребителей. Порядок возврата, актуальный для розничных покупателей, в данном случае не применяется.

Возврат может быть осуществлен в течение срока гарантии или годности. Однако существуют исключения. Вернуть продукцию можно в течение 2 лет при следующих обстоятельствах:

- Покупатель может доказать, что деформация возникла до получения им товара (согласно статьям 471 и 477 ГК РФ).

- Если продукция не предполагает срока годности или срока гарантии.

Доказать наличие деформаций можно при помощи фото, видео и свидетельских показаний.

Оформление возврата некачественного товара

Если покупатель обнаружил какие-либо недочеты, он должен незамедлительно сообщить об этом поставщику. Данный порядок оговорен в статье 483 ГК РФ. Если никакого уведомления продавцу направлено не было, то он имеет право отказать в возврате.

ВАЖНО! Покупатель, согласно статье 514 ГК РФ, должен принять некачественную продукцию на ответственное хранение до ее фактического возврата. До этого момента именно он отвечает за сохранность товара.

Если поставщик согласен с предъявленными ему претензиями, составляются следующие документы:

- Акт об обнаруженных дефектах (может составляться по форме ТОРГ-2), в котором излагаются существующие претензии.

- Возвратная накладная на товар (может оформляться по форме ТОРГ-12).

Если дефекты незначительные, продукция возвращается для их устранения. Имеет смысл составить документ, в котором будет прописан срок исправления всех обнаруженных дефектов.

Если поставщик обязуется устранить дефекты в самое минимальное время, можно не оформлять возвратную накладную. Правило оговорено статьей 518 ГК РФ.

Поставщик может также отрицать низкое качество продукции. В этом случае необходимо доказать наличие дефектов при помощи следующих документов:

- Претензии.

- Уведомления поставщика о дате проведения экспертизы.

- Протокола о подготовке к экспертизе.

- Экспертного заключения.

ВНИМАНИЕ! Акт об обнаруженных дефектах, составленный в одностороннем порядке, не является доказательством низкого качества продукции. Но существует и исключение: в договоре между сторонами указано применение инструкции «О порядке приемки товара» от 25 апреля 1966 года.

Возврат качественной продукции

Покупатель имеет право вернуть поставщику качественный товар при наличии следующих оснований:

- Правами на продукцию наделены другие лица (статья 460 ГК РФ).

- Поставщик своевременно не передал сопроводительную документацию и комплектующие к товару (статья 464 ГК РФ).

- Было получено меньшее количество продукции, чем оговорено (статья 466 ГК РФ).

- Не соблюдался ассортимент продукции (статья 468 ГК РФ).

- Отсутствует полная комплектация (статья 480 ГК РФ).

- Упаковка не соответствует требованиям к ней, установленным законодательством или договором (статья 482 ГК РФ).

Перечень можно дополнить самостоятельно. К примеру, поставщик обязуется в определенный срок передать сопроводительные документы. Если он этого не сделает, покупатель вправе оформлять возврат. Дополнения обязательно фиксируются в договоре между сторонами. Если участники сделки предварительно договорились, продукция может быть возвращена даже без серьезных оснований. К примеру, возврат оформляется в случае, если покупатель не реализует продукцию в оговоренные сроки.

Оформление возврата продукции, которую не удалось реализовать

Как уже упоминалось ранее, в договоре можно предусмотреть возможность возврата товара, который не удалось сбыть в заданные сроки. С точки зрения налоговой операция обладает признаками обратной реализации. То есть поставщик становится покупателем, а покупатель – поставщиком. Для оформления процедуры нужны следующие документы:

- Товарная накладная.

- Счет-фактура.

ВАЖНО! Крупные торговые сети не имеют право возвращать товар в случае, если его не удалось реализовать. Исключение – продажа хлебобулочных изделий.

К СВЕДЕНИЮ! Подобную сделку сложно провести при реализации алкогольной продукции, так как продажа алкоголя предполагает наличие отдельных лицензий.

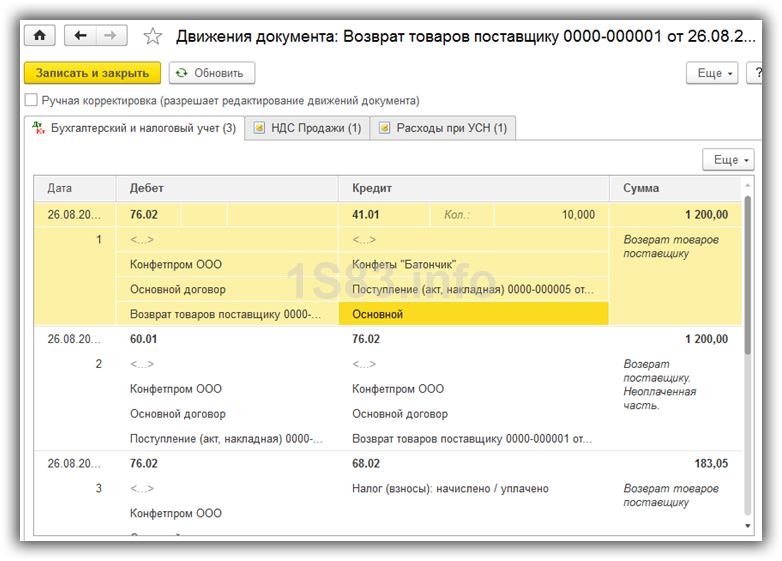

Проводки по возврату поставщику

После проведения документа у нас в 1С 8.3 сформировались три проводки, которые изображены на рисунке ниже.

Возврат некачественного товара

Если покупатель обнаружил в товаре брак, он может попросить:

- Заменить его на товар этой же или другой марки. Если цена товаров разная, то он доплачивает или вы возвращаете ему разницу.

- Уменьшить цену, за которую он купил товар.

- Бесплатно устранить недостатки товара или возместить расходы на их исправление покупателем.

- Вернуть деньги за товар — встречается чаще всего.

Если при покупке клиент знал о браке, вы не обязаны принимать товар и возвращать деньги. Например, в некоторых магазинах продают уценённый товар и сразу говорят о его недостатках. Тогда они не могут быть поводом для возврата.

Чтобы выяснить причину брака, вы можете провести экспертизу за свой счёт. Если окажется, что товар испортил сам покупатель, не принимайте его назад и просите возместить стоимости экспертизы. Покупатель обязан это сделать.

На что необходимо обратить внимание при возвратах поставщику в 1С 8.3

Оформление операции возврата поставщику в 1С 8.3 Бухгалтерия зависит от некоторых нюансов:

- является ли Организация (покупатель) плательщиком НДС;

- поставлен ли на учет товар до его возврата.

При этом возвращается качественный или не качественный товар, не влияет на оформление.

Возврат материалов поставщику в 1С 8.3 не отличается от возврата товара, поэтому пошаговая инструкция возврата товара поставщику подходит также и для возврата прочих МПЗ. Проводки в 1С 8.3 по возврату материалов поставщику аналогичны.

Рассмотрим в пошаговой инструкции как в 1С сделать возврат товара поставщику в различных обстоятельствах и какие проводки формирует 1С Бухгалтерия 8.3 в каждом случае.

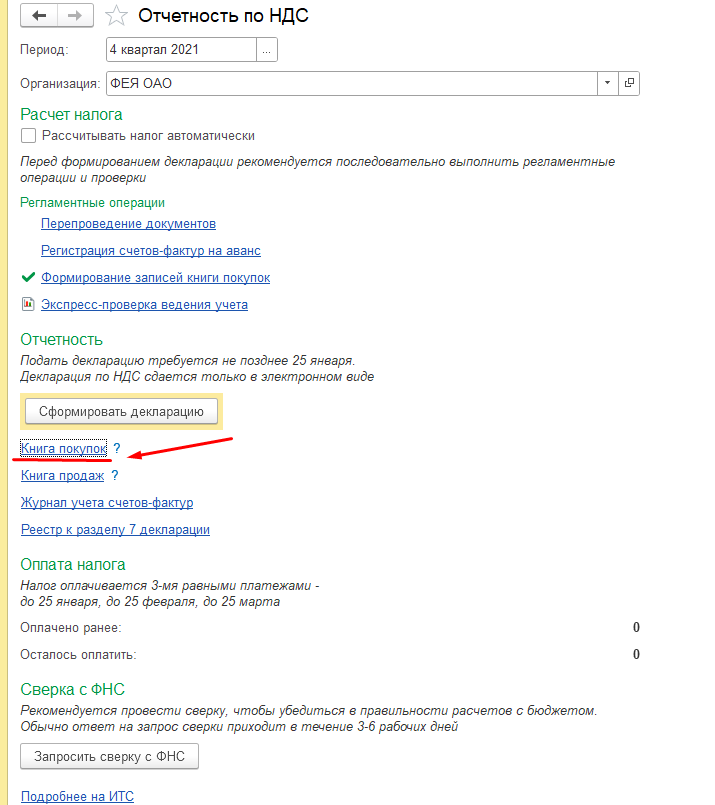

Проверка возврата в «Книге покупок» в 1С

Чтобы проверить возврат товара в книге покупок, нужно нажать на кнопку «Книга покупок» в форме с регламентными операциями.

В этом окне возврат товара должен быть выражен кодом операции 18 (Основанием для отражения в книге продаж записи с кодом вида операции 18 является корректировочный счет-фактура, выставляемый продавцом покупателю при уменьшении стоимости отгруженных товаров (работ, услуг).

Возврат товара поставщику – нормальная практика в коммерческой деятельности. Это может быть как несоответствие по качеству, так и возврат качественного товара на договорных условиях. Не суть: куда больше сложностей возникает при отражении возврата в бухучете. Конкретные проводки, отражаемые в бухгалтерской документации, определяются особенностями ситуации: причинами возврата, постановкой товаров «на приход», прочими аспектами.

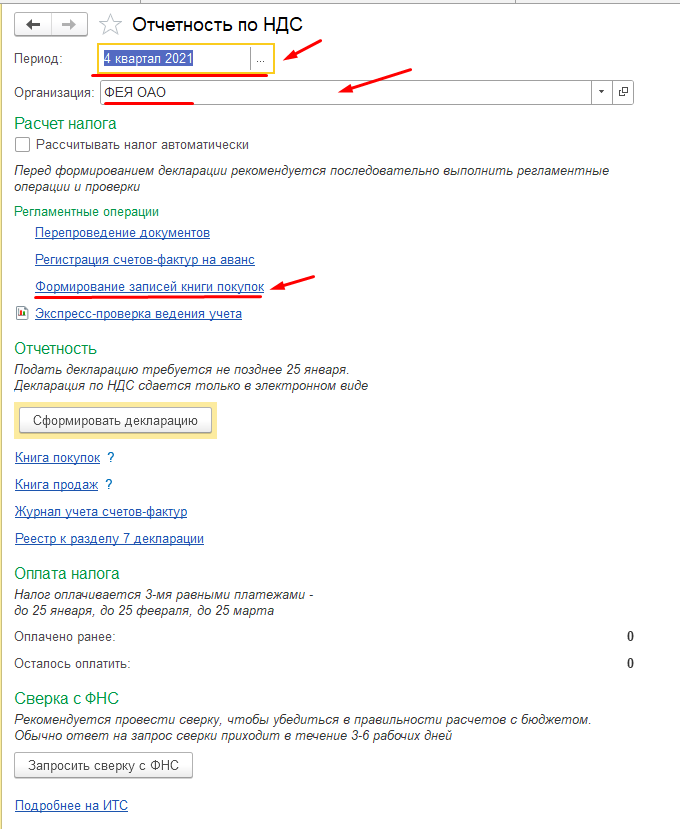

Оформление возврата в «Книге покупок» в 1С

Для появления проводок в отчетности по НДС, требуется создать регламентную операцию по налогу на добавленную стоимость. Она называется «Формирование записей книги покупок».

Чтобы это сделать, нужно:

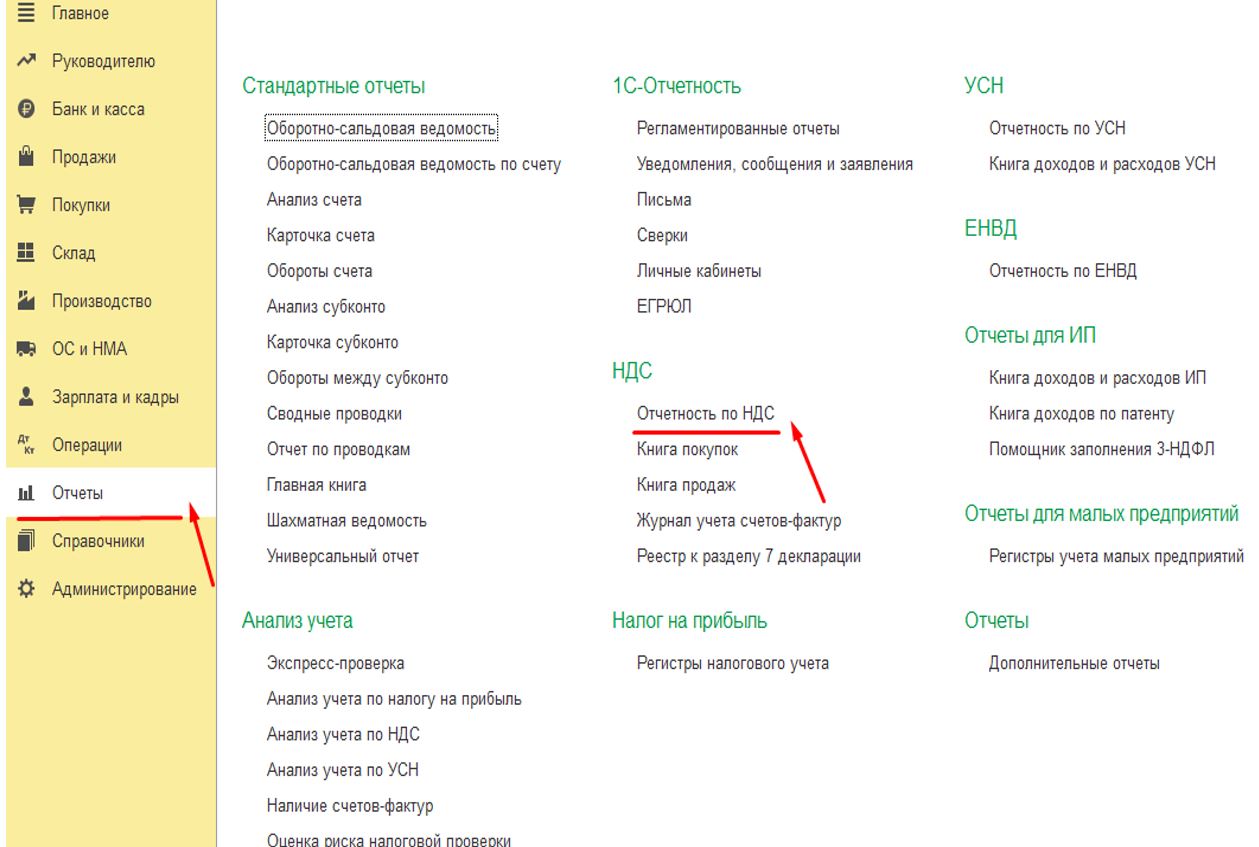

- открыть меню «Отчеты»;

- нажать на надпись «Отчетность по НДС».

Появится форма с регламентными операциями.

В отобразившемся окне надо провести следующие настройки:

- указать организацию и период;

- кликнуть на надпись «Формирование записей книги покупок».

Появится соответствующее окно.

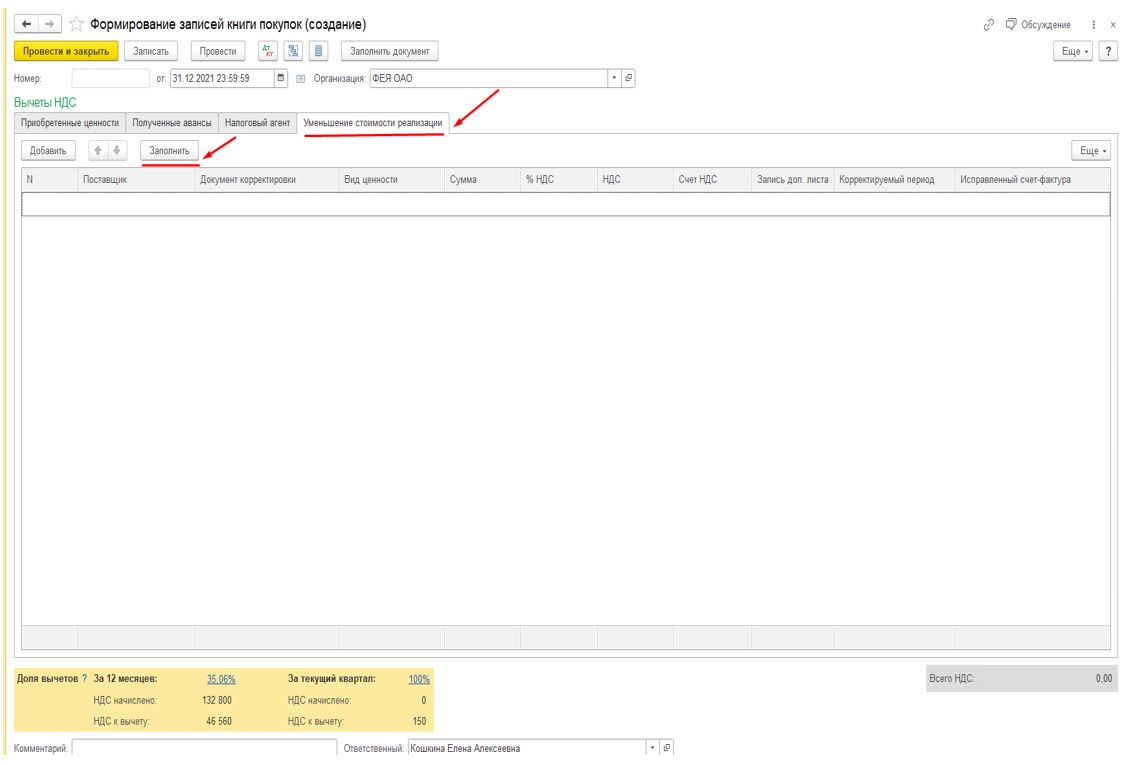

Для создания книги следует кликнуть на надпись «Формирование записей книги покупок», в результате откроется форма для заполнения. Теперь надо перейти на вкладку «Уменьшение стоимости реализации» и нажать кнопку «Заполнить».

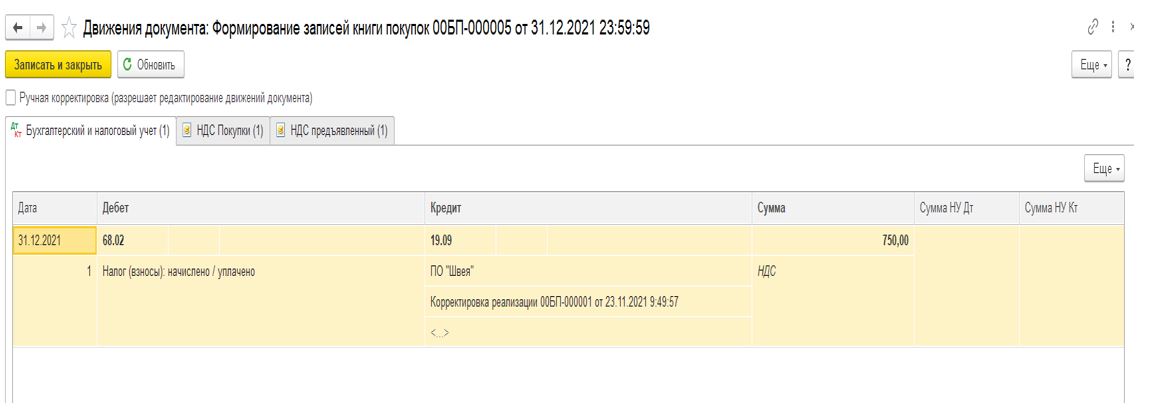

Табличная часть заполнится автоматически документами «Корректировка реализации». Далее следует провести документ, после чего надо кликнуть на надпись «ДтКт», чтобы отобразить проводки.

В проводке имеется запись по вычету налога на добавленную стоимость, по возврату товара через дебетовый счет 68.02, и по кредиту 19.09. Подобные показатели указывают на успешное и корректное отображение возврата товара в декларациях.